进入 2022 年之后,海外用户的生活状态逐渐恢复正常,冥想作为疫情期间为大家疏解压力的工具App,也开始被人们“抛弃”。

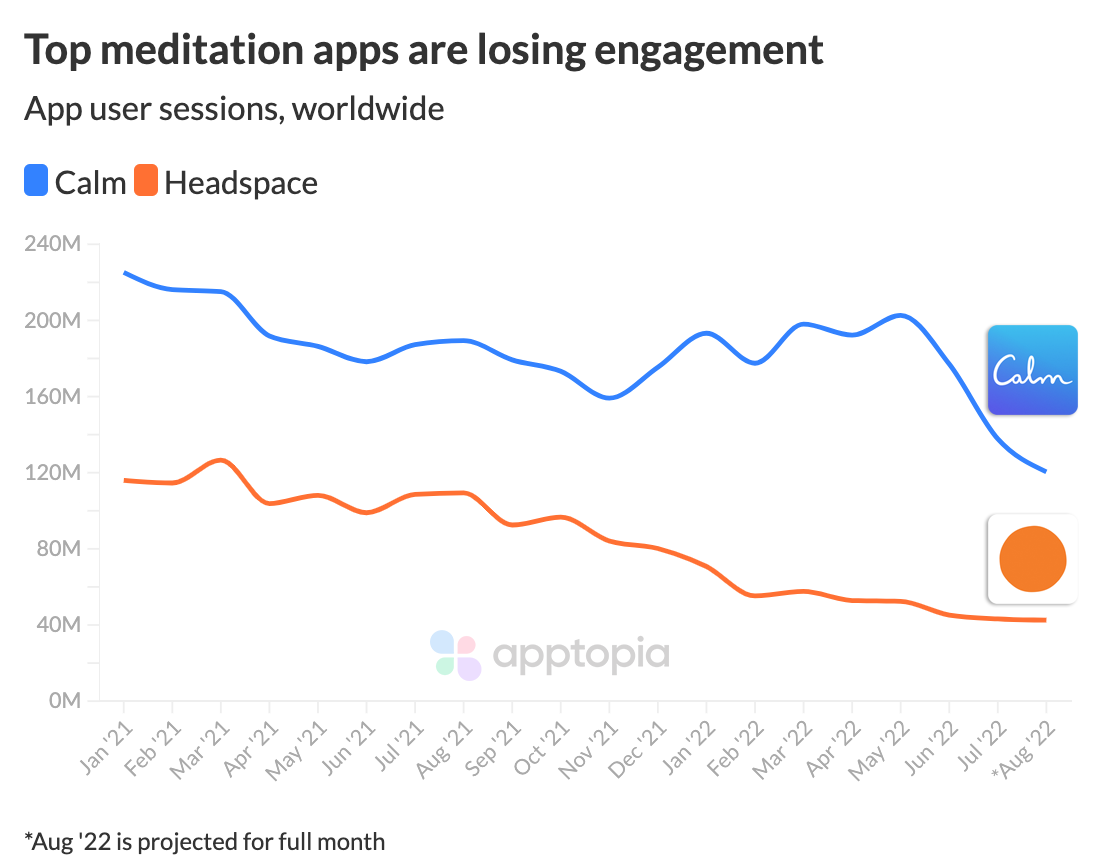

根据 apptopia blog 最新数据显示,自 2020 年 Q2 冥想 App 的巅峰期以来,冥想 App 的用户会话量已经下降了 48%。而今年 7 月份 Calm 的用户会话量同比下降 26.4%,Headspace 的用户会话量同比下降 60.3%。

Calm 和 Headspace 用户会话量呈下降趋势丨数据来源:apptopia blog

但反过来想,冥想应用会话量的下降并不能完全代表心理问题得到缓解、或者心理压力的下降,结合着前一段时间 apptopia blog 发布的另一份数据来看,另一类平台正在承接需求。

心理健康需求释放,但承接的不是Calm

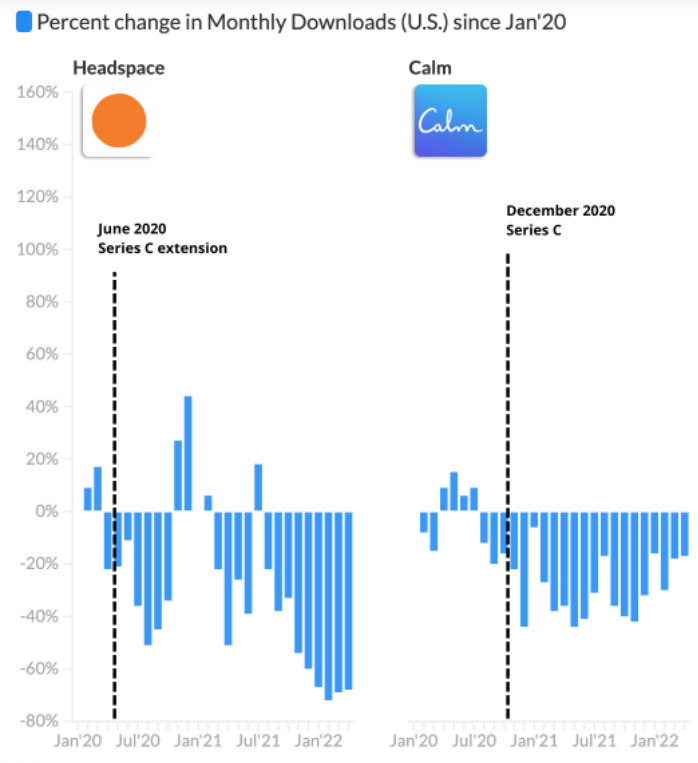

再从下载量的角度来看这个问题。根据 apptopia blog 5 月份的数据显示,Headspace 和 Calm 自 2020 年 6 月以来大部分月份的月下载量变化百分比都是负数,也就是说 Calm 和 Headspace 的月下载量整体来看大部分时间都呈现出下降的趋势,而且在进入 2021 年下半年之后,下降趋势体现在 Headspace 上更为明显,连续多个月份下载量的降幅都超过了 60%。

2020 年 6 月以来 Calm 和 Headspace 的月下载量变化

但这不代表人们变得“内心平静”,而是这类 App 因为无法满足用户更深度、专业和个性化的需求,而被其他 App 承接。这也是在疫情期间,出海的植物识别产品 PictureThis 和助眠产品 ShutEye 引入专家和专业化课程后,从一众产品跑出来的原因之一。

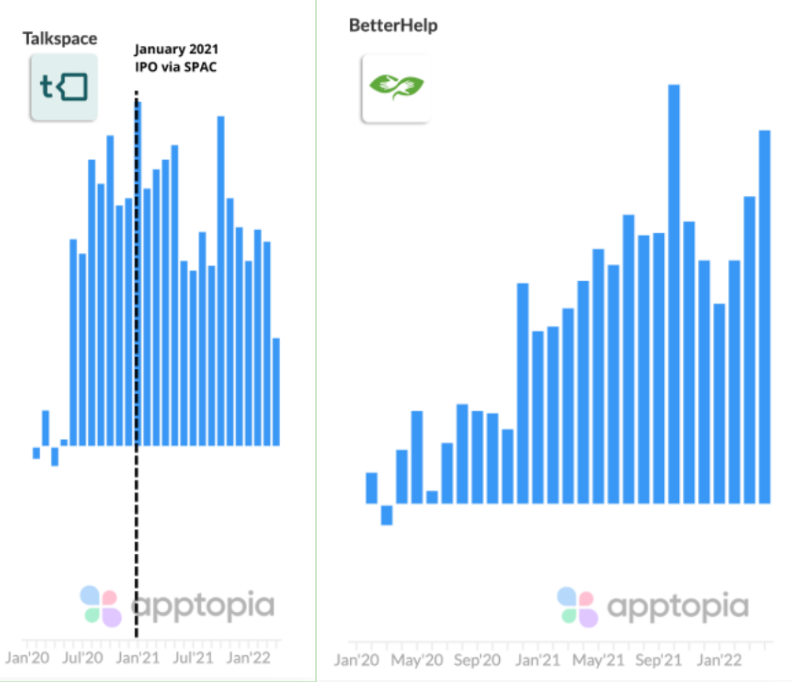

同属心理健康垂类下的两个线上心理咨询平台 BetterHelp 和 Talkspace,自 2020 年 6 月份以来大部分时间里下载量都处于增长中。

2020 年 6 月份以来 BetterHelp 和 Talkspace 的月下载量变化

其实在疫情刚爆发的 2020 年上半年,冥想类 App 们的确经历过一波疯狂的增长。根据 The Washington Post 的一篇报道中的数据,在 3 月 29 日当周,冥想类应用的下载量达到了 75 万次,这一数据比那一年 1 月和 2 月的每周平均数增长了 25%。同时在那个周,Android 用户使用这些 App 的时间也比平时多出了 85%。

不过可能很多人不知道的是,在经历了上半年的快速增长之后,冥想类 App 渐渐进入冷静期,反倒是以 Talkspace、BetterHelp 为代表的更加专业的心理治疗类的 App 开始更多地进入用户们的生活。而从资本的投资动作中也可以看出这一点。

在资本的眼里,冥想正念成了明日黄花

根据此前 58 产业基金发布的数据,自 2015 年开始,海外心理健康赛道的投资就开始逐渐火热,在 2019 年有 40 个心理健康类的项目获得投资,达到了数量上的顶峰,而在 2021 年,心理健康赛道的融资金额又创下了新高,仅仅上半年就超过了 10 亿美金,这一数据甚至超过 2015~2021 年上半年赛道获得投资的金额的三分之一。

2015~2021 年上半年海外心理健康赛道获得投资的金额以及投资事件数量

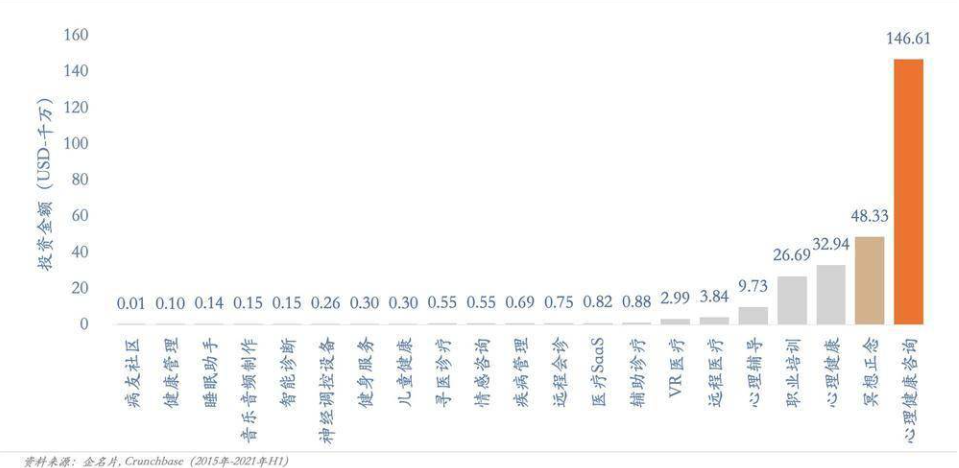

心理健康赛道下面包含了很多子类别,其中心理健康咨询是一个资本重点关注的投资方向,根据数据显示,2015~2021 年上半年仅心理健康咨询赛道上的项目就拿到了资本 53% 的钱,其次才是冥想正念赛道的 17%。除了心理健康咨询和正念冥想以外,职业培训、心理辅导、远程医疗等也都是心理健康赛道上资本会重点关注的方向。

2015~2021 年上半年,心理健康赛道下各细分类别获得投资的占比

而 2022 年至今,资本依然保持着对心理健康赛道投资的热情,据笔者的不完全统计,今年年初以来至少有 9 个心理健康类的项目获得了融资。

从上面的表格可以看出,今年以来获得资本青睐的心理健康类的项目都呈现出了非常明显的线上化特征,不仅几个项目都是提供线上、远程的服务,而且其中有 5 个心理健康相关的公司都开发了自己的 App。

来自新加坡的心理健康平台 Intellect 开发的 App

此外,还可以从这些线上心理健康平台看到两个非常明显的趋势。首先,虽然这个细分赛道还算新鲜,但这些获得融资的项目无论是提供的服务还是面向的群体,都已经有垂直化的趋势。比如专门面向儿童群体的心理健康平台 Little Otter、有为心理疾病的患者提供开药服务的心理健康平台 Minded。从中也可以看到,垂直化趋势与此类产品提供的内容与服务的专业性有关。其次,获得融资的项目大多处在 A 轮之前,阶段相对较早,说明这个市场仍然在快速发展、很多新项目涌现的阶段。

心理健康类的平台线上化已经成为了一个必然的趋势,这一点从国内的心理健康服务平台的融资情况也可以看出。比如今年 3 月 25 日,国内头部的心理健康服务平台简单心理就完成了由千骥资本独家投资的 1 亿人民币的 B+ 轮融资。完成融资后,简单心理的 CEO 简里里表示本轮融资的资金将“用于平台的数字化升级”。

除此之外,国内的心理健康平台壹点灵、know yourself 也都在近 1 年的时间里获得了融资。可以看出,无论是国内还是海外,互联网+心理健康服务的模式正在得到资本的认可。

30%+的CAGR背后,是一次对传统心理咨询的“砍价”

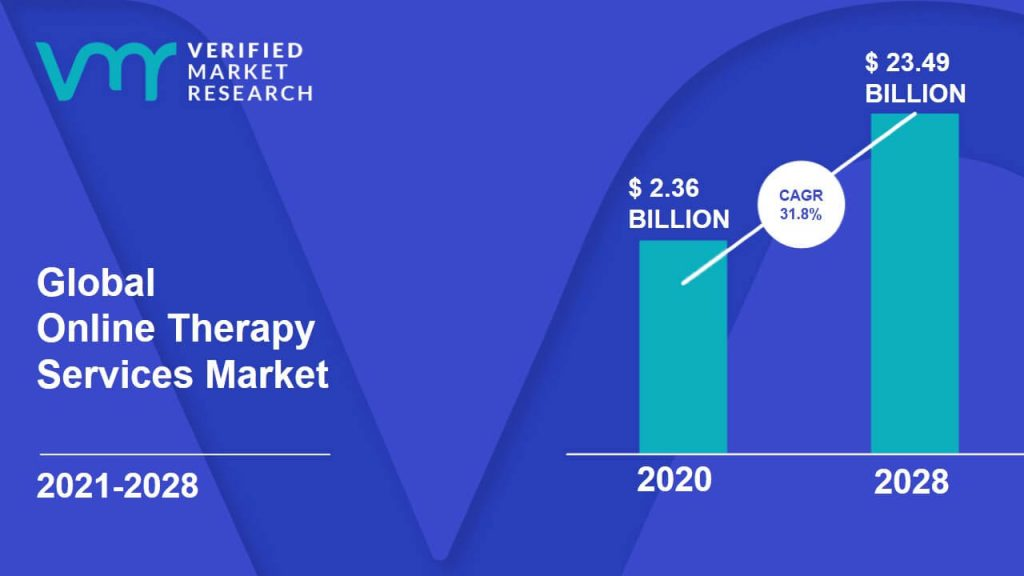

除了资本的角度,从用户需求的角度也可以看出线上心理健康赛道正在逐渐走进用户的生活这一事实。根据 verified market research 的数据预测,2020 年~2028 年期间全球在线心理治疗市场规模将以 31.8% 的年复合增长率增长,预计到 2028 年市场规模将会达到 234.9 亿美金。超过 30% 的 CAGR,在互联网产业已经非常少见。

2020~2028 年全球在线心理治疗市场份额变化

58 产业基金的数据显示,由于线下传统的心理咨询服务效率低而且价格高,单次的咨询费用往往能达到 300~400 美金。在疫情爆发之后,传统的心理咨询服务已经无法满足美国用户的需求,于是价格更低、效率更高的在线心理健康服务展现出了优势。数据显示,在疫情期间,在线心理健康 App 的覆盖率直线上升了 10%。

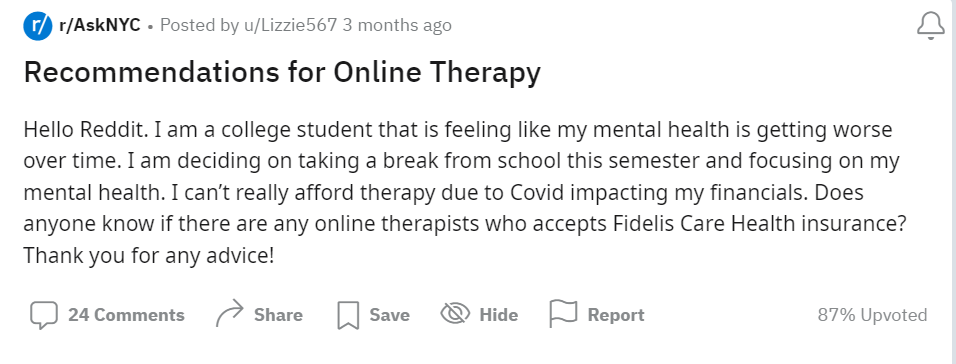

在海外论坛 Reddit 上用关键词“online therapy”搜索,会发现近三个月的时间里有大量的用户发帖求助网友给他们推荐合适的线上心理咨询。

一位大学生在 Reddit 上发帖称他的心理健康出现了问题,为了省钱想要寻求线上的心理咨询,希望能有网友为他推荐

资本看好、用户需求量增大,在这样的情况下海外涌现出了众多心理健康类的平台,而 BetterHelp 和 Talkspace 在这个浪潮中走在了前面。

海外的心理健康平台如何俘获用户?

其实最近爆发的 BetterHelp 和 Talkspace 都在 2013 年的时候就成立,已经不算是新玩家了。BetterHelp 在 2015 年的时候被在线问诊平台 Teladoc 收购,而 Talkspace 则是在 2021 年的时候完成上市。

虽然心理健康赛道不断有新玩家入场,但是 BetterHelp 和 Talkspace 还是凭借着全面而且专业化的功能在心理健康赛道上占据着优势。

首先,作为一款要面对心理状况可能存在问题的用户的 App,在产品设计的细节中体现着很强的人文主义关怀,这一点首先体现在基于新用户提供的信息,将用户与线上专家匹配这一步,下面以 BetterHelp 为例。

使用过国内的心理咨询平台的读者应该都知道,第一次在一个平台上找咨询师的时候,需要详细地填写个人信息、最近遇到了什么困难、为什么会来找咨询等。

而相比之下,BetterHelp 在前期调查收集用户信息和状态的这一步,问题设置得更加专业且复杂,同时也会针对海外用户的特殊性设计很多更加细致的问题。

比如在前期的用户信息填写中,BetterHelp 非常重视“宗教”这个部分。BetterHelp 会询问用户的宗教信仰,甚至细致到了某个宗教下面的分支流派。

用户在选择了自己的宗教信仰之后,平台会询问用户信仰该宗教的时长、做祷告的频率、甚至还会向用户提议是否需要一个与自己同宗教的心理治疗师,来提供基于信仰的精神治疗法。

这一案例提醒开发者,不同市场都有不同的文化特征,在像宗教、性取向等海外用户更具特殊性的话题上,开发者应该尽可能考虑周全,照顾到不同群体。

另外就是出于隐私安全的考虑,BetterHelp 还会建议用户设置密码和面部 id。

其次,BetterHelp 和 Talkspace 都采取了文字与语音、视频咨询相结合的形式。而与很多赛道不同,视频是对交互形式的一次升级/补充,在心理咨询这个赛道,文字反倒是更切合用户需求。

相比于传统的心理咨询,通过文字对话,用户可以更加即时地向咨询师报告自己的情况感受,而相比之下传统的心理咨询通常每周才设置一次,一次几十分钟,即使这样设置的原因是人格的成长是一个无意识的过程,需要固定频率且长期的积累,但是对于那些生活中缺少可以谈心的朋友,同时每天情绪波动很大的人而言,BetterHelp 等线上心理咨询平台的文字功能就很好地满足了他们的需求。

即使相比于线下的传统的心理咨询这类心理健康平台无法实现真正面对面的交流,但是也有着与咨询师之间的交流形式更加丰富、收费价格更低的优势。据悉,BetterHelp 的订阅价格为每周 80 美金,按月计费,相比之下在美国线下的传统心理咨询的定价一般在 150 美金/次。

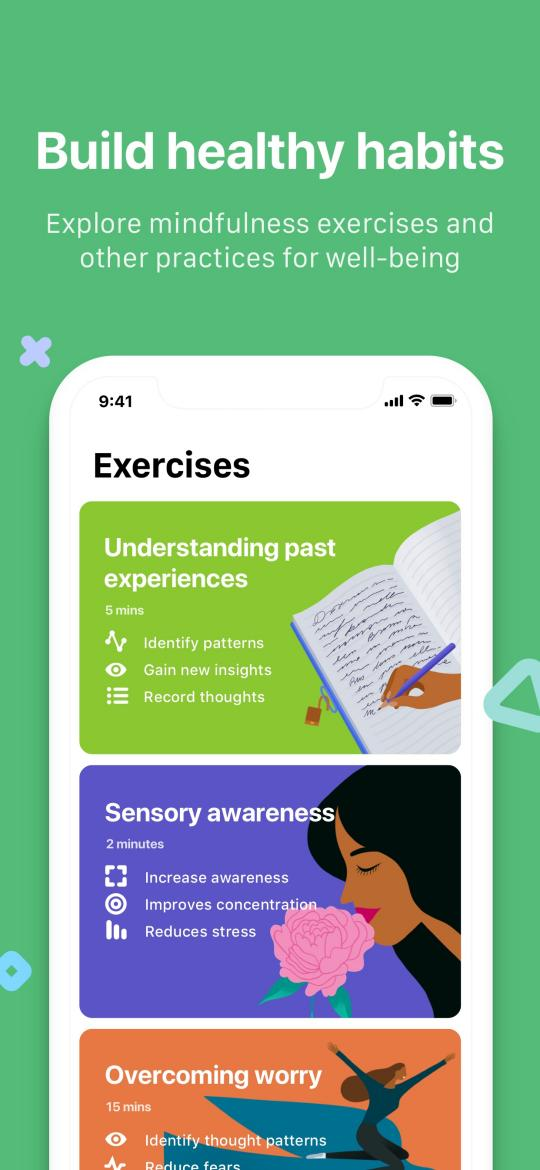

最后,这类心理健康平台中也会加入很多其它的心理健康相关的辅助功能。在 Talkspace 中,除了与自己的咨询师之间的沟通交流、课程以外,还引入了比如“跟踪自己的进步”的专业功能,在这个功能下,用户可以记录自己每日的情绪状态,并生成一条自己情绪变化的曲线,来看到自己发生的变化和进步。有点类似于游戏里面的成长性设计,让用户更具粘性。

此外在 Talkspace 中,还会引入很多相关的练习,比如“理解过去的经历”、“感官感知”等,来帮助用户在接受专业帮助的基础上,也可以学着以自助的方式来让自己的情绪变好。

整体而言,BetterHelp、Talkspace 这样的 App,其实是把传统的心理咨询搬到了线上,在此基础上为用户提供了很多其它相关的心理健康方面的服务。

已经有心理健康平台做到上市,但都没有盈利

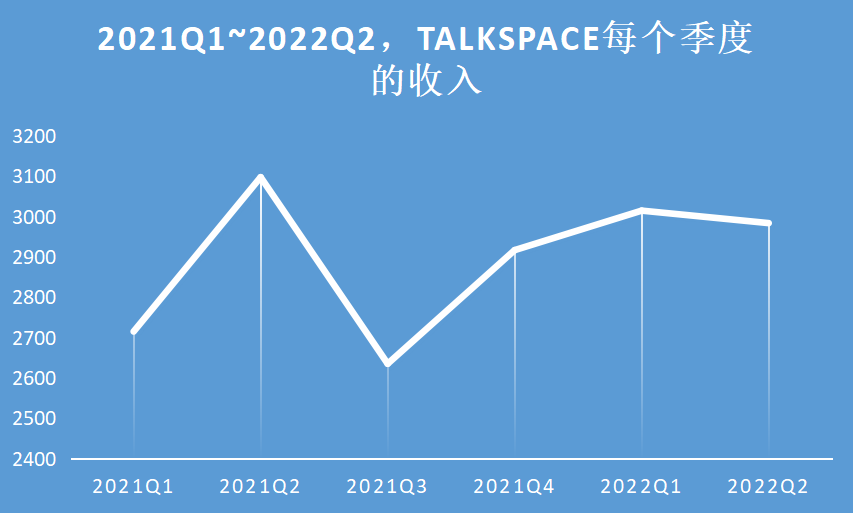

目前来看,做到了上市规模的 Talkspace 可以算是心理健康 App 中规模最大的玩家了,不过即使做到了上市的规模,但是 Talkspace 收入方面的数据表现并不是很出色。

根据 2022 年 Q2 的财报显示,Talkspace 该季度的收入为 2984 万美金。而过去的一年的时间里,Talkspace 单季度的收入基本上也一直维持在 3000 万美金的水平,2021 年 Q2 达到了最高,也只有 3098 万美金。

截止到美东时间 8 月 19 日 16:00,Talkspace 的股价只有 1.42 美金。

具体来看,从 2021 年 Q1~2022 年 Q2 这段时间里,Talkspace 只在 2021 年 Q3 这个季度里实现了 150 万美金的盈利,其他的几个财季,Talkspace 都是亏损状态。

Talkspace 的持续亏损,一方面来自于经营支出的居高不下,另一方面来自于 Talkspace 的收入增长乏力。

先看经营支出方面,“销售和营销”这一项的费用支出一直是 Talkspace 的各项经营支出中占比最高的。以 2022 年 Q2 的财报数据为例,这一季度中,“销售与营销”的支出占总经营支出的 53.1%。

与其他大部分互联网平台不同的是,Talkspace 的广告投放更多地集中于电视广告。根据 ispot.tv 的数据显示,过去 30 天的时间里,Talkspace 的电视广告活动已经在美国的电视台播出了 488 次。

此外,Talkspace 在营销方面也注重明星的背书,比如前游泳运动员菲尔普斯就是 Talkspace 的一位长期代言人。菲尔普斯曾在 2014 年的时候遭受重度抑郁的折磨,从抑郁中走出来后,菲尔普斯在 2018 年的时候选择与 Talkspace 达成合作,来向人们传播心理健康方面的知识。

目前菲尔普斯已经与 Talkspace 合作拍摄了多个心理健康方面的短片,其中《Talkspace x Michael Phelps: How Therapy Helped Save His Life》这部短片在 YouTube 上的播放量达到了 217 万次,不仅起到了唤起人们关注心理健康的意识的作用,对 Talkspace 而言也有很重要的品牌宣传的作用。

从 Calm 等冥想平台也可以看到,平台达到一定规模之后通常都会通过明星营销来进一步打响自己的知名度。虽然在这一方面心理健康平台还没有像冥想平台那样那么卷,但是依然可以看出对这类专业性比较强、有一定认知门槛的平台而言,请到明星来背书还是很有必要的。

此外,随着公司规模的不断扩大,Talkspace 的研发支出和行政管理支出也在不断地增加(比如随着平台规模的扩大,Talkspace 需要聘请更多的专业咨询师)。

而在经营支出不断增加的基础上,Talkspace 却面临着收入增长乏力的问题。Talkspace 的收入增长乏力,主要是来自于 2C 业务的瓶颈期,这个瓶颈期在 2021 年 Q3 尤为明显。

关注大健康产业的作者“村夫日记”发表的一篇文章中的数据显示,2021 年 9 月份 Talkspace 的付费客户数量为 3.23 万,而同年 6 月底这一数据为 3.25 万,也就是说环比出现了下降。此外,另一组数据显示,23.42 万人在 2021 年前 9 个月里接受过 Talkspace 的治疗,但是 9 月份 Talkspace 的活跃客户只有 6.03 万,也就是说在这个过程中将近 3/4 的 Talkspace 客户最终放弃了治疗。

从数据中暴露出线上心理健康平台存在的一个很大的问题就是,虽然用户会因为需要心理健康方面的帮助而去大量下载这类 App,但是很少有用户能够坚持治疗下去。这其实也是很好理解的,因为心理治疗通常需要设置一个目标,当用户达到自己的目标之后就会离开平台,或者有些用户感到心理状态有所好转就会离开,这不同于内容持续更新、更偏工具属性的冥想平台。

而针对 C 端用户留存难的问题,Talkspace 其实也做出了相应的应对措施,最重要的就是加入 2B 的业务。目前 Talkspace 服务的 B 端客户主要是企业、商业保险公司、高校等,我们熟悉的亚瑟士、Warby Parker 等企业都是 Talkspace 目前的客户。

Talkspace 的合作伙伴

而 2B 业务为收入带来的推动作用似乎也正在慢慢体现。根据 2022 年 Q1 财报显示,Talkspace 的 2B 业务的收入达到了 1289 万美金,同比增长了 50%。

其实心理健康类的平台在做到一定规模之后,开展 B 端业务与为企业提供相关的服务已经是一个明显的趋势。冥想平台 Calm 也在做自己的 2B 业务 Calm for Business,目前已经有 1500+ 的客户量,而 2020 年底我们在《Calm No.1玩家地位不可动摇?已经有竞品实现突围》一文时,这一数字还只有 600+。

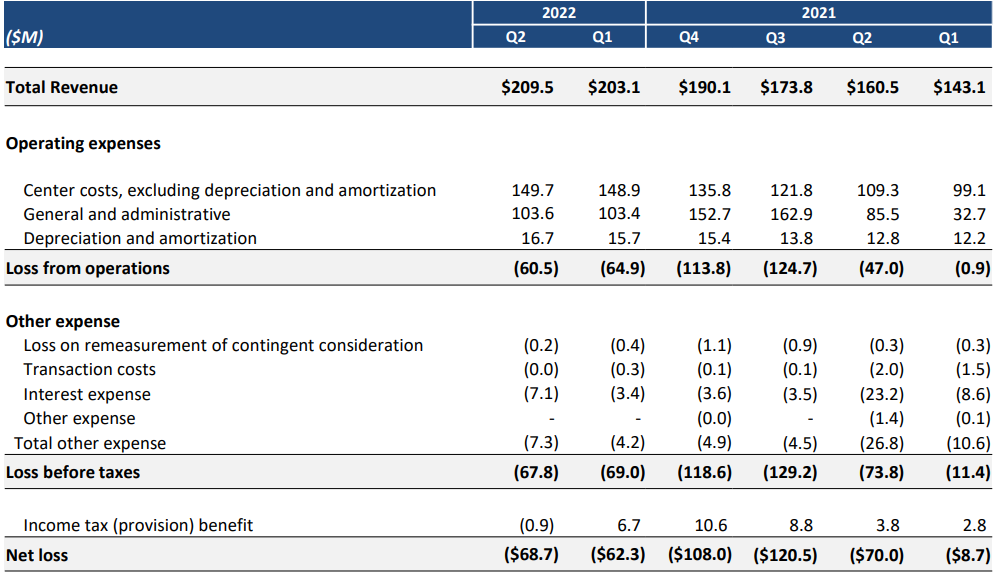

在 B 端业务规模持续扩大的情况下,Talkspace 的收入能否保持增长并最终扭亏为盈,还需要时间的检验。但是可以肯定的是,虽然爆发出了很大的需求,但是心理健康类平台想要实现盈利依然不是很容易的事。目前心理健康赛道跑出了两家上市公司,除了 Talkspace 以外还有一家将线下和线上业务结合的心理健康公司 LifeStance Health,而根据财报数据显示,近一年以来 LifeStance Health 同样在持续亏损中。

LifeStance Health 的 Q2 财报

结语:

其实,Talkspace 可以说是工具类 App 的一个延伸,从用户需求切入,提供工具的同时、提供专业服务,从工具转向平台。而这一两年,国内也出了 PictureThis、ShutEye 等具备开发优秀工具功能、同时具备引入外部专家能力的平台,而前者切入植物识别和养护辅助赛道,甚至做出了 800 万美金月流水的成绩,是这几年出海产品的标杆。

在逐渐抬头的心理健康赛道,不知道有没有出海企业能做出一个“PictureThis”。不过从前辈的表现来看,与 PictureThis 切入的需求更普遍、用户留存更久不同,这类如果真正提供了价值、注定被用户删掉的心理健康平台,如何长期盈利是需要解决的一大难题。