近半年来,我们已经写过两个与 WePlay 有关的选题了,都是对 WePlay 在单个市场的增长情况进行观察,一次是 5 月中旬的印尼市场,一次是 7 月底的美国市场。

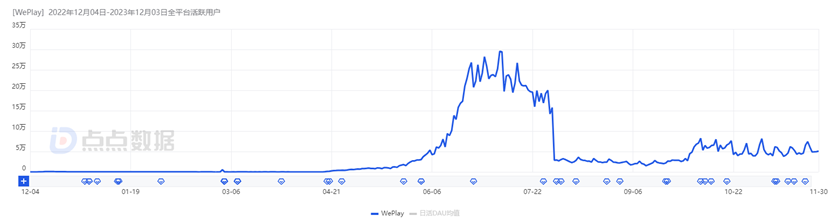

WePlay 印尼市场近一年双端 DAU|图片来源:点点数据

说实话,在几个月后回头看,WePlay 在印尼和美国市场的成绩都不算成功。虽然 WePlay 在印尼市场 1 个月内拿下了 30W 左右的 DAU,下载量到 DAU 的转化效率相当高。但是 7 月 31 日起,印尼市场的 DAU 就出现了断崖式的下滑,目前仅剩下 5W 左右。收入方面也没有起色,一直停留在每天 1000+美金左右,实在算不上令人满意的成绩。

而在美国市场,随着下载量的提升,DAU 只增长了很短的一段时间就趋于稳定,如果不考虑用户进出的动态变化,相当于后续的下载量几乎没有任何转化效果,收入也几乎没有增长。再一次证明了小游戏社交这个产品模式并不受社交选择颇多的美国用户欢迎。

但对于 WePlay 或者背后的公司来说,在找到沙特、日本几个吸金市场之后,继续寻找适合小游戏社交的土壤,是必经之路。

WePlay 再出击:两个新市场已经是 DAU 最高、收入前十

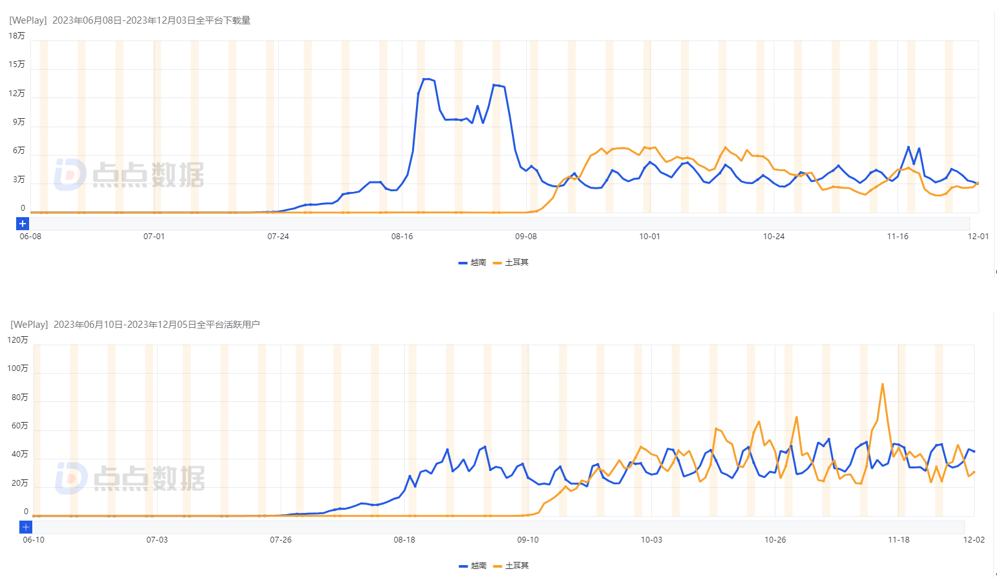

在两次不太成功的市场扩张之后,WePlay 在很短的时间内就重整旗鼓再次出发了。在今年的 8 月初和 9 月初,分别进入越南和土耳其两个市场。

WePlay 越南、土耳其市场近一年双端下载量和 DAU|图片来源:点点数据

时隔几个月再来观察,这两个市场都延续了 WePlay 每次增长起量都比较快的特点,基本上在半个月左右就达到了峰值,符合 WePlay 的一贯风格,两个市场 DAU 的增长也基本同步。但是,在新增下载量达到峰值之后这两个市场的 DAU 也差不多停止了增长,其中土耳其表现会更好一些,后续的下载量更低,但 DAU 有几波小高峰,甚至在下载量下滑的时候,DAU 还创下了新的峰值,说明土耳其的用户还是比较吃 WePlay 的运营“套路”的。

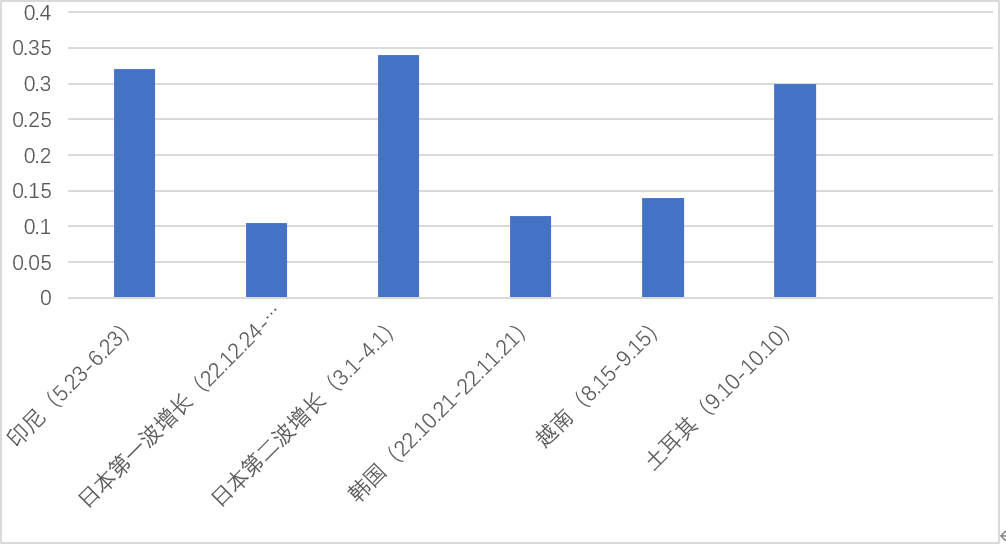

WePlay 在各大市场开始起量一个月内新增 DAU/下载量数据|数据来源:点点数据

通过新增 DAU/下载量数据来分析转化率,土耳其市场的转化情况也如上文所述要好一些,接近印尼和日本第二波增长的水平,相较之下越南市场下载到DAU的转化情况差一些,虽然比 2022 年在日韩的两次增长效果好,但转化率却远低于今年早些时候在印尼与日本的增长。

从下载到转化为活跃用户表现不错之外,WePlay 在这两个新兴市场还表现出两个特点:

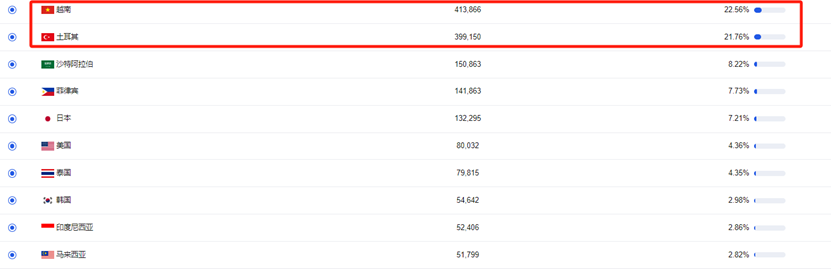

一、活跃用户群稳定。几个月过去,越南和土耳其市场的 DAU 没有明显下滑,一直能保持在 40W 左右,均已经超过了印尼上一波增长的高点,甚至,目前这两个市场已经成为 WePlay DAU 最高的两个市场。

WePlay 全球 DAU Top10 市场|图片来源:点点数据

二、更重要的一点,越南和土耳其市场在变现方面做得很不错,随着 DAU 的增长,收入增长也比较快,目前已经成为 WePlay 全球日收入排名前 10 的市场,分别排名第 5 和第 7,稳定在每天 1.2-1.5W 美金左右,加上新兴市场的应用商店收入只占一部分,对这两个新兴市场来说,成绩已经很很不错了。

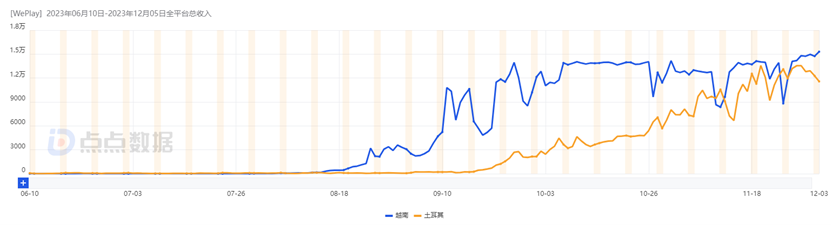

越南、土耳其市场双端收入变化趋势|图片来源:点点数据

而收入表现,也在支撑着 WePlay 持续投入,快速增长之后,越南和土耳其市场仍然保持着平均每日接近 4W 的下载量。

其实,从之前的印尼,中间试探了美国市场之后,这一次又回到土耳其和越南市场来扩张,释放出了一个明确的信号,以 WePlay 为代表的泛娱乐产品(语聊房、游戏社交等等)在之前锚定的市场的渗透率或者说竞争格局已经基本稳定了,对于现有的成熟产品而言,只能继续挖掘新市场。

继续向下挖掘

WePlay 全球市场的收入分布|图片来源:点点数据

WePlay 的全球收入分布是比较集中的,日、韩和中国港台这四个市场就占了总收入的 60% 以上,属于 WePlay 的基本盘,而沙特因为支付环境的原因,按照业内人士给到的信息,其实应该是 WePlay 最赚钱的市场。但在这几个市场之外的其他高 ARPU 市场,例如欧美,WePlay 基本上都做不起来。

而观察 WePlay 的出海路线,我们也会发现,这是一家非常务实的公司,ROI 是第一考量。顺着这个思路,玩家在 WePlay 中的根本动作其实是边玩游戏边语音聊天,因而需要找到其他愿意在游戏和社交上花时间和金钱的国家。

2023 年按音视频、语音聊天分钟数排名的出海焦点区域及增长最快区域,注:数据仅供参考|图片来源:声网

根据笔者参与的声网泛娱乐产品会议中看到的数据,2023 中东和东南亚的一些非头部出海市场的音视频使用分钟数增长非常明显,可以看到越南市场现在已经在全球排名第 17 了,而且 2023 年有 51% 的增长,土耳其则排在全球第二。

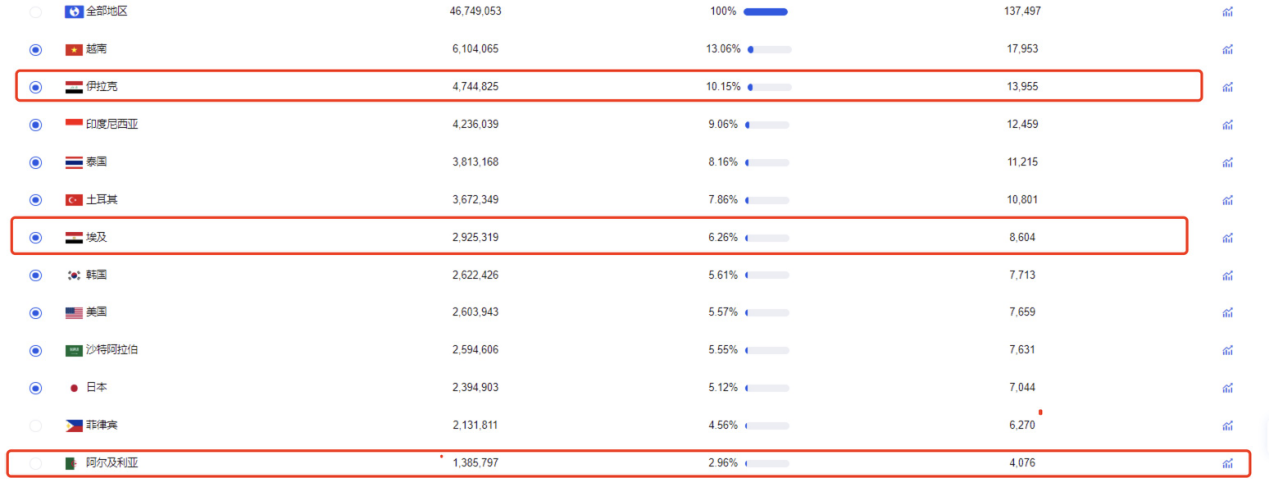

WePlay 近一年各市场下载量数据|图片来源:点点数据

而且,仔细观察近一年 WePlay 的下载量分布,他们已经在伊拉克、埃及、阿尔及利亚等泛娱乐产业增长较快的市场进行布局,虽然还没有集中进行投入。继续走向“下沉市场”的趋势也算明确。

2023 年前三季度创收能力 Top5 语聊房 App 收入和 DAU 分布情况 | 图片来源:白鲸出海&网易智企《2023 泛娱乐出海白皮书》

而且,在这条必经之路上,令人惊喜的是,最新试探的越南和土耳其市场,玩家们在 WePlay 里付费了。

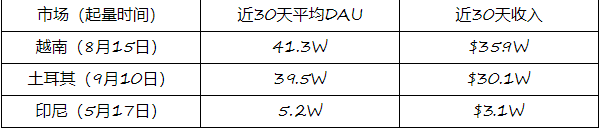

越南、土耳其市场近 30 天双端 DAU 及收入数据,注:本文讨论的应用收入为应用商店收入,不包括线下及三方|数据来源:点点数据

越南和土耳其市场近 30 天的收入分别为 35W+和30W+美金,只低于日、韩、中国台湾、美国市场,属于第二梯队,与泰国、中国香港水平相当。而且和其他收入较高的市场相比,越南、土耳其市场用户的消费行为是有一些不同的。

部分市场 iOS 端的内购销售额 Top3 及占比,注:300 金币的价格约为 0.5 美金,10000 金币的价格为 13 美金|数据来源:点点数据

观察几个收入较高市场的应用内购数据,发现越南市场和土耳其市场均以 1 美金及以下的小额付费为主,而其他高线市场则是以 10 美金左右的“大额”内购为主。一方面是因为新兴市场的消费习惯更偏爱小额消费,另一方面 WePlay 也在变现点上做了调整。

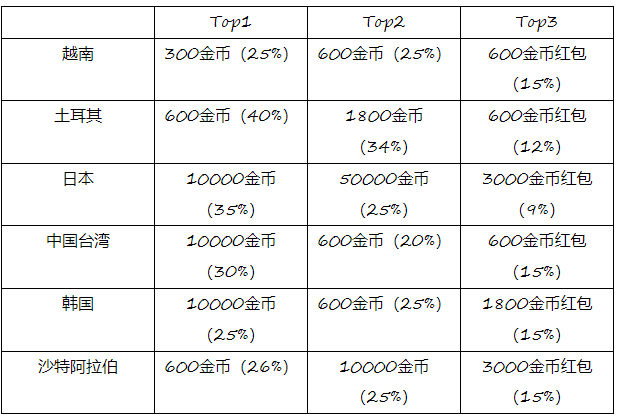

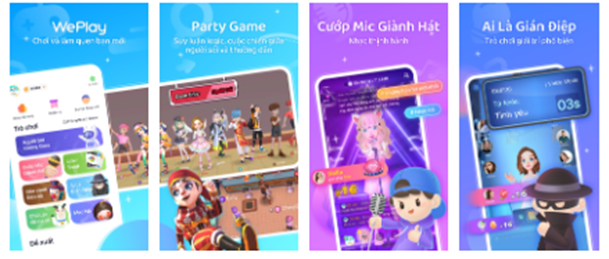

WePlay 越南版应用界面(左),土耳其版(右)|图片来源:网络

根据网络上搜索到的越南和土耳其版本的界面发现,首页推荐游戏中,除了常规的主推游戏外,炸弹猫这个在其他市场并不常见的游戏同时出现在了两个市场 App 主界面上。而且根据笔者在网络上搜索到的消息来看,炸弹猫这款游戏在这两个市场的年轻人中的知名度是比较高的,线下桌游馆和线上桌游的销售都比较不错。

越南版炸弹猫界面|图片来源:YouTube

“炸弹猫”是一款经典桌游,实际上是俄罗斯轮盘游戏的一个变种,规则是由参与的玩家不断抽牌,如果玩家抽到炸弹且没有相应的功能牌规避的话,就会被淘汰出局,存活到最后的玩家就算胜利,由于总牌数固定,随着游戏的深入玩家抽到炸弹的概率会逐渐增加。

虽然游戏本身不带有明显的博弈元素,但 WePlay 在免费的初级场外,在这款游戏中设置了入门费,从 50-1000 金币不等,对局的赢家会获得输家的金币。同样的,游戏 Uno(越南版名为 Oh my card,土耳其版名为 TEK)也有类似的入门费机制。

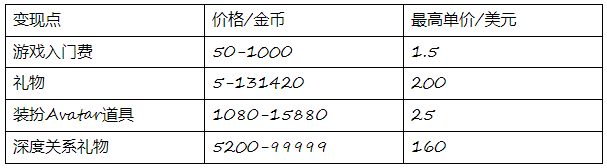

WePlay 的主要变现点和参考价格,注:600 金币大约相当于1美元|信息来源:网络

虽然笔者无法找到关于炸弹猫等游戏是否为越南和土耳其玩家付费的主要场景的数据。但是盘点一下 WePlay 的变现点发现,只有小额礼物和游戏入门费比较符合每次充值 300-600 金币的消费行为,而我们之前在其他市场观察到的大额礼物和深度关系等付费点的价格都偏高,可能并不符合新兴市场的消费习惯。

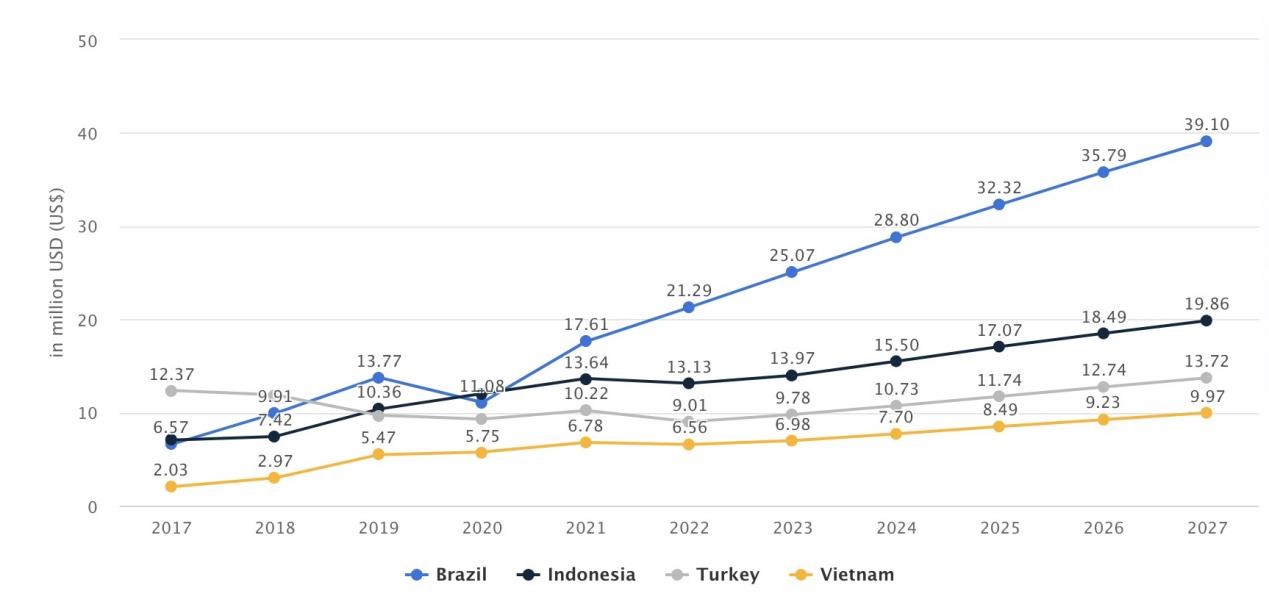

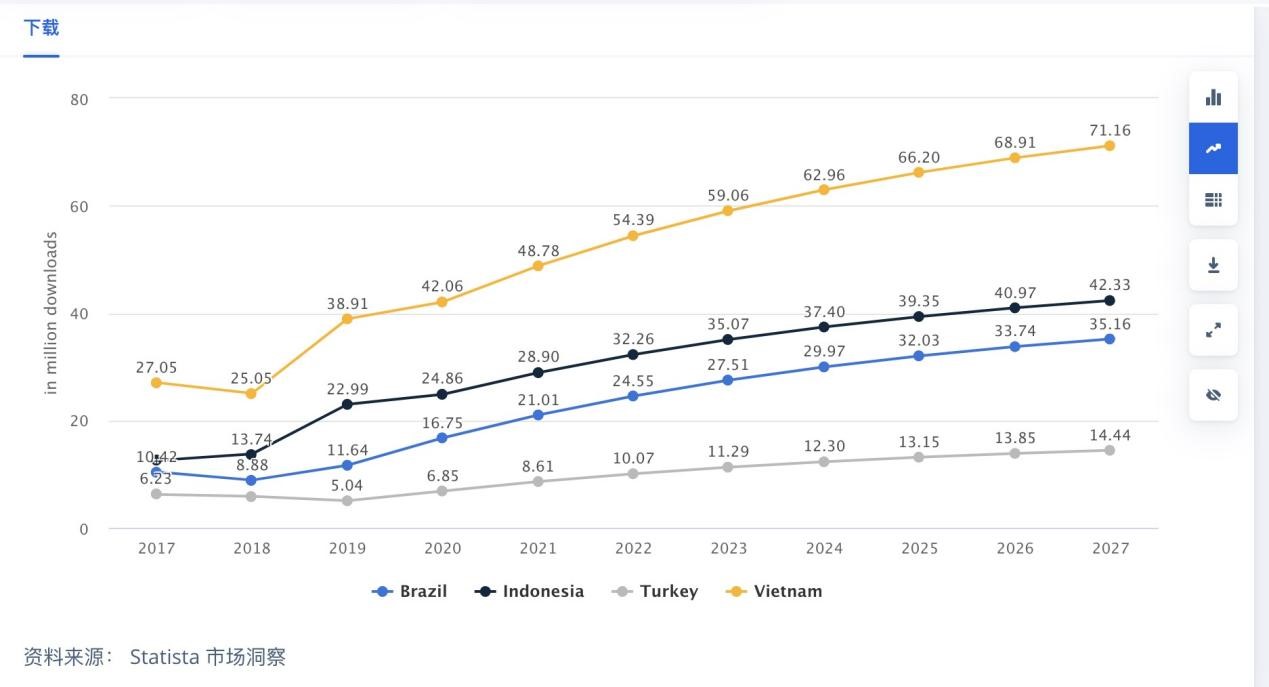

2017-2027 越南、土耳其、巴西、印尼市场社交博弈游戏总营收(百万美元)和 RPD(美元)|数据来源:statista

从数据上看,这两个市场都有不少的用户对社交博弈游戏有兴趣,但是付费却有问题。越南土耳其市场社交博弈游戏的收入在全球各市场中排名均不靠前,而且相比于印尼、巴西等新兴市场也是比较低的(与人口规模有关)。从 RPD 上看,土耳其在 2020-2022 年出现了快速的下降,而越南市场则一直较低。

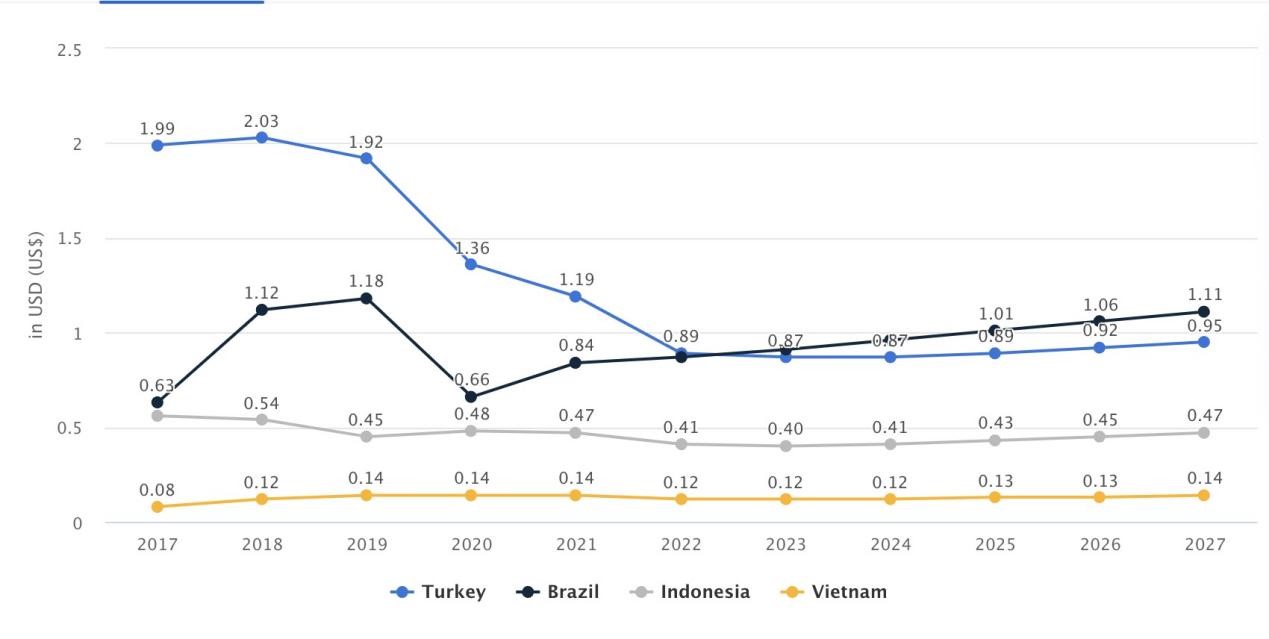

2017-2027 巴西、印尼、土耳其、越南市场社交博弈游戏下载量数据,单位:百万次下载|图片来源:statista

但结合下载量数据看,越南和土耳其市场的社交博弈游戏则都有一定的受众,尤其是越南,人口大概只有印尼的 1/3 ,但下载量远超印尼。整体上,越南属于用户群体很大,但是付费能力较差;而土耳其市场属于用户盘子有限,但单个用户付费能力不错,这部分用户对社交博弈游戏非常感兴趣,不过可能由于土耳其市场经济环境原因,近几年付费能力下降明显。

所以可以看到,WePlay 在这两个市场也在以小额付费的方式变现用户。

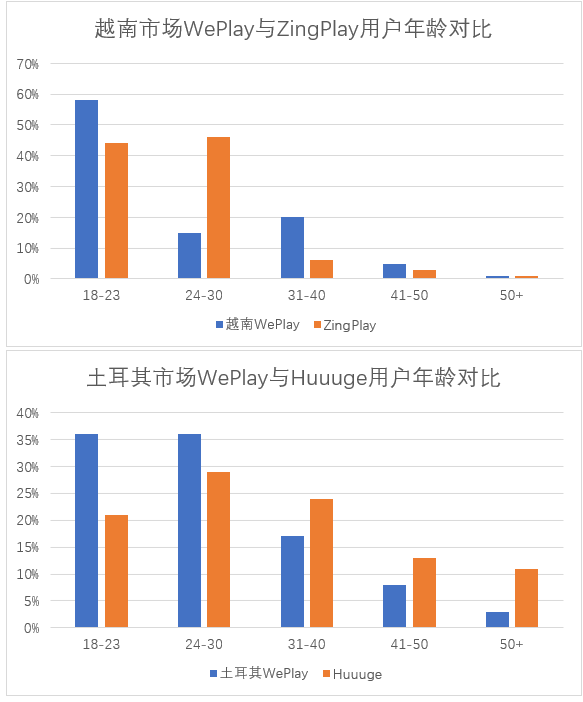

越南与土耳其市场 WePlay 与社交博弈游戏代表 App 用户年龄对比,注:对比产品为各市场 Google Play 博弈游戏畅销榜第一|数据来源:点点数据

而从用户画像上看,WePlay 与社交博弈游戏在性别方面重合度高,男性用户均占比 60% 左右。但是在用户年龄方面,总体来看 WePlay 因为游戏社交的产品设计,用户更年轻化一些。在推广策略方面,WePlay 在这两个市场,也以 18-30 岁的年轻人为主要目标用户群做增长。

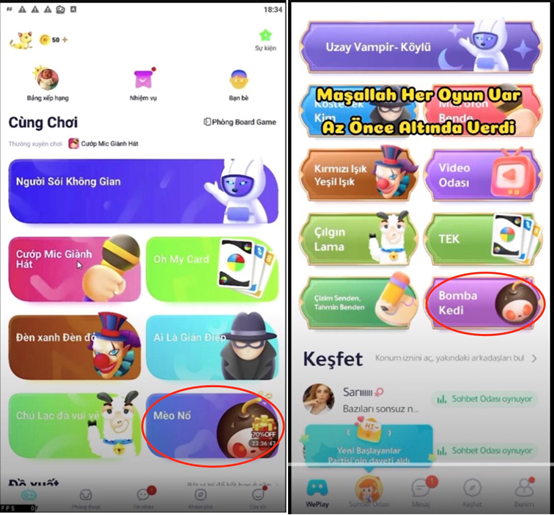

卷素材,重视TikTok

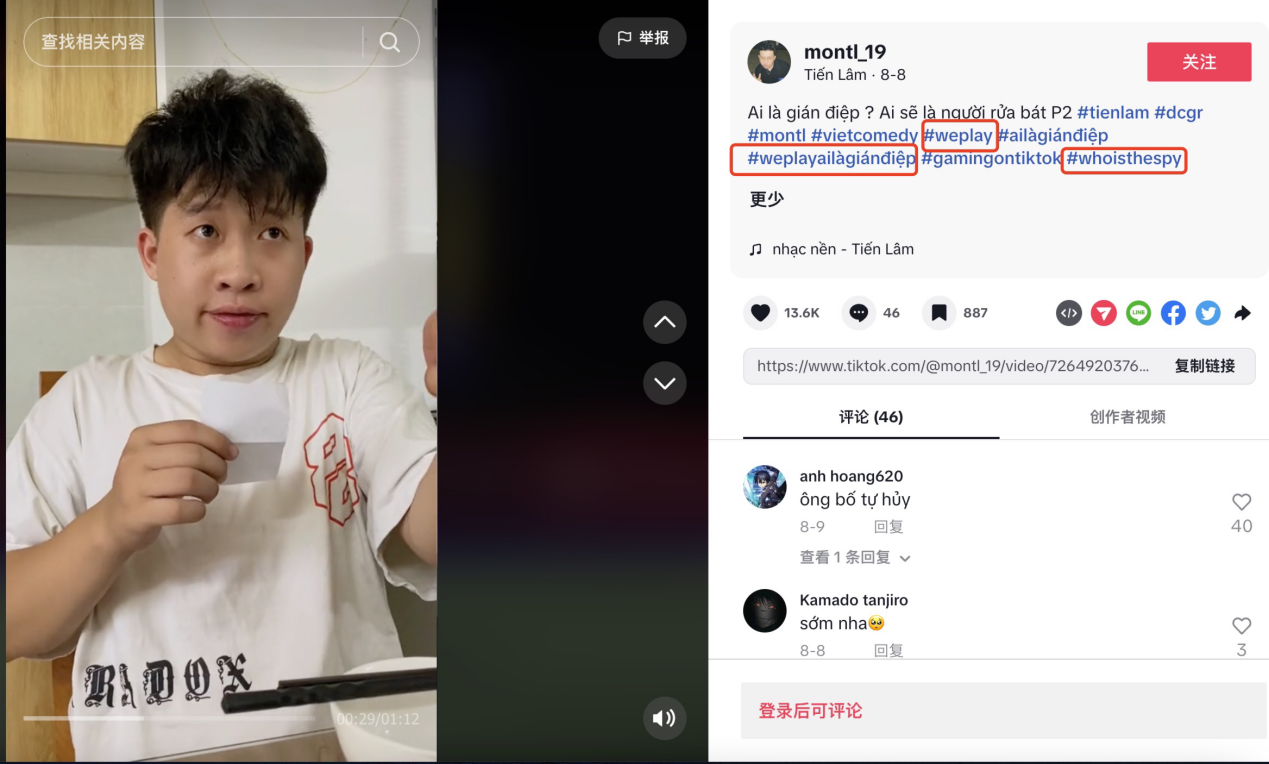

在增长策略方面,WePlay 这一次在越南、土耳其市场和之前最大的不同是更加重视在 TikTok 平台上的KOL营销。印尼和美国市场的两次增长过程中,TikTok 都只是打辅助,当时只能看到 10 条左右的内容,也没有任何针对这些市场的官方账号。但是在这次增长中,WePlay 不仅为日本、越南、土耳其市场开设了官方账号,也在中国台湾、中东北非地区等已有账号中更频繁地发布内容。

WePlay 在 TikTok 平台上的 KOL 内容(越南)|图片来源:TikTok

但官方账号发布的内容只占很小的一部分,TikTok 平台上主要是与 KOL 合作发布推广内容。在 TikTok 中搜索关键词“WePlay Vietnam”可以发现非常多的短视频,粗略估计大概有 150 多条,而且点赞、评论、收藏量都比较高。针对土耳其市场的素材会稍微少一些,但是粗略估计也有 100 条左右,而且发布时间与各市场下载的高峰期基本吻合。

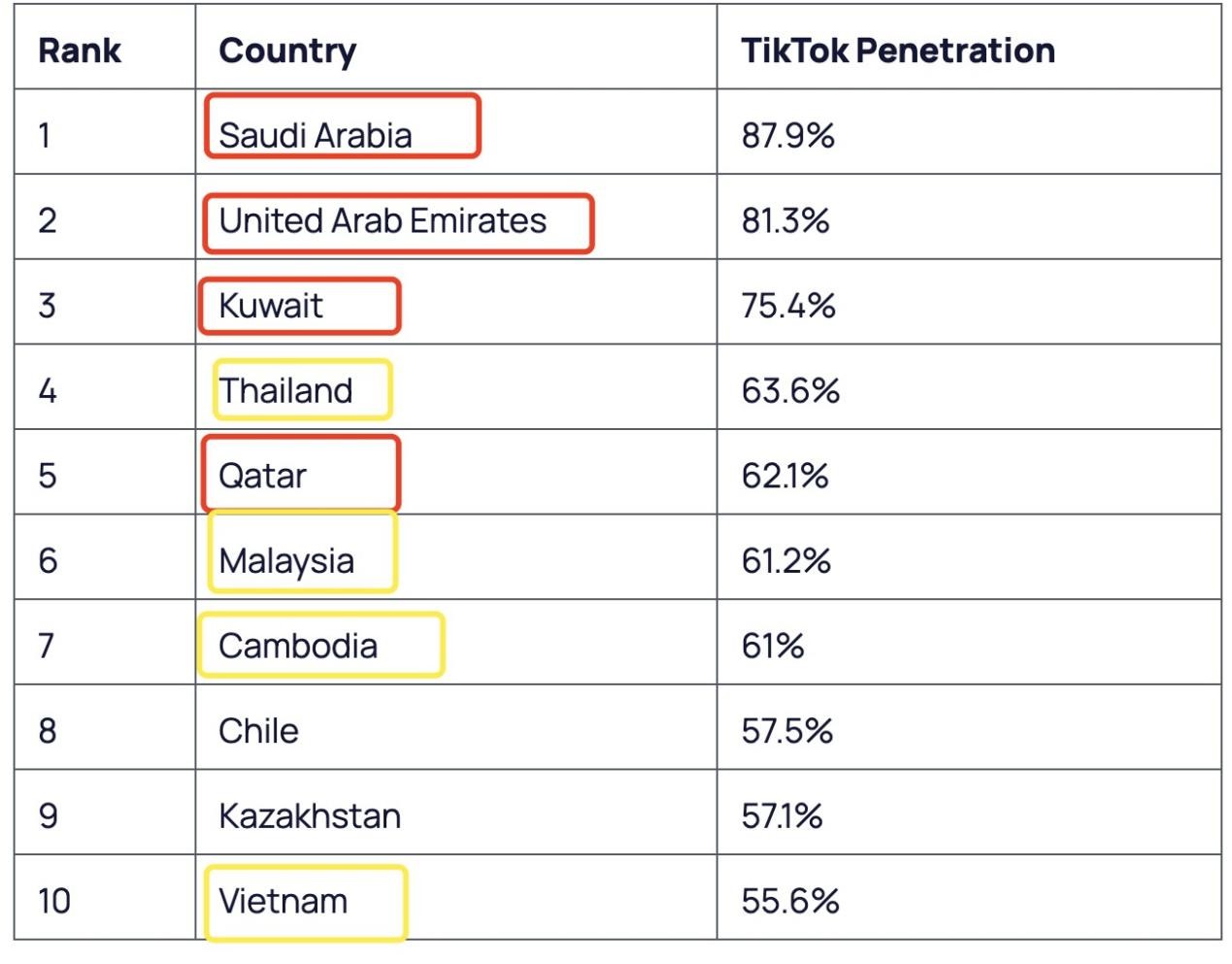

TikTok 用户渗透率排名前 10 的市场,注:红框中国家属于中东地区,黄框中国家属于东南亚地区|图片来源:explodingtopics

WePlay 在此次增长中重视 TikTok 的原因可能与市场有关。就笔者搜集到的数据来看,中东、东南亚等新兴市场中,TikTok 的渗透率高于欧美日韩等高线市场,而且 13-27 岁年轻用户比例很高。在新兴市场的增长过程中,通过 TikTok 进行推广会更有效。

而在广大大平台上观察 WePlay 的广告投放素材发现,TikTok 上的 KOL 素材与广告投放的素材的重合度比较高,尤其是真人出镜的视频。可以看出 WePlay 在越南和土耳其市场的广告投放和 TikTok 上的 KOL 营销同时进行,并在投放中复用 KOL 素材。

土耳其市场关于谁是卧底的广告素材|视频来源:广大大

因此此次投放中,几乎所有的广告素材都是真人出镜或动画风格的视频,很少有单纯演示玩法的广告素材。而且相比之前,有剧情的广告素材比例大幅增加,就算是动画人物出镜也基本上会搭配剧情,体验上更像是在刷 TikTok。

越南版应用截图(上),土耳其版应用截图(下)|图片来源:点点数据

而在方向上,WePlay 这次在土耳其市场更偏向游戏,在越南市场更偏向社交,应用商店截图同样显示了这个趋势。

越南市场嗨歌抢唱(左),谁是卧底(右)代表素材|图片来源:广大大

写在最后

在泛娱乐出海的主流市场竞争格局已经基本稳定的情况下,WePlay 目前正在致力于找到一些具有潜力的“下沉市场”,辅以更合适的增长策略,并针对用户特点在某些设计和变现上做本土化来实现成绩。

WePlay 作为泛娱乐的头部玩家,在市场已经进入存量竞争的情况下,依然还能找到增长点,其扩张思路、对不同市场用户的洞察、以及相应的本土化思路,都依然值得复盘。