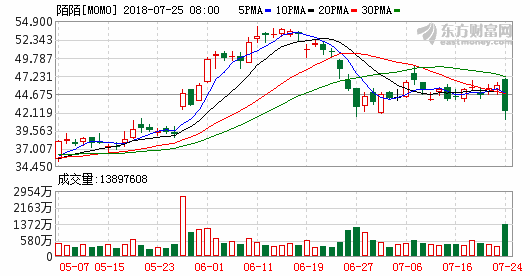

7月25日早间消息,陌陌在周二美股交易市场盘中跌逾8%,最大跌幅达到9.21%,一个交易日内市值蒸发了7.4亿美元。

根据此前美国资本管理公司Spruce Point发布的做空报告称,陌陌公司存在自我交易和虚报财务报告等问题,而且陌陌的机构投资者偏少,其股价容易被炒高,预计其股价将面临至少30%-50%的缩水风险。

中概股杀手

据外媒报道,Spruce Point是一家专注于做空的投资公司,自称为“积极的做空者”,专门关注那些使用欺诈性财务手段来美化财务报表的公司。Spruce Point此前曾屡次做空中概股,而这次陌陌的股市大跌被普遍认为和Spruce Point的做空报告有关,大部分媒体的报道分析或提及了此项报告中的部分内容。

很多人对做空两个字非常陌生,但其实做空并不复杂,一句话来概括就是,在股票高点借入来卖掉,然后等股价下跌之后再买回来归还,这其中的差价除去使用费就是赚的钱。

不过主动的做空一般是各类做空机构来实施,因为散户的行为其实很难影响到股市,而且在国内一般不允许主动做空,小部分做空行为往往也是被动式的避险做空。

但是在美国,则是一直有这样一些做空机构,专门靠主动做空来实现营利。就像陌陌此次被做空,在美股上市的中国公司里早就不是第一家了。

美国有一群专门的做空机构,靶心一直对准的就是中概股,靠搞垮在美国上市的中国公司来实现营利,所以又被称之为“中概股杀手”。

由于中美之间的信息不对称,加上美国投资者大部分无法直接到中国来辨别真伪,这就给了在美股上市的中国企业更多财务造假的空间,同时也给了这些做空机构专门狙击中概股甚至造谣搞垮中概股的机会。

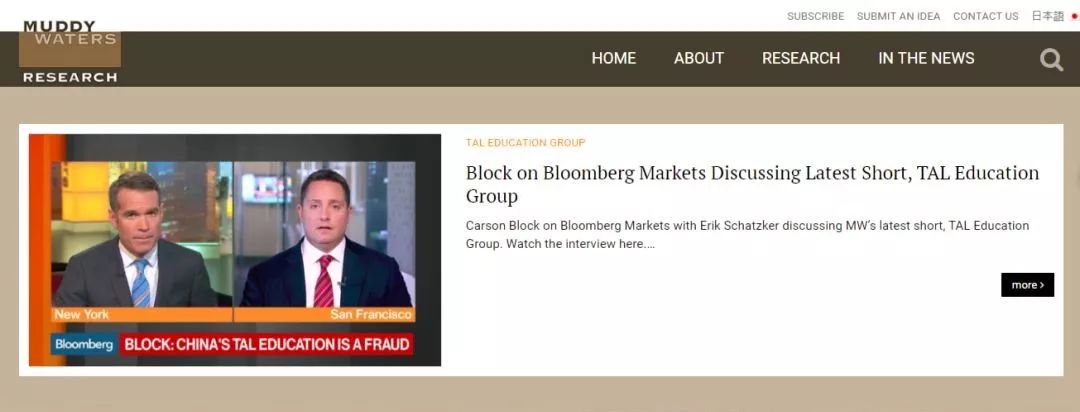

在这些做空机构里面,国内民众最熟悉的恐怕要数浑水公司。

浑水公司当年横空出世,连续搞垮十来家在美上市的中国企业,使得这些企业纷纷停牌退市或市值腰斩,在世界范围内引起强烈关注。据统计,浑水公司的一系列做空行为至少让中国企业损失了上百亿美元。

当然对于浑水公司的做空行为,有人说这是无耻的抢劫,也有人说这其实它是在净化市场。

浑水摸鱼:被杀死的中概股们

过去几年,被做空机构成功捕杀的中概股不在少数,其中有一些案例现在回顾起来依旧堪称典范,特别浑水公司成立之初的几场战役更是堪称经典,被誉为其成名之作。

浑水公司针对中概股的第一次狙击是在其公司成立的当天。2010年6月28日,浑水发布了一份针对东方纸业的做空报告,质疑东方纸业财务造假,并给予其“强力卖出”的评级,这份做空报告直接使得东方纸业的股价在48小时内应声下跌55%。

就在不到半年之后,美国证券交易委员会(SEC)又宣布对东方纸业进行非正式调查,而这一调查就持续了三年。直到现在,尽管浑水的做空已经过去了多年,但是东方纸业的股价从那以后再也没有翻身的机会,2010年6月28日收盘时其股价为8.33美元,而如今只有不到一美元,中间市值损失了将近两亿美元。

对东方纸业的这次战斗还只是小试牛刀,在下一次战役中浑水公司才真正算得上是酣畅淋漓。

2010年9月,浑水公司从《巴伦周刊》上面看了一篇文章,其中提到在美上市的大连绿诺环境工程科技有限公司已经换了三个审计师,四个首席财务官,并两次调整以往的财务报表数字。浑水从中嗅到了机会,于是开始了一系列的调查取证。

绿诺公司是一家新能源产业公司,当时在国内可以说是乘坐在产业扶持政策上的新星,然而却不幸被浑水直接抓住了把柄,刚刚从东方纸业乘胜而归的浑水直接将枪口对准了绿诺科技。

2010年11月10日,浑水发布了一份30页的研究报道,重点质疑绿诺科技伪造客户关系,夸大收入和挪用上市融资等问题。报告发出后绿诺科技股价立即下跌了15.7%,随后更是一路下跌至零点低位,市值损失3.7亿美元。

与此同时,除了浑水公司之外绿诺科技还被多方夹击,在浑水报告发出之后很快又有一家美国律师事务所对绿诺科技发起集体诉讼,称绿诺科技向美国证券交易委员会(SEC)提交的2009年年报与向中国审计机构提交的营收有着严重不符。

多方压力之下,浑水的做空报告发出仅仅8天,绿诺科技被停牌,第23天绿诺科技被迫退市。这次战役,浑水23天逼退一家上市公司,真正大获全胜一战成名,而绿诺科技尽管一开始多次否认报告作假,但几乎没有做出任何有效反抗。

当然,浑水的故事到这里还没结束。2011年2月,浑水发布针对在美上市的中国高速频道的做空报告,中国高速频道股价受挫累计超过90%,并被强制退市;2011年4月,浑水又发布针对纽交所上市的多元环球水务的做空报告,当时市值超过1.35亿美元的多元环球水务股价直接从5.49美元跌至0.41美元,并被摘牌;2011年6月,浑水针对多伦多上市的嘉汉林业发起围剿,当天嘉汉林业股价狂跌64%,之后申请破产保护,以重组方式退场…

浑水一开始的几场做空战役屡屡得手,同时也让自己在资本界声名鹊起,当然,少不了还有赚得盆满钵满。

绝地反击:杀出一条血路来

浑水一开始确实顺风顺水,不过做空机构也不是不会失手,相反,做空的风险其实极大,因为做空机制的问题,做空赚钱是有上限的,但是赔钱却是没有上限的。

所以即使是浑水这样世界著名的做空机构,也有失手的时候,其对展讯公司的狙击一般被认为是一次典型的失败案例。

2011年6月底,浑水发表了对展讯通信的质疑,其中提出了展讯CFO、审计委员会、审计师同时辞职、运营现金流突然增长等15个问题。做空消息放出以后,当晚展讯股价从13.68美元跌至8.59美元,跌幅一度超过30%。

但第二天展讯公司立即展开了有力回应,同时美国投Needham和三星声明支持展讯,重申展讯通信的买入评级,展讯股价也随即大幅反弹。之后几个月更是持续上涨,至2011年11月涨到28美元,比浑水质疑的低点上升超出200%。

浑水的CEO也在6月30日坦诚,此前对展讯的财报有误解,质疑的目的是寻求对话,实质上委婉承认了质疑缺乏根据。

这次对中概股的狙击失败一般被认为是浑水的首次败绩,而展讯迅速而漂亮的反击给当时处于低谷的中概股群体重拾了不少市场信心。

2013年10月24日,浑水发布做空网秦的报告,报告出来不到一个小时网秦的市值就遭腰斩,下跌超过50%。但是一周之后,10月30日凌晨,网秦对外公布长达97页的澄清报告,针对浑水的指责予以一一回应。快速而准确的危机公关立竿见影,马上网秦的股价就迎来了强势反弹,大涨25%。

在这次做空中,从浑水发布做空报告开始,网秦先后搞定投资人、证明现金流稳定、CEO公开接受采访,一系列操作成功将危机形态下的“公关”变成了“营销”,可以说是回应做空机构恶性诽谤的绝佳模板。

上市公司身后的狼与虎

做空机构在美国缘来已久,有股票就有了做空,而且相比于内地来说,香港和很多国家的金融法规对于做空行为的容忍度都相对较高,这也就给了他们生存的土壤。

那么这些做空机构究竟是怎么运作的呢?

其实也不复杂,咱们就拿很多人眼中比较神秘的浑水式做空来举例。

浑水式做空第一步往往是先潜伏到国内或者寻找国内代理人,去目标公司搜集各种信息和证据,查阅目标公司对外公布的各项报表及公开资料,调查关联方,甚至是暗中进行实地调研等等,总之就是寻找目标公司一切可能存在的破绽点。

在找到足够的质疑证据之后,做空机构第二步就会和对冲基金进行合作,在做空机构发布质疑报告之前,对冲基金便已经入场,如果做空顺利的话,按照做空的盈利机制,就只需要等股价大跌之后就能大赚一笔。

当然,第二步完成之后还有第三步的最后一击。

如同前面提到的绿诺科技一样,一旦目标公司被做空,流通市场的股东遭受了损失,马上就会有律师事务所提出负责集体诉讼索赔,费用也是由律所预支采取风险代理。不过这些律师事务所当然不是凭空冒出来的,也不会无缘无故免费帮人打官司,而是早就与做空机构有合作,甚至掌握关键证据,只要诉讼成功,就能分得高额赔偿。

看了一遍做空机构的运行逻辑,可能大部分人都会觉得这是在抢劫。事实也确实如此,我们都知道,做空机构主要的目标是营利,搞垮做空目标他们才能挣钱,从这一点来说,这些做空机构确实和强盗没有两样。

不过另一方面,这些做空机构其实也起到了一个市场监管的作用,很多企业在上市的过程中确实存在弄虚作假和金融欺诈的行为,而做空机构很多时候则将这中间的问题更直接的反馈给了投资者们。

实心的公司,怎么做也空不了

美国很多做空机构,特别是那些专门对准中国企业的中概股杀手的存在,对于赴美上市的中国企业来说无疑是一个定时炸弹。而且这些做空机构的行为确实有不合理的地方,很多没有问题或者问题不大的公司也被他们当成是捕杀目标,凭借着一份份做空报告和对冲基金的勾结,给中国企业造成巨大的损失和伤害。

更甚者则是利用美国散户投资者无法真正核实真伪的情况,伪造各类信息撰写做空报告进行造谣欺诈。

不过说起来,尽管这些做空机构确实存在一些恶意敲诈行为,但从净化资本市场的角度来说,也有其存在的合理之处。很多上市公司粉饰报表,虚假陈述,其实也是在欺诈投资者,而做空机构的存在无疑是各类官方监管之外又一道难以忽略的门槛,对上市公司的违法违规行为进行了一定程度的揭露和打压,也算是一道“黑暗的光明”。

那么具体到陌陌的这次事件来,陌陌该如何面对这次的做空挑战呢?

还是一句话,打铁还得自身硬。如果一家公司的经营状况足够良好,其实是不怕做空的,一个实心的公司,怎么做也不会空。而很多能被做空的公司往往本来就是空的,只不过撑起了一个不和实力的空壳架子而已。

这次陌陌被质疑的很多点之前小爆也做过简单分析,其中一些质疑确实是值得陌陌正面予以回应的,例如涉及到其17年底的经营异常问题,VIE架构部分子公司未披露问题,投资非法赌博网站问题等。

目前虽然陌陌有反驳Spruce Point的报告内容存在大量错误,但尚未对具体问题进行说明,所以未来与Spruce Point的较量局势依旧尚不明朗。

其实很多做空机构都是十来个人的小规模团队,怎么就能击垮一个个上市公司呢?

说到底还是因为这些公司内部出现的问题太多,只不过一直在被刻意隐瞒,将投资者蒙在鼓里而已。就拿陌陌来说,如果陌陌能及时对Spruce Point的做空报告作出有力反击,也许就不会有昨天的股价下跌。

其实做空不可怕,可怕的是公司本身的欺诈行为被人抓住把柄。要防止被做空,最根本的还是提高公司的业务水平,提升公司的经营能力。陌陌作为国内陌生人社交领域的老大,现在又收购了探探,可以说是一家独大,但在这样的局势下,如何能打好手中的牌去应对这次的做空挑战依旧是一个问题。

不过目前来说一切尚无定论,我们当然希望陌陌能够挺过一劫,但是陌陌到底是实心还是空心,最后又能不能打赢这场仗,那就得看后续这场戏怎么演了。