2020年 5 月 5 日和 6 日,Match Group 和 The Meet Group 先后公布了2020 年 Q1 财报。而且这两个集团之间关系也是很迷,今年 2 月份的时候彭博社爆出 Match Group 就收购事宜与 Meet Group 进行了接触,但是相关结果并未公开,紧接着 3 月份又传出 Meet Group 将和 Match Group 旗下产品 Plenty of Fish 合作帮助后者开展直播功能。不过不管是收购后的“兄弟帮扶”还是单纯的业务交流,都能看出约会交友应用在疫情爆发后对于视频功能的重视。

另外,作为美国最大的两个约会交友巨头,二者的财报数据变化对于出海开发者观察约会交友赛道的发展情况也很有帮助。

新增注册用户增长放缓 新增订阅用户增长迅猛

根据财报数据显示,Match Group 2020 年 Q1 营收 5.45 亿美元,同比增长 17%。Meet Group Q1 营收 5510 万美元,同比增长 11%。前者的体量大概是后者的 10 倍左右。虽然同比增长,但二者较各自2019 年 Q4 的营收来看都有不同程度的下降,环比并不理想。对此,Match Group 给出的理由是新冠疫情的爆发严重影响了全球经济,从而导致了新注册用户的减少以及用户支付意愿的下降。

出海痛点很多?点击这里解决

数据来源:Match Group 和 The Meet Group财报

但是根据财报数据,Match Group 付费用户从 2019 年 Q4 的 860万增长到了 990 万,增加了 15%,ARPU 增至 0.59 美元。当然Tinder 贡献了绝对力量,Q1 订阅用户增长了 28% 至 600 万,ARPU值增长了 2%,驱动 Tinder 收入增加了 31%。

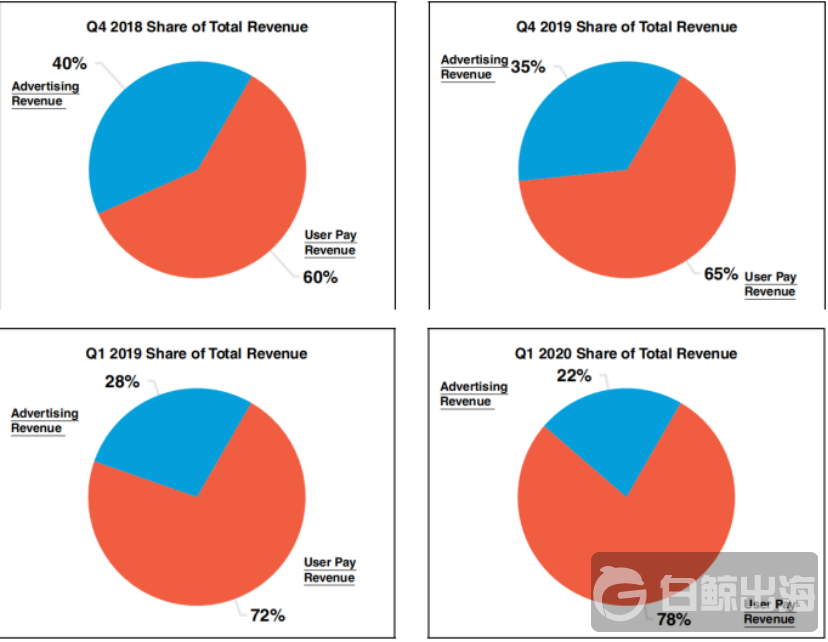

而 Meet Group 虽然没有具体的订阅用户数据,但 2020 年用户支出占总营收的 78%,不论是较 2019 年同期还是 2019 年 Q4 这一比例都有增加。

Meet Group 不同时间段收入来源占比 | 数据来源:The Meet Group财报

可见受疫情影响,新注册用户增长速度虽然放缓,但是原有用户却更忠实和重度,原本就喜欢使用约会交友应用的用户因疫情缺少线下社交方式而变得更依赖交友 App,而那些原本就不使用交友 App 的人可能会选择等待疫情结束或者更依赖熟人社交。

Match Group 的三大优势

财报中透露出的另一个信息是,虽然两大集团都盛名在外,但 The Meet Group 却远不是 Match Group 的对手。

Match Group 2020 年 Q1 的营收差不多是 The Meet Group 的 10倍。虽然两大集团都走的矩阵化路线,但是确实不是一个规模。

矩阵规模更大

数据来源:App Annie

笔者根据 App Annie 数据统计,Match Group 旗下共有 36 款交友App,而 The Meet Group 旗下有 10 款交友App,前者矩阵规模是后者的 3 倍还多。Match Group 近两年疯狂买买买,收购各细分领域“新秀”。

产品类型多样化

除了数量多,在覆盖群体方面,Match Group 也更广泛,除了Match和 Tinder 以及 Plenty of Fish 等普适约会交友 App,还有主打严肃交友(婚恋方向)的 Hinge、专注大码交友的Big Beautiful People Meet、关注黑人交友的 Black People Meet 和 BLK、帮助 50 岁+ 用户的DisonsDemain 以及为基督教信徒交友服务的 fth 等等。而 The Meet Group 则只有关心“同志”和“熊同志”的 BoyAhoy 和 GROWLr 是为小众群体服务的。

不过也给出海开发者提了个醒,Match Group 和 The Meet Group 都十分重视细分约会交友市场中的细分赛道,二者有几款小众应用都是 2019 年才推出或收购的,细分市场仍有潜力。

头部产品 MAU 更多分布更广

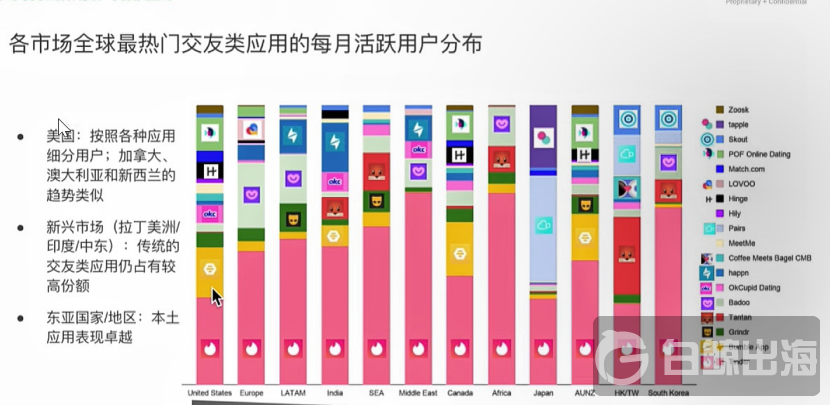

根据此前 Google 社交应用专题研讨会上数据,Match Group 的几个知名度较高的 App 在各大市场都有绝对占有率。

各市场热门交友应用 MAU 分布 | 数据来源:Google

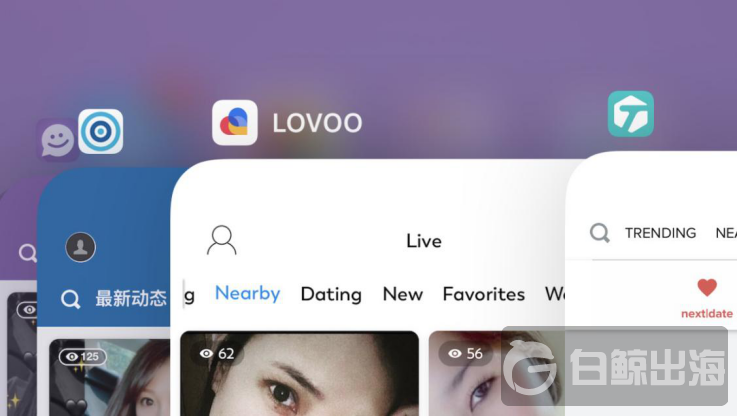

可以看到所有市场都是Tinder MAU数量绝对领先,而Hinge、Plenty of Fish、Hinge、OkCupid、Match.com 在各市场也都有一定份额,而 The Meet Group 旗下只有 MeetMe 活跃的市场比较广泛;SKOUT 的优势主要集中在韩国以及中国香港和中国台湾;LOVOO 的活跃用户则主要集中在欧洲和中东。

Meet Group 的生存之道

虽然,规模远不如 Match Group,但 The Meet Group 的一些 App 在一些新兴市场较为活跃,尤其是中东和印度。这与 Meet Group 比较早接入直播等玩法有关。

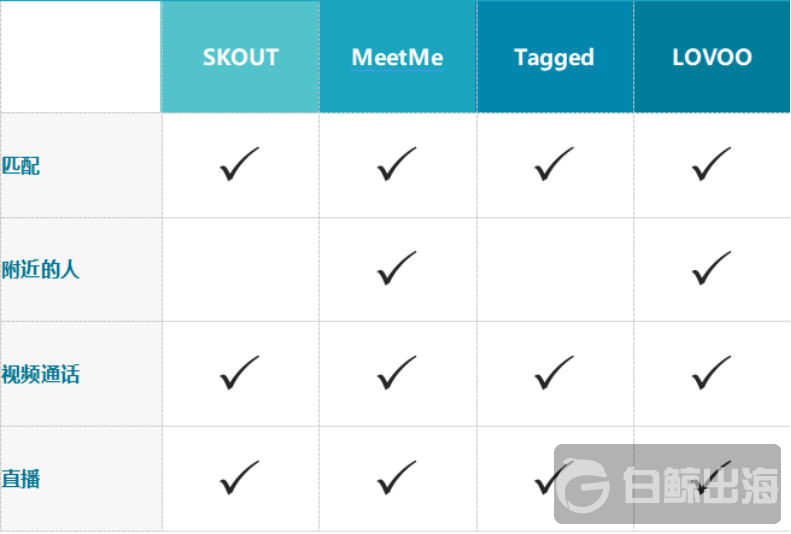

The Meet Group 在应用内增加实时视频流,或支持视频通话或支持直播,或者两者兼具。

The Meet Group 旗下几款主流 App 功能

如上图所示,The Meet Group 旗下四款四款应用都开启了视频流功能和匹配,而且在直播页面里,除了热门、新人、附近、关注等主播选项,还有一个约会对象直播板块,这个设计使应用更贴合约会交友App的定位。

几款应用虽然基本功能相似,但是在使用体验还是有较大差别的,这与 4 款应用的主要市场差异和功能定位差异有关。

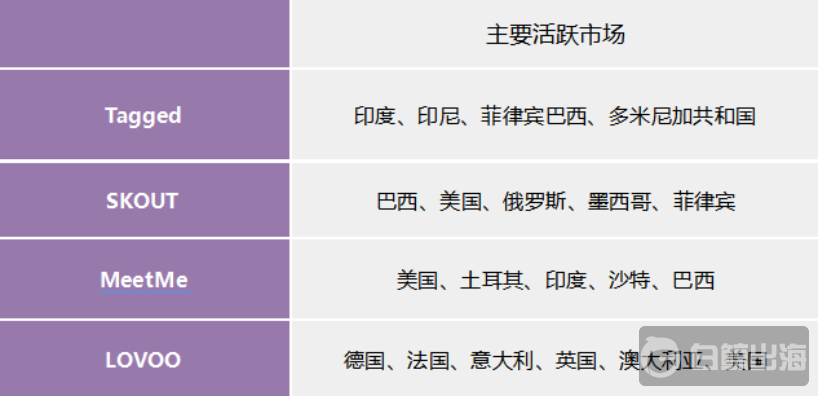

市场不同 策略不同

四款 App 主要活跃市场(预估数据)| 数据来源:Sensor Tower

如上图所示 LOVOO 主要关注欧美等成熟市场,MeetMe、SKOUT 和 Tagged 则更重视新兴市场,这就导致他们的策略有很大不同。

关注成熟市场和中东市场的应用更重视用户体验。比如 LOVOO 应用内未见明显广告,MeetMe 则是采用激励广告的形式,用户观看视频获得打赏金币;而主做新兴市场的 Tagged 和 SKOUT 的广告设置则显得十分激进,广告分布在底部横幅+中间大图,前文提到的广告收入应该主要来自 SKOUT 和 Tagged。

SKOUT 广告页面截图

定位不同,风格不同

四款应用内购 Top3 | 数据来源:Sensor Tower

LOVOO 和 Tagged 应用内购最热门是月订阅服务,两者定位更偏向交友,而 MeetMe 和 SKOUT 则更偏向娱乐。

所以相比其他两款娱乐应用,LOVOO 和 Tagged 页面设计更加清爽,LOVOO 甚至配上了专用键盘给用户安心感和归属感。

四款应用顶部页面对比

LOVOO 在约会交友上做出的改进是在左滑右滑的基础上增加了一次给对方发送信息的机会(250 个字母/汉字以内),可以帮助用户通过展示自己的优势、性格来打动对方。

LOVOO 匹配页面

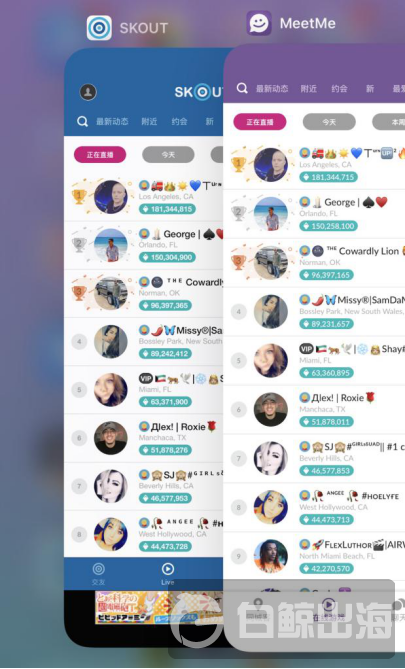

而 The Meet Group 在直播这个版块则十分的偷懒。

首先,主做直播的 MeetMe 和 SKOUT 应该是用了一套直播系统,主播可以同时在两个平台上直播,两款应用主播收入榜榜也是完全一样。

SKOUT 和 MeetMe 榜单完全重合

其次,用户打赏的礼物也完全一样,包括果汁、红酒、玫瑰花、热气球、跑车等具有恋爱元素的礼物,当然定价随市场差异而波动。

直播差异化体现在 MeetMe 上,MeetMe 除了支持连麦、PK 等常规选项,MeetMe 还增加了虚拟主播,虽然只发现了一例,但是该主播以 7122 万钻石(收礼)位列月总榜第九,另外值得注意的一点是该主播的外形设定是狼,也更符合西方文化。

MeetMe 虚拟主播

The Meet Group 的差异化思路使其在直面 Match Group 时仍能保留自己的位置。

via 白鲸出海 辛童