过去的很多年里,腾讯一直霸占着港股第一的宝座。最近,腾讯却因为悄然被阿里甩开1万亿港元的市值受到关注。

在人们一贯的认知里,AT是同处于金字塔顶端的“互联网双雄”,分别占据了电商、社交两大赛道,各自走出了不可复制的成功之路。而随着业务规模的拓展,双方开始在多个领域狭路相逢。

当然,单就AT的具体业务进行对比已经意义不大。观察这种体量的企业,其底层商业基因、发展理念乃至公司的性格,或许才是导致万亿市值鸿沟的深层次原因。

01 剪刀差扩大

2004年,腾讯在香港主板上市,最初发行价为3.7港元/股。在此之后,其股价开始了指数级增长。2016年9月5日,港股开盘后腾讯大涨达到209.6港元,市值接近2万亿港元,首次超越中国移动成为亚洲市值最高的公司。

在腾讯上市十年后,阿里巴巴于2014年叩响了美国纽交所的大门,最初发行价为90.5美元/股。数据显示,2014-2019五年间,阿里股价涨幅接近120%。截至2019年11月底,其市值已经超过了5300亿美元。

双方在资本市场真正意义的狭路相逢,从2019年11月26日开始。这一天,阿里巴巴在香港二次上市。外界对两家公司的评判,从此有了一个更加直观的维度。

港股上市首日,阿里开盘即涨6.25%,报187港元,市值达4万亿港元。从这一天开始,“港股股王”腾讯被阿里巴巴所取代。就在两个多月前,腾讯市值终于追上阿里,马上有人将之解读为“腾讯把阿里逼到悬崖边上”。但2020年9月2日港股收盘,阿里股价达到291.2港元,总市值为6.303万亿港元,人们这才发现,阿里已经整整超越了腾讯1万亿港元。

阿里巴巴9月3日股价走势(来自雪球)

腾讯控股9月3日股价走势(来自雪球)

1万亿港元的差距,对腾讯而言显然不是一个积极的信号,毕竟这已经相当于其自身体量的五分之一。

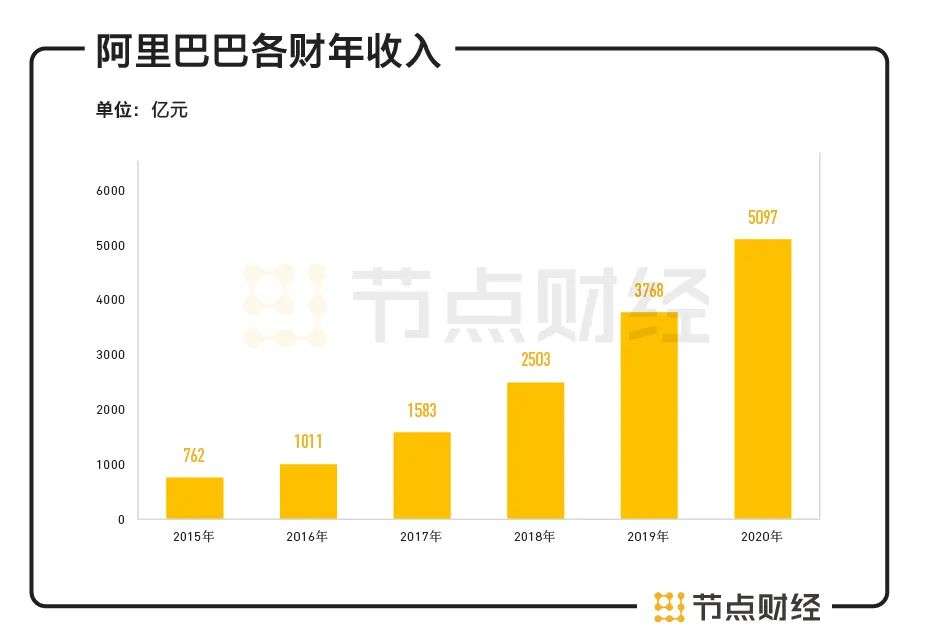

资料显示,2001-2018年,腾讯的营业收入由0.5亿元上升至3126.9亿元。2004年上市后,其营收增长势头愈发明显,2006-2009年的增长率分别达到了96%、87%和74%。另一方面,阿里的营收也从2010年的67亿元上升至2019年的3768亿元,年复合增长率达到49.6%。

从两家财报数据看,在2017年之前,腾讯各季度营收基本上要高于阿里,但在此以后,阿里营收增长加速,2018-2019年达到了腾讯的两倍以上。到2019年,阿里的收入规模已经比腾讯高出35%。

阿里巴巴历年总收入(来自Robo)

2020年Q2财报显示,腾讯实现营收1148.83亿元,同比增长29%;净利润为331.07亿元,同比增长37%。而阿里2020二季度(2021财年第一季度)的营收为1537.5亿元,同比增长34%,净利润更是实现翻倍,从去年同期的191.2亿元增至475.9亿元。

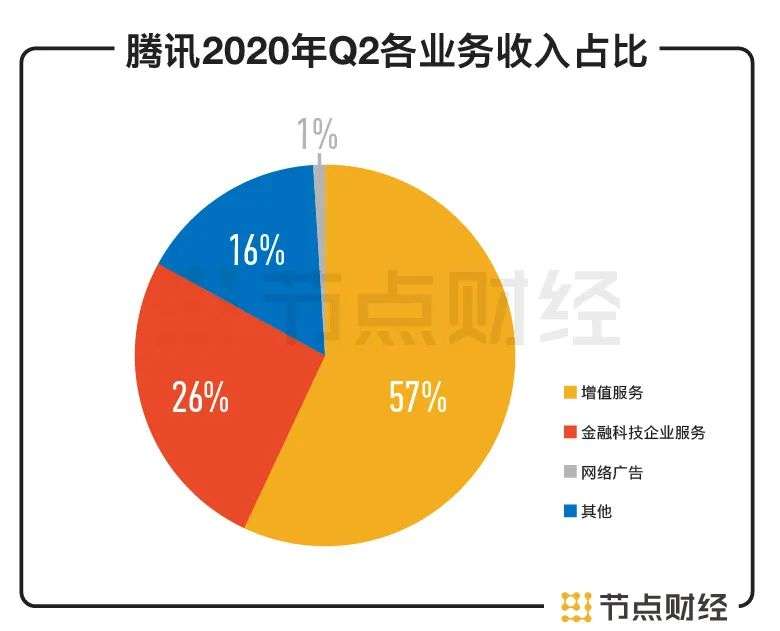

需要注意的是,在腾讯1148.83亿元营收中,增值服务收入为650.02亿元,占总营收的比重达到57%,金融科技及企业服务、网络广告及其他分别占收入总额的26%、16%和1%。而作为营收支柱的增值服务,其绝大部分收入又是由网络游戏贡献,其中手游业务收入359.88亿元,端游109.12亿元。

腾讯Q2季度各业务收入占比情况(来自腾讯财报)

再看阿里,核心电商板块占其总营收的87%,而这一板块又包含了中国零售商业、B2B、菜鸟网络、本地生活服务等。其中盒马、天猫超市为代表的新零售业务更是保持了80%以上的增速。同时,阿里的云计算业务在二季度也贡献了高达123.45亿元的营收,同比增长59%,成为电商业务之外的新增长引擎。

02 基因差异

不乏观点认为,市值此消彼长本来就是常态。但在AT这种体量的公司之间,出现万亿级的市值剪刀差,就不得不探究更深层的原因。

在笔者看来,AT之间的差异,首先是由其各自不同的基因决定的。

在决定转型To B之后,很多人都认为腾讯没有To B基因。对此,刘炽平表示不认同“基因决定论”,他还巧妙地提出了“进化”的观点,认为To B能力能在后天进化中获得。

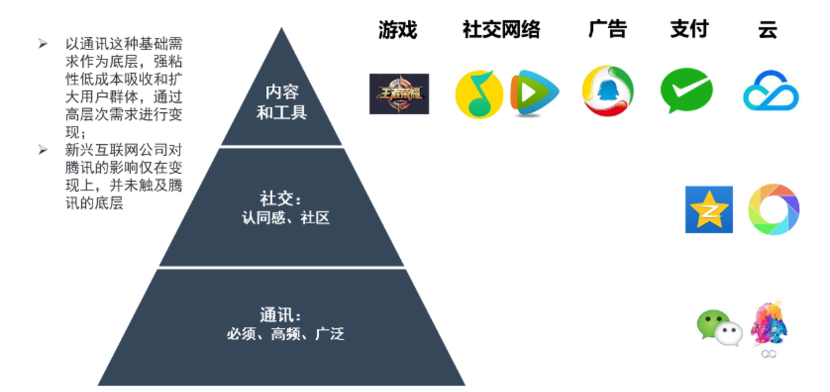

以社交起家的腾讯,拥有QQ、微信等高粘性的社交网络平台,通过C端用户之间的交互使用产生巨大流量,并围绕这些流量大做文章,不断寻求变现之道。

阿里则从电商做起,角色定位是平台,连接着B端商家与C端消费者。经年以来,通过搭建商业平台、金融平台、物流平台、云计算平台等基础设施,阿里整个生态体系的能力也融会贯通,在此基础上形成了同时服务B和C两端的系统性能力,并形成了To C越好To B也越好的正循环。

所以我们看到,阿里的能力全面涵盖了前端服务到后端供应链,而腾讯则是在巨额流量的基础上嫁接各种业务来延伸边界,探索更多元化的C端商业模式。

从具体业务来看,阿里从B2B开始,陆续推出淘宝、天猫、支付宝,解决了线上交易问题,接下来发展物流、云计算等基础设施问题,同时还衍生出针对小微企业的金融服务等,拓宽商流、物流、信息流、资金流的河道,还开拓了新零售、电商直播等新赛道,并通过布局本地生活、大文娱等不断丰富服务消费者的场景,这些多端跨场景的能力又能反过来更好地服务于B端。

阿里巴巴商业操作系统(来自中信证券)

腾讯则是从QQ开始,在移动互联网时代又以微信为入口,培育了庞大的消费生态链,业务拓展到游戏、视频、音乐、线上阅读等领域。在错失了中国云计算的先发优势之后,也开始全力补课,腾讯云目前在中国市场的市占率达到15%左右。

但腾讯还有另一招“妙手”——投资。腾讯内部有庞大的投资规划、研究、执行团队,天然的2C基因意味着其只需要以资本、流量介入投资,不断扩大自身的基本盘,在具体业务上不用事必躬亲。腾讯的投资也成效卓著,投资收益在总营收中的占比越来越大,甚至由于投资做得太过成功,被质疑失去创新力,甚至常常被人诟病“没有梦想”。

腾讯生态业务体系(来自东吴证券)

03 定义“生态”

事实上,因为坐拥流量红利,腾讯一路走来要比阿里轻松得多,“拿来主义”在这里可谓屡试不爽。

一直以来,腾讯以“保姆式老大哥”的形象出现,强调其财务投资宽松自由的一面。从最早的开放平台、广点通、到后来的云服务,腾讯不断做圈子和攒局,“不光把局搭起来,还要让局跑起来”,投资了一大批公司。这些公司从腾讯这里获得资金、获得流量、获得合作机会。

有分析认为,通过这种方式,曾经被认为是没有 To B 基因的腾讯,在圈子里的地位已经截然不同。“生态”也成了腾讯To B的关键词之一。

但腾讯不是没有自己的尴尬——这些“产业资源”很难得到有效整合,爆发式的协同效应无从谈起,甚至有时还会相互踩脚。腾讯也因此错过了一些本来有望先发制人的机会,比如社交电商和短视频。

去年,微信小程序GMV达到了8000亿元。这比拼多多去年的GMV只少了2000亿。曾经腾讯试图自营电商业务,受挫之后转而用宝贵流量“奶大了”拼多多。如今眼看“亲儿子”长大,“干儿子”还怎么顾、顾多少?

随着投资的领域和自身业务发展越来越交叠,这或许是未来腾讯要面临的一个经典难题。

提到“生态”,其实更多时候人们首先想到的是阿里。跟腾讯通过投资合作伙伴建立生态链条的方式不同,阿里的生态是基于To C和To B服务的底层能力建立起来的。这意味着,腾讯的生态是通过投资于生态链条从而补上短板、获得能力,阿里的生态则是建立在自身已有能力基础上的对这些能力的融通和输出。

基于这种能力,阿里巴巴形成了一套商业操作系统,帮助一些B端合作伙伴实现了阿里生态内多端、跨场景的全域经营,从而开辟一条新的增长曲线。淘宝天猫平台上的商家能从阿里平台获得交易、营销、金融、物流、供应链、客服和安全等服务。阿里云、钉钉也广泛地服务于制造、农业、金融、冶炼、光伏、能源等行业,“云钉一体”降低了企业获得数字化服务的门槛。

为不同产业、不同行业甚至企业探索个性化的解决方案,阿里已是越来越难寻对手。

To B这条赛道,急不得,但也慢不得。

在两家公司的财报上,To B服务都是重要的增长引擎。阿里巴巴的核心商业和云计算增长尤其耀眼。

AT之间万亿市值的剪刀差,未来还会画出怎样的走向,很大程度上就看To B这条线怎么推进。至少从今天的情况看,腾讯还有很长的路要走。