对阿里巴巴而言,电商市场正处朝阳时刻的东南亚,在某种程度上具有一定的“高地意味”——人口超 6.5 亿,GDP 超 3.3 万亿美元的东南亚,不仅能丰富阿里的收入构成,也能为其构筑一条更长的增长跑道。

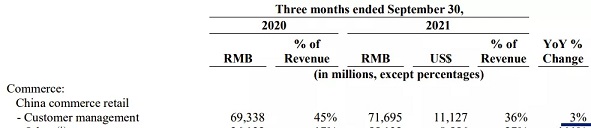

根据阿里最新一份财报数据显示,较 2020 年同期,2021 年 Lazada 收入增长了 82%,年度活跃客户群更是增加到了 1.3 亿,双重加持下,其 GMV 达到了 210 亿美元。而在阿里老家中国,其客户管理业务增幅仅为 3%。除开市场本身旺盛的需求,东南亚有关部门所出台的相关政策和法规(吸引外商加入,以帮助当地建立电商“新基建”)也为阿里带来了一定助力。

如前文所述,东南亚市场的电商相关业务仍处于增长阶段。在网购遍地生根之前,东南亚市场甚至很少有大型实体零售店存在。这一先决条件,为阿里通过建立仓储、物流和配送网络,以迅速扩大其在东南亚市场的业务规模创造了机会。另外,为提高与用户之间的粘性,建立“阿里护城河”,除开电商相关业务,阿里不忘在东南亚市场排兵布阵,先后接入了包括游戏、直播、支付、云计算等“新业务版块”。

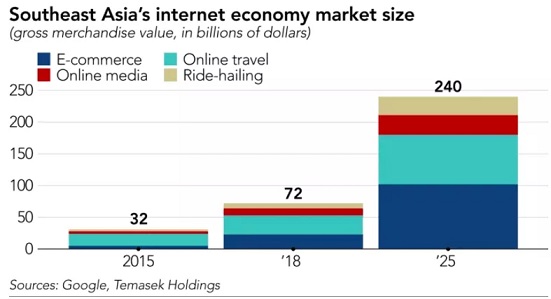

东南亚市场互联网经济的增长潜力。图源:淡马锡控股,日经新闻

根据 Facebook 与 Bain 联合出具的一份调研结果显示,东南亚地区 45% 的受访消费者表示其“购物行为主要发生在线上”,这一比值相较 2020 年的 33% 上涨了 12%。且东南亚市场的线上零售额在总零售额中的占比也从 5% 增加到了 9%,增速已然赶超了巴西、中国和印度。另外,还有 37% 的受访消费者表示,相较于其他支付方式(如现金、卡、银行转账),其更倾向于选择数字钱包。这一市场基因,同样为阿里在东南亚市场建立并扩大集团的线上支付业务增添了动力。值得一提的是,阿里的食品配送业务(外卖)也在东南亚市场迎来了蓬勃发展——在中国市场如鱼得水的阿里,亟需在东南亚地区“复制”其成功经验。

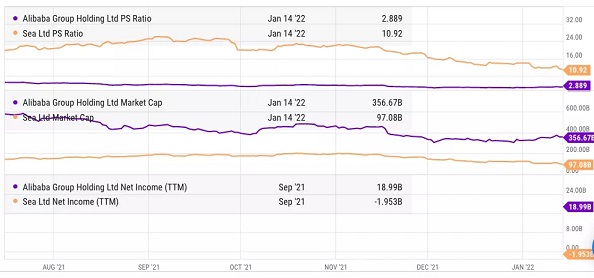

业内人士表示,华尔街方面似乎“严重低估了阿里在东南亚市场的发展潜力”。以阿里在东南亚的劲敌 Sea Limited(冬海集团)为例,Sea Limited 上一财年的 GMV 为 354 美元(Sea Limited 估值已接近 1000 亿美元),而 Lazada 上一财年的 GMV 为 210 亿美元。若使用 GMV 直接比率,阿里在东南亚业务市值占其总额的 20%,Lazada 的估值应该在 700 亿美元。再加上阿里可以在增长市场份额的同时,靠其云计算、支付、食品配送等一系列组合拳承担业务亏损,阿里的溢价应该更高于 Sea Limited。

阿里巴巴与 Sea limited 的对比。资料来源:YCharts

现阶段,阿里市销率明显低于 Sea Limited。另外,Sea Limited 也在其财报中阐明了其“严重的亏损”,这并不符合市场所期待的长期主义。如果 Sea Limited 后期准备靠提高其服务价格以提高盈利,阿里旗下的 Lazada 在东南亚市场的优势将更为明显。

另外,阿里还与软银一起,持有东南亚市场另一电商巨头 Tokopedia 的大量股份。就目前阿里在东南亚的一系列部署看来,后期市场或将有望看到阿里在东南亚市场更多的并购行为。加上 Tokopedia 在内,阿里在东南亚的业务规模估值或将达到 1500 亿-2000 亿美元。种种因素不难看出,阿里在东南亚市场的增长潜力不容小觑,多元化的业务布局,也将为阿里提供除中国市场外的增长赛道。