作者:荆玉

来源:巨潮WAVE

中国人口增长、互联网用户增长双双触顶,不少行业被迫进入激烈的存量竞争。

在这种背景下,越来越多中国企业开始寻求走出国门进军海外。即便是自己没有出海的,通常也对出海抱有积极认可的态度。王兴就曾给国内互联网公司指出寻找增量的方向是“上天入地全球化”,“全球化”就是放眼全世界,出海天地宽。

“非洲手机之王”传音控股一直被看作是中国企业出海的典范。在国内手机厂商激烈洗牌,品牌从 2016 年的 200 余家锐减至 2017 年末的 120 余家时,传音在非洲市场打开了局面,逐渐占据了非洲手机市场 50% 以上的份额。

优势的市场地位、独特的标的属性,也让传音控股受到了资本市场的热捧。其 2019 年在国内科创板上市后股价便一路升势,市值最高曾一度飙升至 2000 亿元以上。

自 2021 年 2 月开始,传音的股价震荡下跌,距离最高点位置已经腰斩,对应的 PE 估值也跌到了 26 倍左右。市场对其未来的发展、成长性预期已经有所降低。

被看淡的原因并不复杂。传音正面临着其出海路上的第一道大坎——非洲手机市场的天花板已经临近,而手机之外的多元化业务短时间内还无法挑起大梁。要重回高速增长通道,传音还需要一段时间积蓄力量。

“非洲之王” 天花板隐现

营收占比超过 50% 的非洲手机业务,似乎正在逼近市场天花板。

单从 2021 年的最新业绩表现来看,传音表现不错。财务数据显示,2021 年传音控股营业收入为 492.54 亿元,同比增长 30.33%;归母净利润 39.24 亿元,同比增长了 46.08%。

但仔细观察业务结构就会发现,占传音营收接近 95% 的手机业务正面临着较为激烈的市场竞争考验,尤其是营收占比超过 50% 的非洲手机业务,似乎正在逼近市场天花板。

所谓逼近天花板并不是指非洲手机市场渗透率已经到顶,而是留给传音施展的空间已经不多了。

根据机构 IDC 统计,2019 年传音手机(包含智能机和功能机)在非洲市场的市占率就已经达到了 52.5%。一般而言,单一市场份额达到 50% 之后,进一步提升市占率的难度会非常之大。

此时无论是消费者偏好的变化,还是其他对手的崛起,对传音来说都是不小的挑战。更何况对手里也有很多都是中国企业。

例如 OPPO 从 2015 年开始就陆续进入非洲多个国家;小米集团在 2019 年组建团队,宣布进入非洲市场;非洲本土卢旺达的玛拉集团子公司 Mara Phones 也在 2019 年下半年入局该市场。根据 IDC 数据,2021 年一季度非洲智能手机市场,三星和 OPPO 位列第二和第三。

当初传音能够占据非洲市场,除了入局较早之外,靠的是深入的本地化、贴近非洲用户习惯,其产品特性包括“四卡四待”、“智能美黑”、“手机防水防腐蚀”等。但这些技术并非难度有多大,而是胜在有用户偏好的数据积累和先发优势,壁垒并不算高。面对强劲的新对手,传音能够做到跟随市场规模扩大同步增长、市场份额不被侵蚀,已经殊为不易。

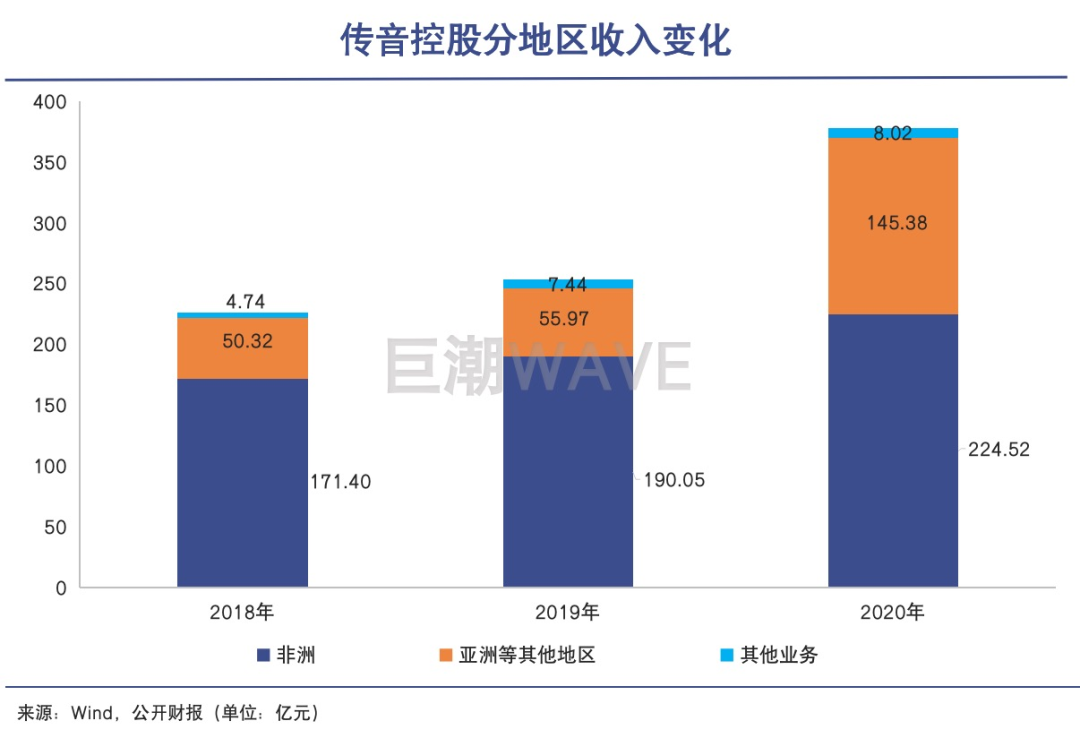

从传音的业务数据中也能看出,从 2018 年-2020 年,传音非洲业务的营收增速一直低于 20%。其业绩的增长主要依赖亚洲及其他地区市场,包括印度、孟加拉、巴基斯坦、印度尼西亚等。

而在这些新兴市场,传音面对的市场环境与非洲截然不同。在印度、拉美、东南亚,中国厂商早已深入布局,而传音是新玩家,因而需要投入大量成本开展营销、打造品牌。财报显示,传音 2020 年亚洲等其他地区业务的毛利率为 18.27%,远低于非洲业务的毛利率 30.99%。

根据机构 IDC 的报告,全球手机市场已然进入存量时代,新兴国家是其中为数不多的增量市场。但传音在非洲面临增长触顶的风险,在东南亚、中东和南美等新兴市场,则要面对扎根已久的国内大厂,因此资本市场对其未来成长的预期也会相应降低或变得保守。

“杂货铺”生意难起势

非洲经济发展水平低、电网覆盖率不高,传音无法在短时间内吃到“大肉”。

或许是由于手机主业增长相对放缓,从去年下半年开始,传音控股的多元化业务被更多的研究机构所关注。传音的另一个名号“非洲版小米”也被频频提及。

跟小米一样,传音也布局了 3C 配件及家电业务。公开资料显示,传音于 2014、2015 年分别创立了 3C 配件品牌 Oraimo 和家电品牌 Syinix。2019 年传音的家电业务又采取了多品牌战略,新增了家电品牌 itel、Infinix。

目前非洲的家电市场处于相对蓝海的状态,电视的渗透率仅为约 40%,冰箱、空调、洗衣机的渗透率更低,且大都以白牌产品为主。

以非洲 13 亿左右的人口体量来计算,未来其家电市场空间有望和中国市场相当,单空调、冰箱、洗衣机、电视四类产品的市场空间就有希望超过 4000 亿元。

这看似是一个发展空间巨大的市场,但由于非洲经济发展水平低、电网覆盖率不高,家电渗透率要达到与中国同等水平将会是一个相当长期的过程,传音无法在短时间内吃到“大肉”。

公开资料显示,目前非洲只有约 1/6 的国家电网覆盖率超过 30%,许多国家低于 10%,撒哈拉以南的非洲地区更有约 6 亿无电人口,这些基础设施的不完善都在制约着家电行业的发展。

这也意味着,短时间内 3C 配件及家电业务还很难挑起传音收入的大梁。财报显示,2020 年和 2021 年上半年,传音的其他主营业务(包含家电、3C 配件、软件业务)收入分别只占到总收入的 2.9% 和 3.6%。

更何况,在非洲地区电网覆盖率不足的情况下,3C 配件和家电业务的增速本身就会受到一定限制。

不过,从长期的角度来看,以传音在非洲建立的密集的经销商渠道、售后网络和品牌美誉度为基础,传音这个“非洲版小米”仍有很大的发展空间有待挖掘。本地化的能力是其重要的竞争优势所在。

近日,全球咨询公司 Kearney 发布的《2021 年全球零售发展指数》指出,非洲有望成为世界下一个大型消费/零售市场。可以预见,跟随着非洲居民的收入水平和消费力提高,传音的 3C 配件及家电业务有希望不断发展壮大。参考小米,“杂货铺”的产品品类还可以继续扩张下去。只不过,这会是一个很漫长的过程。

做个非洲的“TikTok”?

如果未来有一两个 APP 成为非洲的国民级应用,传音的估值还将会得到大幅提升。

除了全球范围内超过 2000 家的经销商客户,和售后服务品牌 Carlcare 的 2000 个服务网点(含第三方合作网点)之外,传音在线上还有一个重要的用户入口——传音 OS。

围绕传音 OS,传音开发了应用商店、游戏中心、广告分发平台以及手机管家等工具类应用程序,还与网易等国内互联网公司合作开发和孵化移动互联网产品,这种“由硬到软”的策略和变现方式也与小米颇为相似。

以巨大的用户基数为基础,传音一方面可以通过和 APP 厂商合作预装软件、广告植入、游戏流水分成,也可以导流给自家 APP 助力用户规模增长。换句话说,传音在占领了非洲手机市场的同时,也利用预装软件占据了非洲手机 APP 市场。

财报显示,截至 2021 年上半年末,传音布局的互联网产品中,有超过 10 款 APP 月活超过千万。其中,Boomplay 目前是非洲最大的音乐流媒体平台,月活用户已超过 6000 万。短视频方面,传音旗下的 Vskit 在非洲的很多国家月活排名第一。

从中国移动互联网发展的经验来看,拥有超大用户规模的互联网巨头的估值远高于硬件企业,发展空间也远大于一般的硬件企业。传音手握的多款王牌 APP,也是其被资本市场密切关注的资产。如果未来有一两个 APP 成为非洲的国民级应用,传音的估值还将会得到大幅提升。

或许正是由于互联网业务的巨大成长潜力和想象空间,传音得到了大量机构投资者的关注。去年 12 月和今年 1 月两次传音的调研活动,分别有高达 294 和 183 家机构参与,其中不乏高瓴、高毅、景林、高盛、瑞银、摩根士丹利等明星机构。

不过也要看到,一方面,传音在软件能力上仍然有所欠缺,其热门应用多是与网易等互联网公司合作的成果。涉及到收益,两方最终大概率要分账。

另一方面,相比非洲 13 亿人口基数,上千万月活规模的应用仍然处于发展早期阶段,即使暂时领先也未必能笑到最后,仍有巨大的不确定性。

此外,受限于收入水平,大部分非洲用户短时间内很难习惯为软件付费,同时智能手机的渗透率本身并不高(GSMA 预测,非洲智能手机的渗透率在 2025 年将达 67%)、基础设施建设落后。这些因素都会阻碍互联网应用的快速成长和商业变现。

因此,传音的互联网业务长期有想象空间,但短期的不确定性更强。

从当前业务结构来看,2020 年传音的互联网业务仅占其营收的 0.9%,远低于苹果的 19.59% 和小米的 9.66%,在估值时也很难将其看成是软硬件一体化的公司。

写在最后

今年 1 月,百度前高级副总裁、搜索公司总裁向海龙正式加入传音控股负责互联网业务。这被视为传音发力互联网业务的关键信号——在手机业务遭遇激烈竞争、成长放缓的情况下,软件业务正成为重要的突破口之一。

凭借硬件生意做成出海典范的传音,能否“由硬变软”做好互联网生意,做成非洲的 Sea 和 TikTok?

面对股价腰斩和手机业务隐现的天花板,此时放手一搏或许能杀出一条新的出路。