最近一段时间,字节在日本上线了一款叫 Fizzotoon 的漫画阅读 App,这是去年上线了网文阅读平台 Fizzo 和 MyTopia 之后,字节在内容平台出海上的又一次尝试。

字节在日本上线的漫画App长啥样?

目前来看,Fizzotoon App 的设计还是非常简洁的。底部三个标签分别是“书架”、“书城”以及“我的”。在书架版块中用户可以看到自己在 Fizzotoon 内收藏的漫画以及阅读的历史。在“书城”版块,Fizzotoon 设立了“推荐”(平台内每部漫画更新的章节都会更新在“推荐”小标签下)、“排行榜”和“分类”三个小标签。

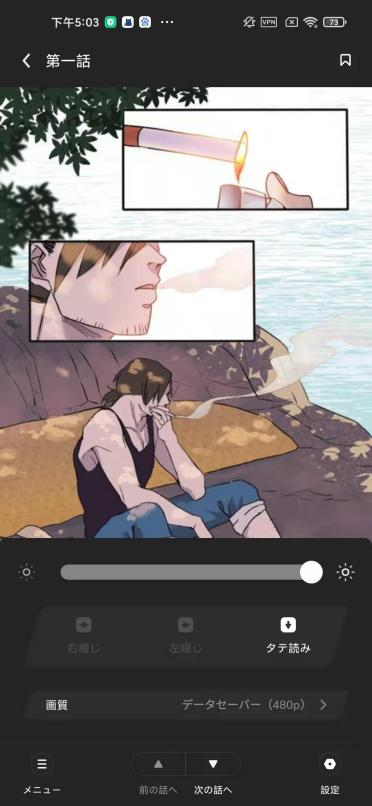

在阅读界面,Fizzotoon 的设计也是简洁但是功能齐全。用户可以通过目录选择想看的章节、跳转至下一章节或跳回上一章节以及在阅读过程中调整漫画的画质、亮度等。

整体来看,整个 App 处于框架搭建好,但是“内容物”填充不足的初级阶段,这和 App 刚上线有关。目前 Fizzotoon 在日本区只上线了 5 部漫画,并且全都是国漫,其中三部恋爱题材、一部悬疑题材、一部动作题材。

值得一提的是,日本其实不是 Fizzotoon 唯一的目标市场,在设置中除了日语,笔者还看到了印尼语的选项,并且平台印尼语区已经有 2 部作品了。在字节之前,B 站也通过旗下 App Bilibili Comics 出海,采取的是英语市场为主的策略,同时也增设了印尼语服务。两个大厂虽然都前后脚看上了海外漫画市场,但更多还是将主要市场放在了欧美和日本等高净值市场、印尼市场更多被放在了次要位置,其商业化思考也就很明确了。同时,这也标记着不仅是网文、现在漫画出海,厂商也从新兴更多转向成熟市场。

字节为什么在这个时候进入日本漫画市场?

其实,乍一看到 Fizzotoon 在日本上线的新闻之后,笔者的第一反应确实如题目,在漫画大国日本上线漫画 App,字节为什么这样去选择?这可能要先从字节的一系列投资和业务布局中寻找原因。

首先,通过一系列投资和自己下场做已经在网文和漫画上有了一定的内容储备。从字节过去的投资记录来看,文娱赛道一直都是最受字节关注的,而在对文娱赛道的投资中,阅读类的项目又一直是字节关注的重点。字节对阅读赛道的投资自 2019 年开始变得更加频繁,根据骨朵网络影视此前的报道,2019 年至 2021 年这段时间里,字节一共投资了 7 个阅读类的项目。

2019~2021 年间字节在文娱赛道上的投资

虽然这些项目以小说阅读为主,但是早在 2015 年的时候,字节就投资了快看漫画(据报道,2019 年腾讯投资快看漫画之后字节跳动退出了快看漫画的股东行列)。在今年的 1 月 18 日,字节又投资了国内的漫画阅读平台“一直看漫画”。可以看出,虽然在漫画阅读项目上的出手不多,但是字节一直以来都是关注漫画行业的,这是字节最近在海外漫画市场上布局的基础。而 2022 年 1 月份字节以 2.52 亿人民币的价格投资了韩国的在线内容公司 Kidari Studio,投资 Kidari Studio 之后字节计划在日本建立内容制作工作室,更是让字节有底气去尝试做日本市场,毕竟韩国漫画在日本市场的受欢迎程度是经过市场验证的(下文会做更详细阐述)。

除了漫画本身,上述投资的小说项目以及字节自己下场去做的小说 App Fictum 和 MyTopia 也都为之后网文改编漫画做了一些储备。

而这看上去并不“厚实”的储备,却拿去试水日本市场,和字节的渠道优势、日本市场的运营优势,密不可分。

近些年来,字节的很多产品都在日本市场取得了成功,而日本也成为了字节重点关注的市场。除了最热的 TikTok 以外,比如短视频产品 BuzzVideo,在多数欧美国家出海都不成功,却在日本收获了大量用户;又如前一段时间白鲸出海《字节不做小绿书了,做小黄书》一文中报道过的 lemon8,也是先做了日本市场,之后又增加了东南亚市场。字节在日本做了 3 款成绩不错的产品,明显让字节底气更足。

但最最重要的可能还是 TikTok 在日本 Z 世代中的高渗透率、以及 TikTok 本身的调性适合推广漫画 App。

TikTok 的投放回报,其实在不同的开发者眼里是不一样的存在,在笔者与开发者的接触中,会听到一些反馈。例如日韩市场效果还可以,某些品类回收不佳、但有些特别的品类效果不错。这与 TikTok 在某些特定市场的渗透、以及 TikTok 用户群体还是更偏向青少年有很大关系。但漫画刚好是某些特定品类。

根据去年 8 月份白鲸出海“聊聊网文出海江湖”主题对话中 New Era Culture 的品牌创始人许明河的介绍,海外漫画读者以 20 岁以下的年轻人为主,刚好与 TikTok 的用户画像高度重合。而 TikTok 本身作为短视频平台,非常适合推广漫画产品。

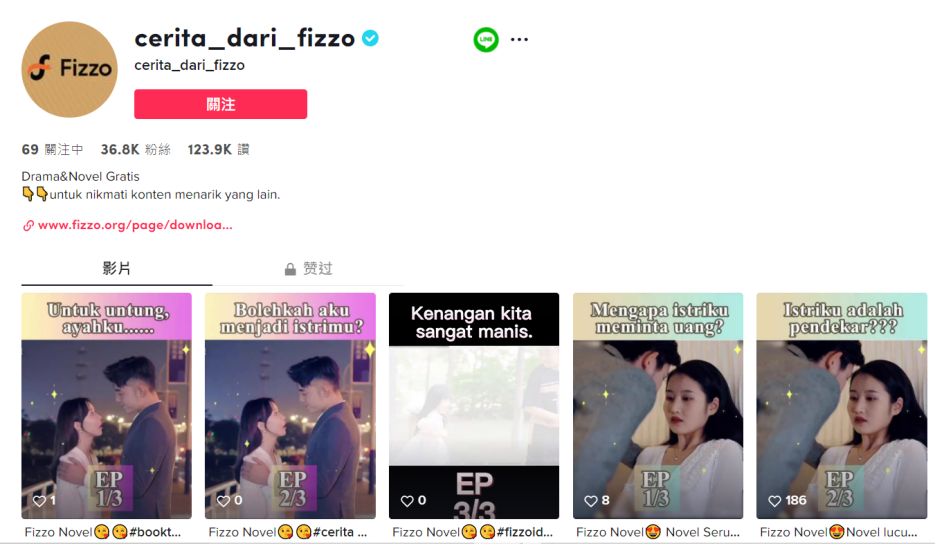

举个例子,字节去年上线的网文阅读 App Fizzo 除了买量以外,也是选择了 TikTok 来做营销。目前 Fizzo 在印尼的官方账号已经有了 3.6 万的粉丝量,内容以 20 秒小短剧为主。这种小短剧的形式制作成本不算太高但有更好的转化,这一点在国内也有验证。

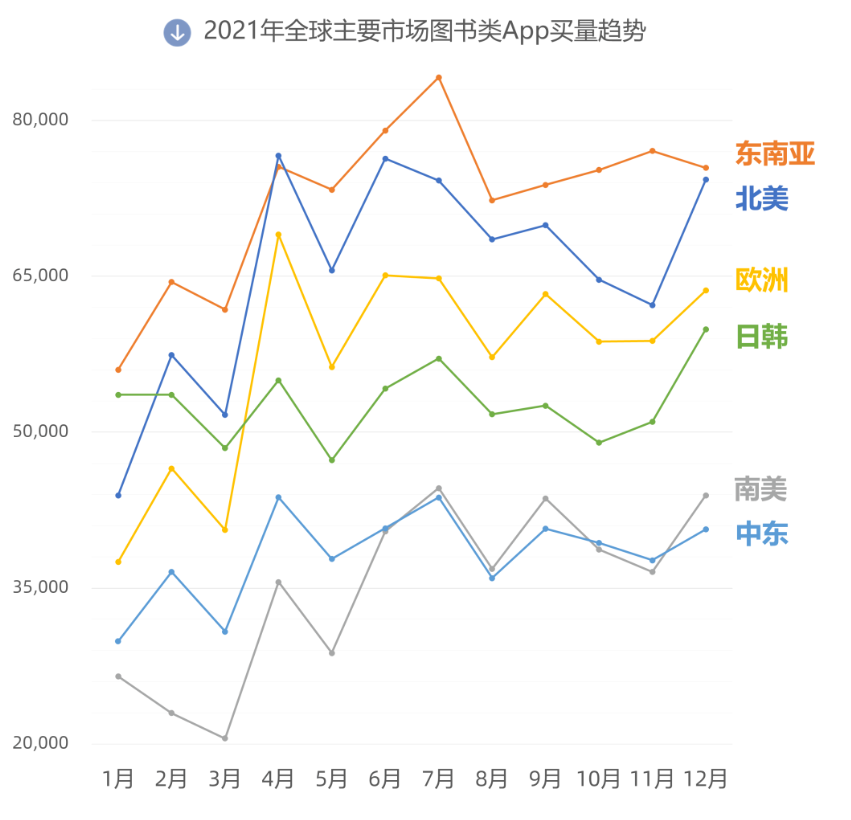

因此字节后期很有可能会借助 TikTok 来做 Fizzotoon 的推广增长。根据前一段时间 app growing global 发布的《2021网文漫画出海买量白皮书》显示,全球多个地区的图书类 App 买量数量都在 2021 年有所增长。如果能够借助自家的 TikTok 做好营销,也可以让字节节省很大一部分买量成本。这样账算下来,加之做的日本市场,字节的漫画业务也并非没有跑正的可能。

数据来源:app growing global《2021网文漫画出海买量白皮书》

根据 Anime News Network 的数据显示,2021 年日本数字漫画市场的规模从 2020 年的 3420 亿日元增长到了 4114 亿日元,依然在以较高的速度增长。其实相较于电商这类需要前期大量投入的商业化线条,内容付费更短的变现流程,也能够为字节缓解一些营收压力。

今年年初,字节内部披露的数据,2021 年字节的总营收为 580 亿美金,同比增长 70%,低于 2020 年的营收涨幅。目前字节的收入主要由直播、电商和广告组成。直播作为互联网探索出的一个“万能变现手段”就不提了,电商的增长其实面临非常大的不确定性,这里面既有外部政策因素、也有线下世界的复杂性。而被寄予厚望的广告业务,2021 年国内广告收入貌似自开启商业化以来首次停止增长,而海外其实做了很久,也就在 Facebook 的个位百分比上,可以认为潜力很大、也可以认为进展缓慢...

虽然内容付费也是一个长期业务,但网文漫画变现路径短、且有比较大想象空间,对于字节这样一家公司来说是一个不错的选择。

但不得不说,字节进军日本数字漫画市场,要面临的挑战也是巨大的,首当其冲的就是长期排在全球非游戏应用 Top10 的 Piccoma,而其绝大部分收入来自于日本。

在竞争激烈的日本漫画市场上,字节也许有自己的优势

首先我们先看一下日本漫画 App 的竞争格局。

日本 iOS 畅销榜 Top10 的漫画 App丨数据来源:App Annie

从上面的表格可以看出,虽然上榜的厂商以日本厂商为主,但是营收最高并且月流水达到千万级别以上的 2 个厂商都是韩国厂商。

再次复盘韩国厂商的 Piccoma 和 Line manga 在日本的发展历史,会发现这两款产品的成功既来自自身的实力,也跟把握住了历史的机遇有关系。与之进行对比,可以看到字节在这件事情上的优势与不足。

首先,Piccoma 和 LINE manga 最直接的优势都在于入局时间早。Piccoma 2016 年进入日本市场,LINE manga 更是 2013 年就进入了市场。由于日本的移动互联网一向发展比较滞后,所以在这个时间段日本市场上还缺少一款漫画阅读 App 既拥有丰富且优质的漫画 IP,又可以提供适合移动端的阅读体验。在这种情况下移动端漫画阅读发展得更早的韩国厂商进入日本可以算得上是降维打击了,因此收获了大量的日本读者。而在现阶段,日本数字漫画虽然是一个增量市场,但留下的空白远不如之前。

不过漫画阅读平台成功的核心还是内容。Piccoma 和 LINE manga 之所以能够成功,一方面是因为这两个漫画平台背后的厂商 Kakao 和 Naver 数字漫画发展的历史更久,数字漫画业务分别在 2003 年和 2005 年就已经开展了。在接近 20 年的发展过程中,两家已经生产出了大量的优质漫画 IP,而在平台进入日本市场初期还没有跟大量日本本土出版商合作的情况下,这些自有 IP 就是平台刚进入日本市场时站稳脚跟的资本。根据三文娱的报道,Piccoma 自成立以来尽管韩漫的数量只在平台上占到 1.3%,但是却占到了交易总额的 40%,自有的头部 IP 成为了抓住用户粘性的重要筹码。这也会延伸出一个点,字节投资的 Lezhin 和在中国积累的国漫和网文内容,需要具有吸引力。

根据 GameLook 此前报道,虽然今年 1 月份完成投资,但 2021 年 9 月份字节和 Kidari Studio 就达成了协议,Kidari Studio 将为字节提供 300 个左右的漫画 IP。 Kidari Studio 旗下拥有韩国第三大的漫画阅读平台 Lezhin,根据 App Annie 的数据,Lezhin 在日本 iOS 图书类畅销榜上也可以排到第 41 位(3 月 8 日数据)。但目前就笔者观察来看,Lezhin 并不拥有在日本特别火的漫画内容。只能说,Lezhin 如果仅靠自身,无法在两大巨头的“阴影”突围,和字节牵手对双方来说都是一个突破方向。

除了自有 IP 以外,两个韩国漫画平台都很注重与日本当地的出版商合作。据三文娱的报道,2019 年 5 月的时候 Piccoma 平台上日本漫画的版权数量就已经达到了 6727 个。对于长期深耕日本的字节来说,进入一个新的行业可能存在门槛,但其实更难的是进入日本市场,不过字节已经迈过了这道门槛。

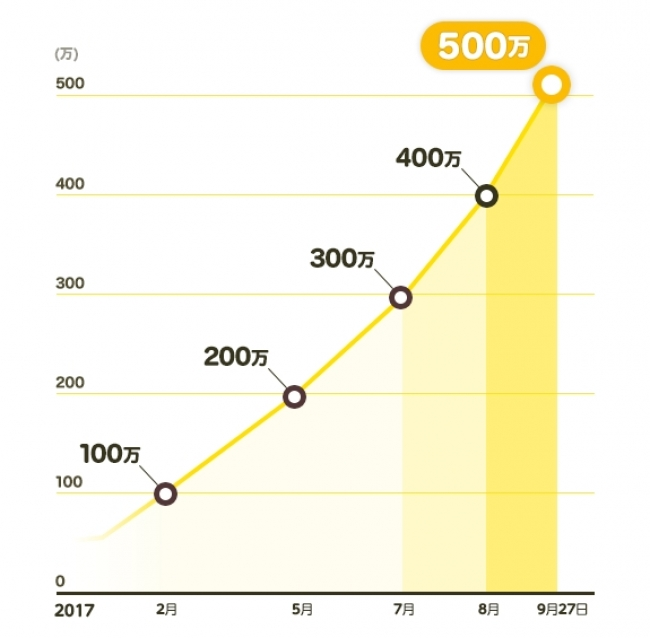

2017 年的时候 Piccoma 的下载增速与当时 Piccoma 上线时采用“撒币”策略有关,也就是在一些节日等特殊的时间向用户赠送大量阅读币来吸引用户阅读丨图片来自网络

综上所述,两家韩国厂商之所以能够顺利打入日本漫画市场,一方面是当时抓住了市场的空缺,另一方面也是来自平台强大的内容资源。对字节而言,填补市场空缺的机会确实已经不大了,但在内容行业,在 IP 资源方面依然有努力空间,而对于深耕日本的字节来说,也并非没有可能。

进入日本数字漫画市场,字节要面对的除了两个韩国巨头厂商以外,还要面对来自日本本土厂商的竞争。众所周知,日本有很多知名的出版商,在受到韩国厂商的冲击之前,其实这些日本本土的出版商对数字化的重视程度非常不够。但是笔者观察到的趋势是,近几年日本出版商在移动应用方面的重视程度在提高,特别是在 2021 年,日本的集英社、讲谈社、小学馆都上线了不止一款漫画阅读 App,并且凭借自身拥有大量 IP 的优势,几个出版商还走起了垂直化的路线。以集英社为例,不仅在 2021 年上线了旗下杂志《少年Jump》的 App 版本,还上线了只专注于少女漫画的マンガMee、《海贼王》的官方 App ONE PIECE 公式漫画 アプリ 等。其中《少年jump》的 App 版本仅仅上线了半年多的时间,就已经可以排到日本 iOS 畅销榜的第 4 位。

结语:

漫画出海其实已经有一段时间了,但是由于海外市场竞争激烈、投入回报率更低等原因,相比于网文出海,漫画出海一直不温不火。不过近一段时间以来,大厂开始加入漫画出海的行列,让漫画出海有了一些希望。这次字节出海日本虽然看起来难度很大,但是从字节之前在日本市场上的经验、对漫画阅读赛道的长期关注,以及字节为之在 IP 资源上的准备等,都让字节的这次尝试看上去有着很多可能性。不过如何应对韩国两大巨头以及众多尝试“漫画 App 化”的日本出版商,也是字节必须要思考的问题。但好在,字节拥有自己的增长渠道。

【本篇文章属于白鲸出海原创,如需转载:1、网站端请注明出处,并在文章中附带白鲸出海原文链接。2、微信公号及其他自媒体平台需联系授权方可,未经授权严禁转载!】