原标题:传音控股:“非洲之王”不想躺平

作者:五行

2019 年,传音控股赶在国庆节前在科创板上市,资本市场用极高的热情欢迎了这位“非洲之王”。

上市首日收盘,股价报 57.80 元,较开盘价上涨 64.44%,总市值达 462 亿元,位列 30 日当天科创板总市值的第三名。

如今,市场对这位非洲王者的热情有所减退,其股价相较最高点已经跌去 58%,总市值也跌落千亿大关。

传音控股的发展历程可以分为两个阶段。早期,凭借敏锐的嗅觉发现蓝海市场,辅之极高的本地化运营策略取得了成功。

在此之后,又效仿中国同行,将触角伸入到互联网服务和家电之中,意在打造第二条增长曲线。同时,也进入了印度等非洲之外的手机市场。

从传音控股的动作中不难看出,它不想“躺平”,在做一个小而美的手机品牌和搏一搏“单车变摩托”之间,选择了后者。

传音踏上新战场

提到传音控股(简称传音),第一印象就是“非洲之王”的美誉。其实在手机之外,传音已经踏上了新战场。

今年 1 月,从国美零售挂冠而去的百度前高级副总裁、搜索公司总裁向海龙,正式加入传音,担任移动互联事业部总裁。传音布局良久的第二条曲线,才得到了外界的关注。

传音在这方面走出了与国内同行相似的道路。

首先,传音的互联网业务,起点与小米等同行是相同的,“硬件产品(手机为主)+基于 Android 自研 OS(操作系统)”构成了发展基础。

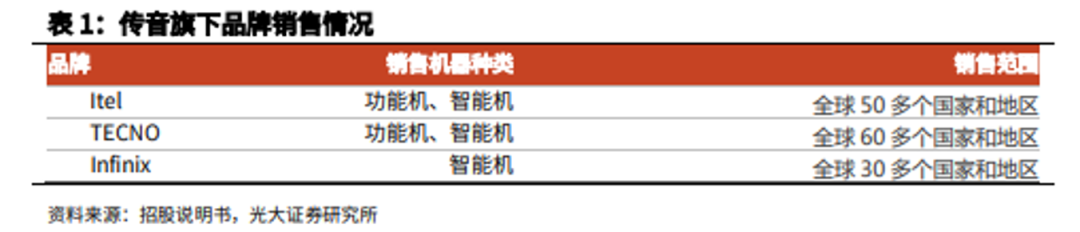

传音旗下的手机产品可分为三个层级,每个层级都有相应的 OS。其中,iTelOS 应用于旗下入门级手机品牌 iTel;HiOS 应用于高端智能品牌 TECNO;XOS 应用于为年轻消费者打造的高端互联网手机品牌 Infinix。

目前,传音已经完成了功能机向智能机的过渡。截至 2021 年上半年,其智能机的收入占比达到 85%。

其次,传音在手机硬件和 OS 外,也推出了 OS 之上的应用产品,这与华米 OV 是相同的。

不同之处在于,华米 OV 的互联网产品,发展逻辑侧重完善自家手机产品的使用体验,如自带的音乐、视频等应用,独立性有限。与此相比,传音要做的更深入一些。据统计,传音旗下的互联网服务涉及社交、短视频、流媒体、移动支付等多个细分领域。

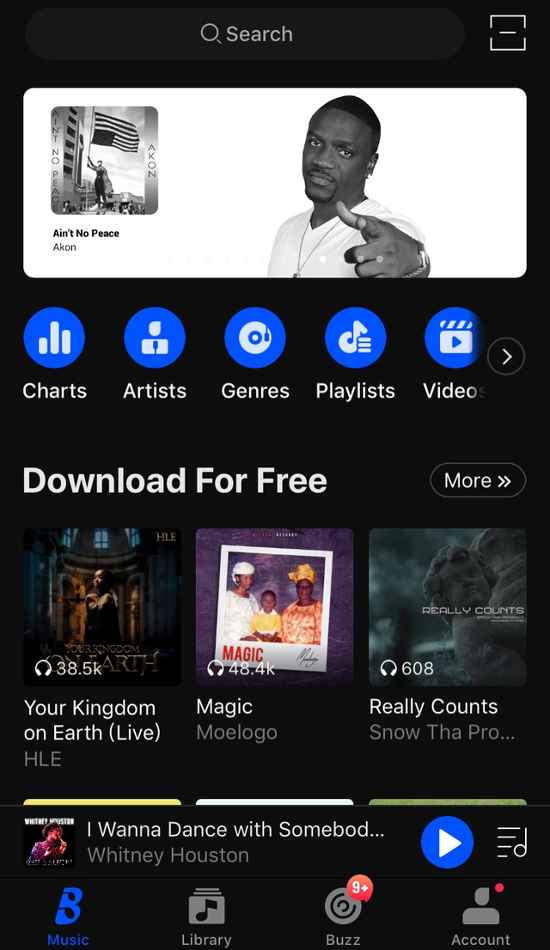

图片来源:公司官网

其中,于 2015 年上线的音乐流媒体平台 Boomplay 成绩较为突出,在没有任何推广的前提下,Boomplay 3 个月内安装量即达到了 10 万。

对于操作流媒体平台,传音的经验并不多。传音的应对之策是与打造了网易云音乐的网易进行合作,双方于 2017 年底成立了合资公司传易,Boomplay 随后从传音独立,作为传易的子公司开始独立发展。

从结果看,这个策略是有效的。Boomplay 吸取了网易云音乐的前车之鉴,早早地与全球三大唱片公司(环球音乐、华纳音乐、索尼音乐)达成了版权合作,曲库规模达 1500 万首。

同时,Boomplay 和传音控股进入手机市场时一样,同样采取了较强的本地化运营策略。

一方面,团队中有一半员工是非洲本地人,在当地办事处几乎清一色都是当地员工。另一方面,非洲的音乐产业与欧美、亚太地区相比较为分散,很多艺人都是以独立艺人的形式存在。因此,Boomplay 在邀请音乐人入驻的同时,还为艺人提供推广服务,以此形成艺人供给方面的正向循环。

目前,Boomplay 拥有 6500 万用户,月单曲播放量达 20 亿次,是非洲最大的音乐流媒体平台。包括 Boomplay 在内,传音共开发了 7 款 DAU(月活跃用户)超过 1000 万的产品。

一个与华米 OV 不同的大前提是,非洲地区的互联网渗透率并不高。据全球移动通信系统协会发布的《移动经济报告 2020》预计,撒哈拉以南非洲移动用户普及率将在 2025 年达到 50%,而中国早已经来到了 90% 以上。

新业务的不变与变

可以看到,传音的互联网服务业务有着不同于华米 OV 的发展逻辑,这背后体现了二者的不同目标。

华米 OV 的互联网产品重点在于完善手机产品的体验,而传音则希望借助产品矩阵抢占移动互联网入口,成为公司的第二条增长曲线。

在传音控股头顶“非洲之王”的美誉上市时,其发展历程已经被各方翻来覆去的说了很多遍,总结起来共有三个特点。

第一,充分利用了时间窗口。

2006 年,在波导手机担任海外市场负责人竺兆江,带着波导海外市场团队在同年成立了传音科技,进入了非洲市场。彼时,非洲的手机普及率、消费能力和基建水平呈现三低状态,后两者是制约手机普及的两大关键因素,可以说是一个恶性循环。

根据 GSMA 的数据,即便是在 2019 年,南非(撒哈拉以南)地区仍处在 2G/3G 时代,2G/3G 覆盖率为 91%,4G 覆盖率仅为 9%;中东及北非地区则正处在 3G 向 4G 转变的过渡阶段,4G 覆盖率为稍高,也只有 29%,2G/3G 的覆盖率约是 4G 的 2.5 倍。

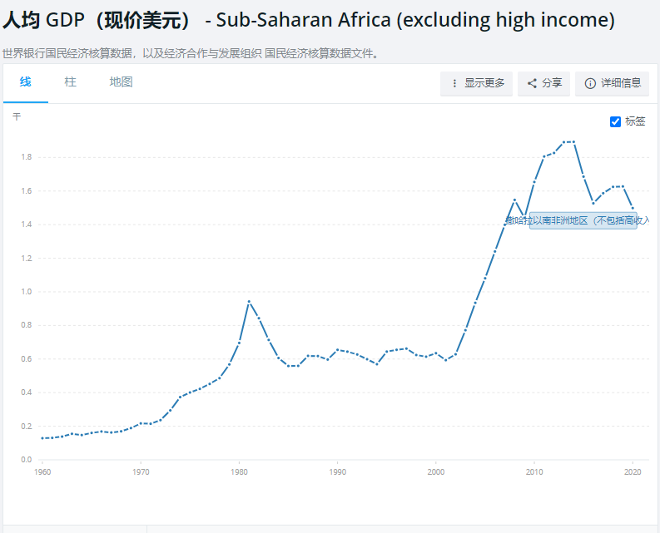

世界银行数据,2020 年撒哈拉以南非洲地区(不包括高收入)的人均 GDP 只有 1498.6 美元,而中国人均 GDP 为 1.05 万美元。

第二,依托中国市场的产业链优势,运用先进经验“降维打击”非洲手机市场的竞争对手。

一方面,波导手机曾连续七年位列中国手机市场第一名,出身于此的竺兆江团队操盘经验丰富;另一方面,2006 年中国手机市场的出货量已经达到 1.26 亿台,产业链成熟,传音团队借助了中国市场的产业链优势。

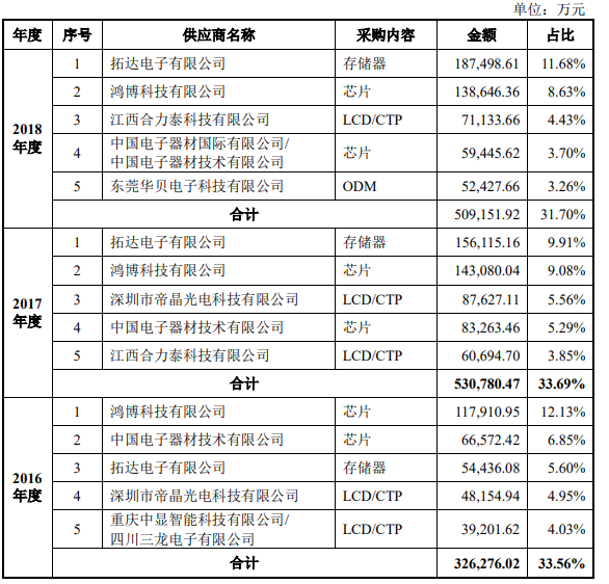

招股书显示,公司当时的六家主要自有工厂中,有一半在中国,2016-2018 年的前五大供应商均来自中国,占比在 33% 左右。到了 2020 年,前五大供应商占比为 32.14%,其中占比排第四的供应商出现了变化,考虑到中国厂商在手机供应链中的地位,变化后第四名大概率依然是中国厂商。

图片来源:传音控股招股书

第三步,也是被外界解读最多的一部分—本地化运营。

经济基础决定非洲手机市场的 ASP(平均售价)偏低。在 2020 年第三季度,低端智能机(200 美元以下)占非洲智能手机市场出货量的 89%,中高端手机(200 美元以上)仅占比 11,高性价比产品的竞争优势更明显。传音旗下的入门级手机品牌 iTel 系列的 ASP,就下探到了 50 美元左右。

类似的例子还有为非洲用户开发了能识别其肤色和面部特征的手机摄像头;非洲用户普遍喜欢大音量的喜好,传音手机的内置音量也比其他品牌要大一些;通信设施不完备使得非洲地区的手机信号较差,传音的手机产品普遍配备了双卡双待功能。

在三步走策略的合力之下,传音收割了超 40% 的非洲智能机手机市场,2020 年手机整体出货量达 1.74 亿台。

横向对比,传音的互联网业务与手机业务有两个相似的特点。

其一,入局时间早,Boomplay 的主要竞争对手 Spotify 直到 2018 年才进入非洲,比传音晚了三年,传音抓住了时间窗口。

其二,运营策略上高度本地化,无论是人员配置还是艺人运营,都具备极强的本地化色彩。同时,与网易的合作,则吸取了中国市场的先进经验。

可见,传音的互联网业务和手机业务,发展路径是一脉相承的,只是具体细节有些许调整。

没有躺平的资本

在小米上市之前,为估值而发愁的雷军,曾表示小米的估值应为腾讯乘苹果的估值。虽然小米成功上市后,雷军将这番话称为“开玩笑”,但这其中确实表达了些许看法。

小米模式的逻辑是互联网行业中的“三级火箭”,手机产品和 IOT 产品负责开拓市场,吸引用户,而互联网服务业务负责赚钱。

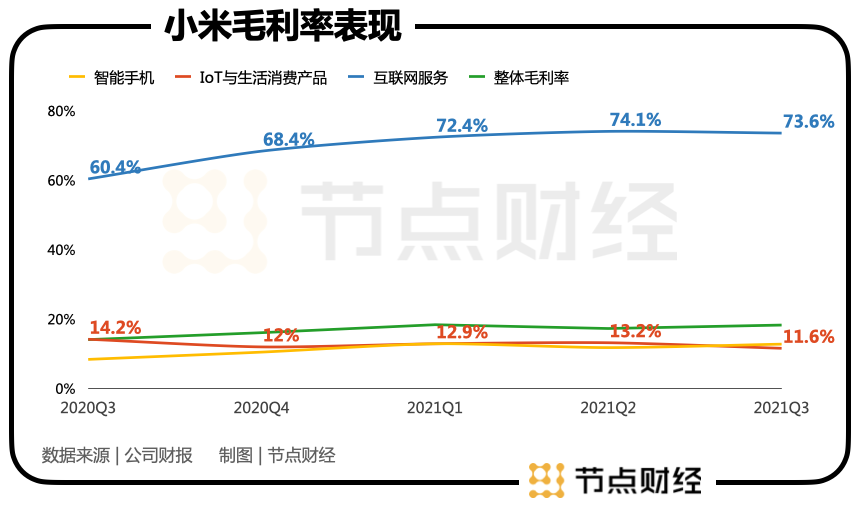

体现到业绩上,小米的互联网服务业务小米三大业务中毛利最高的,近三个季均在 70% 以上,同期收入规模在 70 亿元左右。而对身为第一大业务的智能手机业务来说,10% 左右的毛利率就已经算是高水平了。

理论上讲,互联网业务之于传音,不仅是业务上的增益,对提高估值也有帮助。但是,从先例来看,理论与实际情况是有很大差距的,而以传音的情况看,差距只会更大。

要想通过互联网业务拉动整体利润,仅有高毛利是不够的,也要有足够的规模,这样互联网业务的高毛利属性才能发挥真正的价值。手机品牌中的 Apple 和小米,给传音提供了相反的参照案例。

先来看小米,小米的互联网业务虽然三大业务中毛利率最高的,但是规模却是三大业务中垫底的,近三年的收入占比分别为 0.7%、9.6%、2.5%,增速则与其他业务一样,都是持续下滑的。也就是说,在为小米增加利润这件事上,其互联网服务业务只能装点门面。

再来看 Apple,据 2022 财年第一季度(2021 年 10 月-12 月)财报,其服务业务收入规模为 195.2 亿美元,占比 15.7%,是公司第二大收入来源。

造成这种差距的原因,不止是业务规模,用户消费能力和付费意愿才是其中的关键,偏爱消费股的巴菲特会重仓 Apple 就与此有关。而按照用户消费能力划分,Apple>小米>传音。互联网业务虽然,但传音的土壤太贫瘠,导致受限太多。

传音没有在财报中公开互联网服务业务的收入,但据信达证券测算,在 2021 年第三季度,传音移动互联业务在营收大盘中的占比不足 1%,规模仅有 1.3 亿元。

不难看出,无论是与同行之间做横向对比,还是聚焦自身业务所提供的反馈,传音的互联网服务业务都很难帮助其改变估值逻辑。