继金融科技和电商市场之后,线上教育成为东南亚最受资本关注的互联网行业之一。不过,东南亚线上教育市场仍处于早期萌芽阶段。根据统计,2018 至 2021 年上半年,43% 的东南亚教育科技投资事件发生在早期阶段(种子轮至 B 轮)。在印尼、马来西亚、菲律宾、泰国和越南市场,线上教育项目融资总金额在 2021 年达到历史新高。归其原因无外乎东南亚人口数量红利、人口结构红利、互联网行业发展红利以及疫情对社会生活形态的改进作用。随着中国互联网公司出海东南亚的热潮,中国线上教育项目多年积累下的发展经验势必会加速本地市场的发展。

概览东南亚教育市场前景

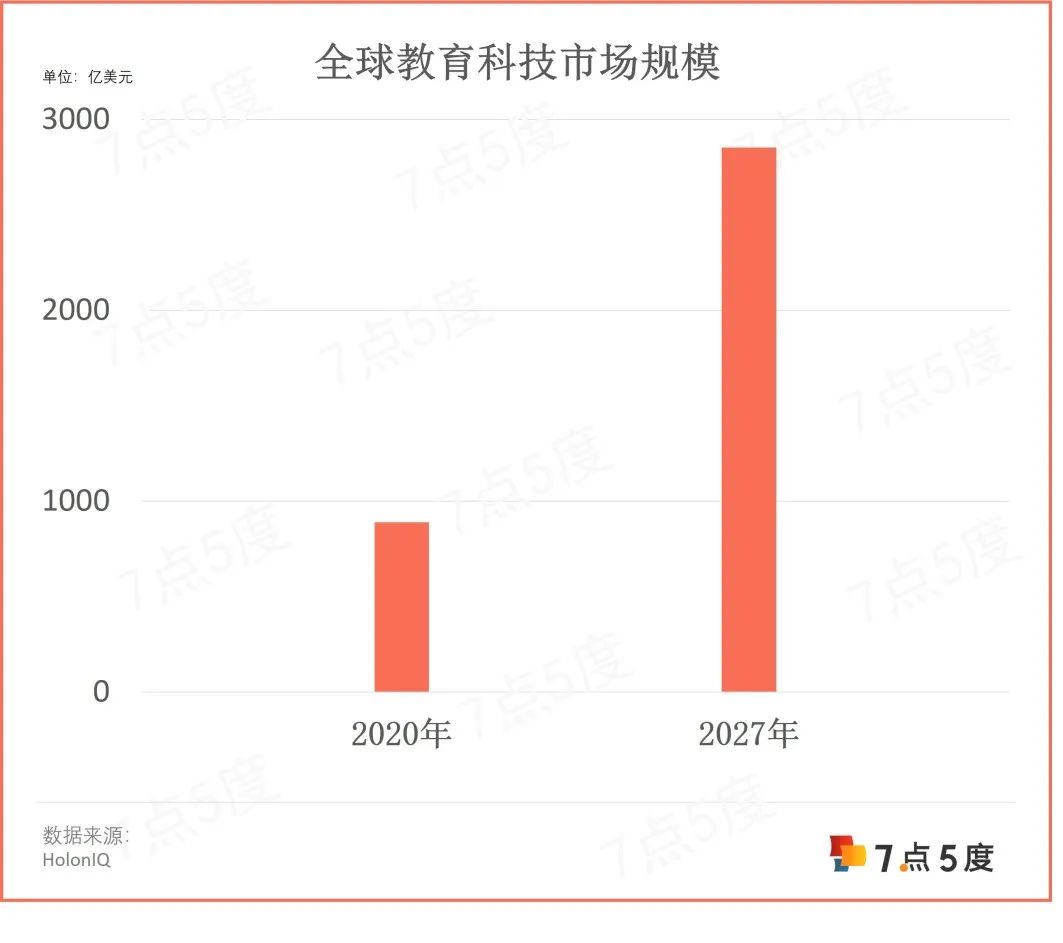

根据全球教育智库 HolonIQ 的数据显示,全球教育总支出到 2025 年将达到 8 万亿美元。教育科技的全球市场规模价值预计将从 2020 年的 890.7 亿美元增长到 2027 年的 2852.3 亿美元,复合年增长率为 18.1%。从众多教育市场来看,东南亚凭借着优越的人口数量和年龄结构等优势,成为下一个适合教育科技行业发展的大市场。

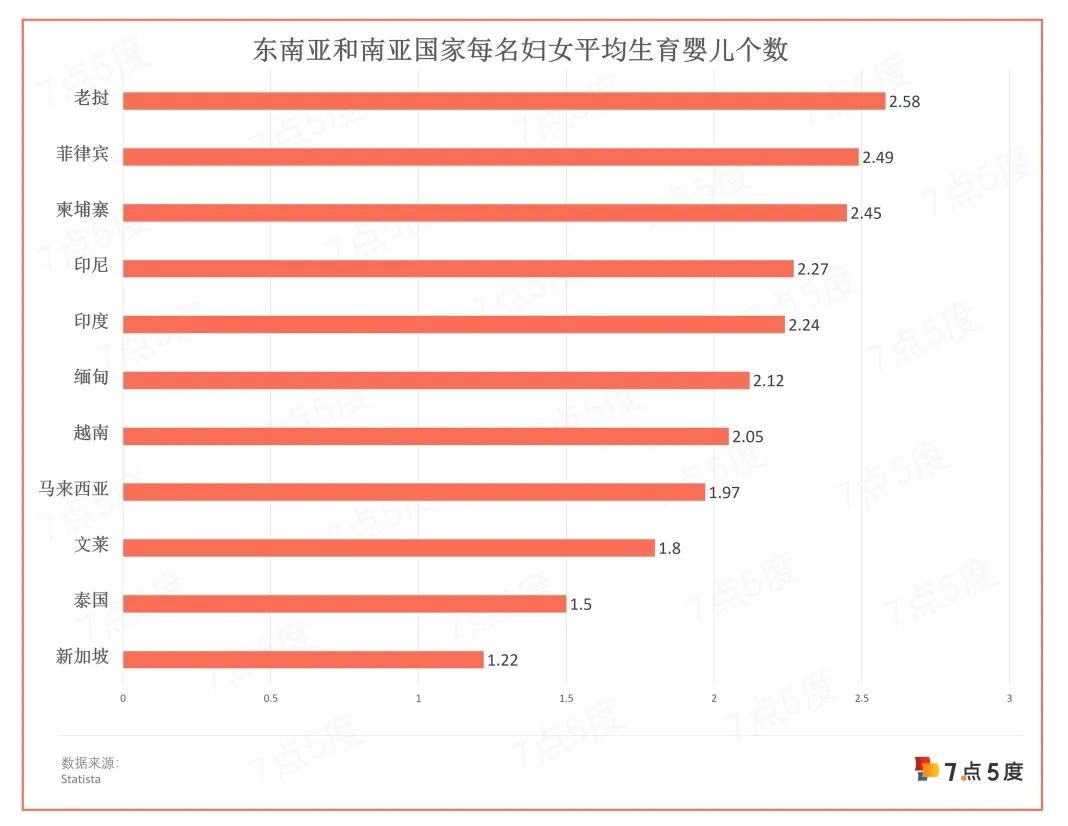

据 Business Times 指出,东南亚有着接近 7 亿的人口,有 26% 的人口属于学龄人群。更重要的是,在过去五年中,东盟国家的人口复合年增长率分别为 1.2%,中国为 0.6%。在持续的人口大增长环境下,生育率的高低也成为判断教育市场前景的重要因素。据 Statista 数据显示,2020 年,印度和东盟的生育率相近,平均每名妇女生育 2.2 个婴儿。其中,老挝、菲律宾、柬埔寨和印尼的生育率均超平均水平。在人口增长和生育率增长的双重优势下,东南亚学龄人群数量预计将进一步增加,成为教育公司的重要用户群。

此外,各国家人口的平均年龄也对教育市场需求前景起着重要作用。据 smartkarma.com 指出,2020 年东盟人口平均年龄仅为 28.9 岁,年轻人往往更容易接受电子学习工具和技术先进的教育传播媒介。这样的人口结构对职业培训需求有着较高的需求,有利于成人线上教育培训行业的发展。

与此同时,东南亚很多国家的教育需求远未被满足。根据联合国的研究,东盟国家的识字率平均能达到 90% 以上,但各国之间存在显著的差异:老挝的识字率低至 58%,柬埔寨为 74%,缅甸为 76%。这一差距在很大程度上可归因于该地区城市与农村教育资源分布不均。教育科技利用数字化的技术手段,可以突破传统线下教育的物理限制,让偏远地区的学生也能接受优质的教育。

2020 年,新冠疫情的到来加速了东南亚的数字化进程,也加速了传统线下教育往线上教育科技的转变。据谷歌、淡马锡和贝恩发布的 2021 年东南亚互联网经济报告指出,教育科技(edtech)和健康科技(healthtech)是在疫情期间发展增速最快的两个新兴行业。

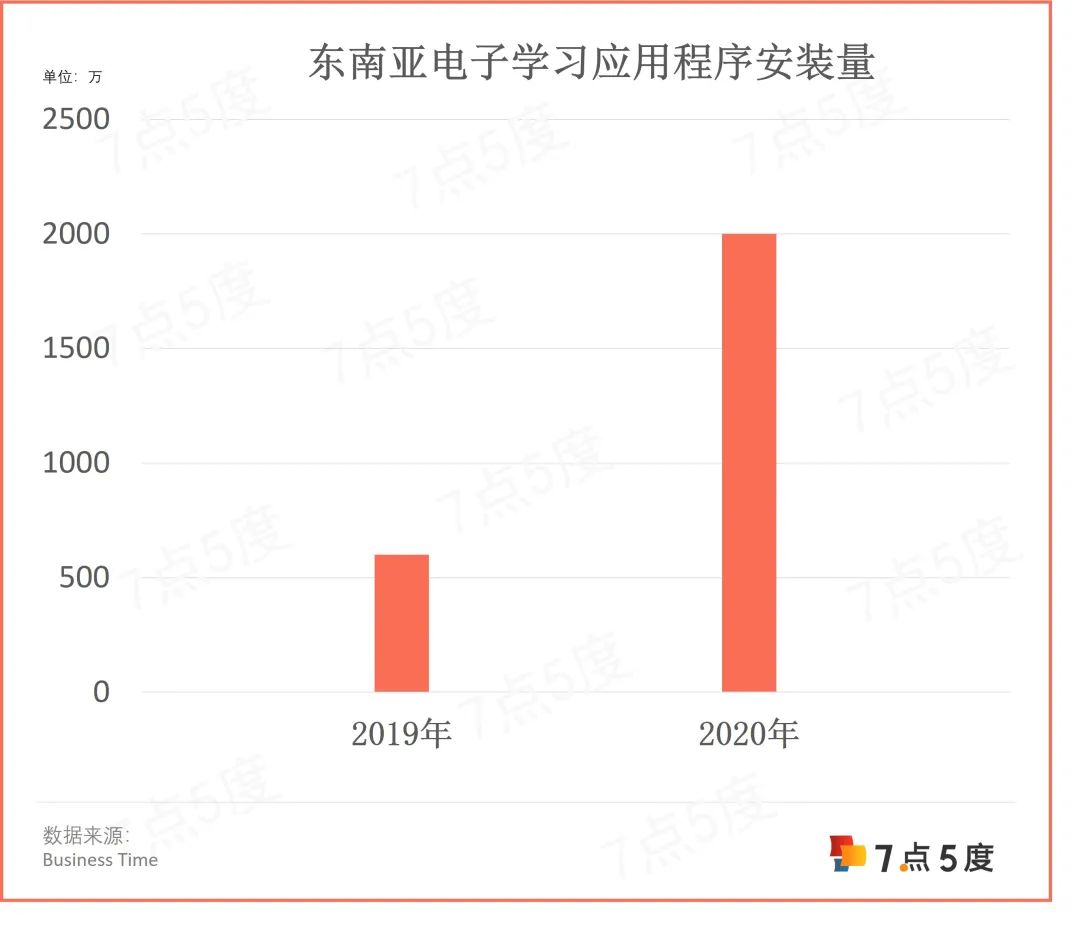

疫情严重时期,东南亚各国学校都实施了停课措施,学生只能在家远程学习。这时,借助线上教育工具或者转向线上辅导是学生和家长的主要选择。相比传统线下教育,教育科技更强调技术化和数字化,将计算机硬件、软件以及教育理论和实践结合起来促进学习。于是,教育科技公司的发展潜能在疫情期间进一步被放大。Business Times 指出,东南亚电子学习应用程序的安装量就增长了三倍多,从 2019 年的 600 万增加到 2020 年的 2000 万。在疫情逐渐常态化的当下,学校停课的很可能会再次出现,这意味着学生远程上课的情况也会成为一种新日常。从这点来看,东南亚教育科技行业有望继续增长。

除了疫情原因,东南亚教育科技发展所需的基本要素也基本配备,比如互联网渗透率的加深、消费水平的提高以及家长观念的转变,这些都为教育科技在东南亚的未来发展打下牢固的基础。

据 2021 年东南亚互联网经济报告显示,东南亚在 2021 年新增 4000 万互联网用户,网民总数达到 4.4 亿,这使得东南亚互联网渗透率达到 75%。与此同时,东南亚的网速也得到了很大的提升。据全球电信营运商分析公司 OpenSignal 在 2021 年的报告显示,新加坡的平均网络下载速度全球排名第九;从 2019 年第一季度到 2021 年第四季度,泰国平均网络下载速度 5.7Mbps 提高至 17.4Mbps,提升近三倍多;而印尼平均网络下载速度从 6.9Mbps 提升至 14.4Mbs,网速也翻倍增长。由于教育科技以网络为基本载体,互联网渗透率以及网速的提高是东南亚用户得以广泛使用线上教育平台的重要前提。

尽管在疫情初期,东南亚各国经济大受影响,出现不同程度的下滑。但据世界经济组织预测,在 2022-2024 年,东南亚整体经济 GDP 增速预测在 4.9%,远高于全球平均水平。在经济总体增长的大前提下,东南亚用户的可支配收入也会继续增长。这意味着,随着消费能力的提高,家长对孩子教育提出了更高的要求。他们不再局限地接受学校的教育,还会花费更多的时间和金钱在课后的补习、语言学习以及其他素质教育层面。于是,家长在教育观念的转变也促使了各类教育科技公司的出现。

细看东南亚教育用户需求

东南亚是一个碎片化的市场,有着不同的教育体系。但在教育需求、教育支出和教育革新上,各国用户有着不同程度的相似性。可以肯定的是,他们对教育的重视会培育更多的教育科技公司。

东南亚线上教育平台 Snapask 的创始人 Timothy Yu 指出,在过去的 5 到 10 年里,部分东南亚国家出现了“少子化”现象,从每家三四个孩子,到每家一两个孩子。这种现象在东南亚富裕的家庭或者是中产以上的华人家庭尤其明显,他们也愿意花更多的钱在孩子身上,尤其是教育支出。这种较强的教育付费意向,在新加坡用户身上的表现尤为明显。根据汇丰银行的教育价值报告,73% 的新加坡父母在孩子上学前就计划好孩子的教育,而 52% 的新加坡人愿意举债为孩子的教育提供资金。对于许多新加坡学生来说,参加补习班也是一件很常见的事,据 Geniebook 的创始人兼 CEO Neo Zhizhong 分享,新加坡父母平均每月为每个孩子的教育支出大概在 300 美元~400 美元。如果再加上绘画、钢琴等兴趣班的支出,平均教育支出可能高达上千美元。

同样,越南家长也非常重视孩子的教育问题。Forge Ventures 的合伙人 Tiang Lim Foo 曾与 7 点 5 度分享道:“我对越南这个新兴市场很看好,人口多、人口结构年轻、受教育程度高。每次我去胡志明市和河内的时候,我看到的书店比奶茶店还多。这是一个非常好的信号,说明越南的家长很重视文化、重视教育。从教育支出占家庭可支配收入的比例来看,越南家庭占比 15%。”

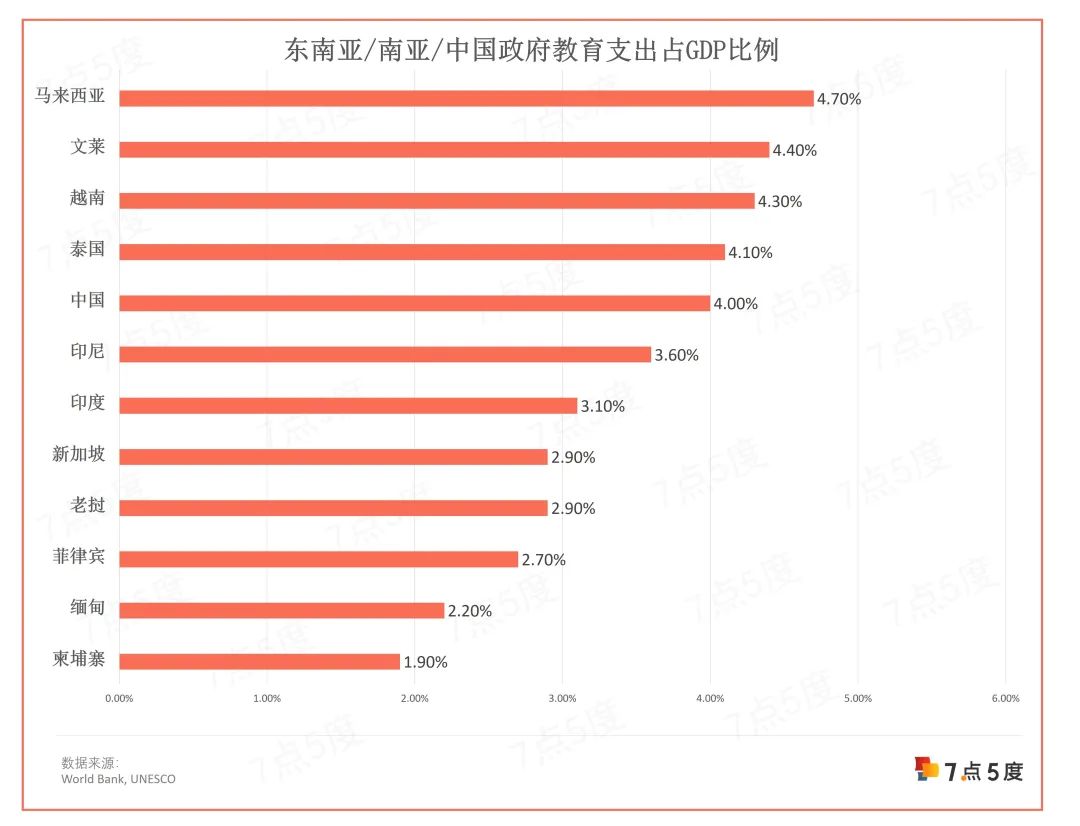

除了家长对教育的付费意愿,政府对教育的资金支持也很重要。根据世界银行和联合国教科文组织的最新数据,东盟政府在教育方面的支出约占 GDP 总额的 2.7%,而中国这一比例为 4%。但随着东南亚各国经济的恢复发展,政府对教育的支持力度预计会进一步增大。值得注意的是,马来西亚政府将 GDP 的 4.7% 用于教育,这个比例为东南亚最高。紧接着是文莱、越南和泰国,教育支出分别占 GDP 的 4.4%、4.3%、4.1%。

2020 年 6 月,马来西亚教育部推出了一个名为 DELIMa(马来西亚数字教育学习倡议)的新平台,以提供一系列电子学习应用程序和资源,满足学生线上学习的需求。此外,马来西亚教育部承诺在疫情期间分发 15 万台笔记本电脑,让没有设备的学生也可以进行在线学习。尽管马来西亚政府对教育展示出了充分的重视,但有调查发现,马来西亚 73% 的家长认为学校提供的学习材料不足。马来西亚父母每年在课后辅导班、课后补充练习册和一对一辅导上的花费超过 900 美元。不过,这些补习材料的适用性过于宽泛,并不能满足学生对不同程度的补习需要。从某种程度来看,教育科技公司在解决马来西亚教育痛点上可以有大展拳脚的机会。

而在印尼,地理因素也催生了对线上教育的需求。上千个岛屿把教育资源也“割裂”开来,而偏远地区的师资更是不足。尽管拥有世界第四大教育系统和世界上最高的互联网普及率之一,但印尼仍是识字率最低的国家之一,传统教育方式改革也势不容缓。如果有一个线上平台能连接各个地区的老师和学生,就能为双方提供便利,创造更大的价值。

细分东南亚教育科技赛道

在东南亚,教育科技公司的细分赛道有很多,比如 K12、语言学习、STEM 教育、高等教育、教育工具、职业教育等。按照面向的用户群来分,又可以分为面向 C 端个人用户,或者面向 B 端的机构企业用户。各个赛道和用户群之间又有交叉,延伸出一个多样化的教育科技生态。

K12 教育

K12 教育是指从幼儿园到 12 年级的教育,也就是将幼儿园、小学和中学教育合在一起的统称。

但就东南亚地区来讲,各个国家的教育体系各有不同。比如说,印尼教育体系的划分跟中国相似,包括小学(1~6 年级)、初中(7~9 年级)、高中(10~12 年级)和高等教育;与印尼相比,越南教育体系的划分有稍微的不同,包括小学(1~5 年级)、初中(6~9 年级)、高中(10~2 年级)以及高等教育;而新加坡沿袭的是英国的教育制度,包括 6 年的小学,其次是 4~6 年的中学,以及 1~3 年的中学后教育。与中国制度相比,新加坡中小学一般采用半天制,课堂课没有那么繁忙;同样以英国教育体系为参考的还有马来西亚,但与新加坡教育体系也有不同。马来西亚学校教育体系结构为 6+3+2+2 模式,即 6 年小学教育,然后是 3 年初中教育、2 年高中教育和 2 年大学预科教育。

根据 Valuates Report 的预测,东南亚 K12 教育科技整体市场规模到 2026 年将达到 3.3 亿美元,即从 2020 年开始,该市场的复合年增长率为 43.3%。在这样的市场前景下,瞄准 K12 的教育科技公司最为常见、竞争也较为激烈。从学前教育到高中教育,东南亚家长,特别是华人家长,也像中国家长一样也很重视孩子的学习成绩。于是,东南亚学生参与课后辅导也极其常见。

东南亚风投公司 Insignia Ventures Partners 在研究在线教育时曾指出,要想成为东南亚的头部在线教育公司,产品一定要覆盖 K12 完整的学习周期:查缺、补漏、应用和巩固。这个周期的优点可以为在线教育公司提供多个切入点来解决学生的学习需求,以中国教育科技公司为例,中国一起作业网提供学习工具和分析工具等(第一阶段);作业帮提供作业解决方案(第二阶段);猿辅导以问题库的方式切入市场(第三阶段);跟谁学提供实时辅导(第四阶段)。

再看东南亚教育科技市场,Ruangguru 和 Zenius 是印尼 K12 教育科技公司的典型代表,产品基本覆盖作业解决方案、问题库和实时辅导。成立于 2014 年的 Ruangguru 以线上辅导模式为主,学生可以通过看视频、做模拟测试以及找私人教师在线辅导对应的科目来提高学习成绩,从而顺利通过考试。目前,Ruangguru 宣称已拥有超过 2200 万用户;而 Zenius 成立于 2004 年,经历了从线下补习班到线上教育的转型。自 2020 年 3 月推出直播课程以来,Zenius 用户增长了 10 倍以上,其中用户留存率超过 90%。除此以外,CoLearn 也是 Ruangguru 和 Zenius 在印尼的竞争者,同样关注 K12 阶段学生用户,提供线上线下补习服务。

在新加坡,Geniebook 为中小学生提供基于新加坡国家课程的英语、数学和科学课程。相比一般的 K12 教育科技公司,Geniebook 的亮点在于利用人工智能和机器学习来帮助学生提高学习成绩。该平台有三个核心功能是,分别是 GenieSmart,使用人工智能技术来确定每个学生在哪些方面有改进的空间,然后根据哪些领域需要更多练习来提供定制的作业;GenieClass,一次最多可容纳 900 名学生的在线直播课程;GenieAsk,一个教师与学生的线上讨论社群。另外,Koobit 和 Superstar Teacher 也是新加坡主要的 K12 教育玩家。

同样,越南 K12 教育科技公司也在奋起直追,比如 Hocmai、Kien Guru、Marathon Education 和 VUIHOC 等教育科技企业都专注学习辅导领域,提供线上课程、视频讲座、测验问题库等服务。

相比之下,被称为家教版的 Uber 的 Snapask 总部位于中国香港,专注以问题库方式+实时辅导的方式切入东南亚 K12 教育市场。该平台专注一对一的师生问答,学生把题目拍照上传至 APP,系统即时匹配老师进行问题解答。

语言教育

除了 K12 的教学辅导,语言学习类教育科技公司在东南亚也抢占了一席之地,主要分为华文学习和英文学习。

据华人华侨研究所指出,70% 的华人华侨分布在东南亚,约占东南亚总人口的 6%。尽管很多华人父母本身会说中文,但由于工作繁忙的原因,孩子的中文学习得不到提高。另一边,随着中国文化的传播,海外的中文爱好者也越来越多。截至 2018 年,全球汉语学习者人数已达 1.8 亿,并以每年 14.2% 的速度保持增长,而 95% 的有合格资历的汉语教师主要分布在中国大陆。因此,线下汉语教学机构无论从数量还是质量上都无法满足学生的需求,但线上华文教育平台可以有效地解决这一痛点。

总部位于新加坡的华文学习平台 LingoAce 成立于 2017 年,为 6~15 岁的海外华文学习人群提供在线一对一的华文教育。LingoAce 指出,自 2019 年底以来,55% 的东南亚消费者在疫情期间首次使用线上教育服务。另外,该公司自 2020 年以来增长了 2000% 以上。与之类似华文学习平台还有 T-Lab,面向美国和东南亚地区用户提供在线中文学习,目前已推出的产品包括:中文学习平台灵雀中文(Linnet Chinese)、线上虚拟教学应用 T-Lab Live、教学管理系统 LOOKY LMS 等。

在越南,英语是最受欢迎的外语。自 1986 年越南革新改革后,英语教育蓬勃发展。在经济发展需求下,英语人才的需求也进一步增长。因此,越南出台了一系列英语教育政策以辅助国民进行英语学习,英语教育培训公司也得到了进一步的发展。

比如,Edupia 专注于解决广大越南学生在英语学习中的瓶颈。经历了 3 年的发展,Edupia 的付费用户达 50 万,成为在线英语市场的领先品牌。目前,该初创公司正在继续为新的目标群体建立和开发更多自学英语课程,例如欧洲标准英语课程 Babilala(适用于 3~8 岁儿童)和在线的家教课程。此外,eJOY 提供英语学习的网络浏览器插件,让用户在观看 YouTube、Netflix、Coursera 和其他平台视频的过程中查看、收集和理解新单词。该公司声称其在全球拥有超过 100 万用户,非越南语学习者占其用户群的 30%。

相比之下,印尼语言学习平台 Cakap 提供多种外语学习课程,学生可以和导师进行一对一的视频通话来学习中文、英语、日语、韩语等外语。为了扩大市份额,Cakap 计划与印尼和中国的各种外语学习机构建立战略合作伙伴关系,打造精品课程。

STEM 教育(素质教育)

在 K12 越来越激烈之际,STEM 教育又引起了不少玩家的注意。STEM 是一种综合的学习方法,应用科学、技术、工程和数学来指导学生进行探究、协作及思辨性思考。STEAM 课程提供的学习活动可以融合科学思维与艺术设计思维,培养创新能力。

根据国际劳工组织调查报告数据显示,东南亚企业对 STEM 领域人才的需求不断增长。在新加坡,约有 52% 的学生学习 STEM 课程,而其他东盟国家学生学习 STEM 课程的比例大概在 35.8%。其实自 2014 年起,新加坡教育部就与新加坡科技馆合作,在中学推行 STEM 相关的应用学习计划,鼓励学生创造性地解决实际问题。

近年来,专注提供 STEM 教学的新加坡教育公司也涌现了出来,如均于 2020 年成立的 Doyobi 和 Neobael。Doyobi 是从新加坡第一所儿童编码学校 Saturday Kids 分拆出来的教育公司,通过提供集成视频、测验和项目等指导课程来实行 STEM 教学。另外,Doyobi 的课程用于新加坡最大的免费编程项目 Code in the Community,该项目由新加坡政府和谷歌提供支持。相似地,Neobael 是一个面向小学的综合学习平台,为学员提供 STEM 课程,帮助他们提高解决现实问题的能力。

从提供编程的层面来讲,既有面向 K12 学生的教育科技公司,也有面向成人的教育科技公司。比如,美国加速器 Y Combinator 旗下的新加坡编程公司 Strive Math 为 K12 学生提供 1 对 1 在线课程,以编码教学的形式教授数学知识。而 Acalyt 又被称为新加坡版“火花思维”,是一个由南洋理工大学孵化,获得新加坡教育部种子轮投资的在线素质教育平台。该平台从国际 IB 教学中提炼独创的博格特教学法,以此提高提升学生知识延展、举一反三的能力。

而越南在线编程公司 CoderSchool,新加坡线上编程公司 Rocket Academy 和泰国编程教育平台Quest 等则多面向成人编程教学,目的在于提升用户技能并帮助他们找到更好的工作。以 Rocket Academy 为例,其宗旨是解决全行业软件工程师日益短缺的问题。据公司创始人介绍,Rocket Academy 的专业培训课程比传统的编码训练营更长、更全面,但比大学课程更短、更实用、更实惠。与之相似的还有印尼编程公司 Hacktiv8,通过 12 周的密集培训将初学者转变为 Web 开发人员。在 Hacktiv8 的训练营中,学生将通过数百个动手实验来学习 JavaScript、Node.js 和 Vue.js 等内容。参与 Hacktiv8 编码课程的求职的毕业生通常会在毕业后 2~3 周内获得多个工作机会,平均工资为 1100 万印尼盾(约合 776 美元)。

高等教育

K12 之后,大学阶段的高等教育也大有可为,这类教育科技公司多与全球知名大学一起进行合作,提供学校咨询、学校申请、课程学习、职业技能学习等。

根据经济合作与发展组织的一项研究,66% 的印尼人将就业作为他们学习的主要动力,但只有不到 10% 的印尼工人拥有大学学位,而且很多受过大学教育的人正在从事一些低技能的职业。这表明,印尼高等教育以及毕业生职业教育的发展空间有待挖掘。而在申请大学的过程中,费用是印尼学生最担心的因素之一。据 Jakarta Post 调查显示,61% 的印尼学生希望大学可以提供线上课程,并以此降低大学学费。

于是,HarukaEdu 与印尼本地各大高校合作,开办网络课程、发布视频讲义。用户则可利用闲暇时间,在平台报名并自学并完成本科、硕士考试,取得学位,找到更好的工作。goKampus 为印尼学生提供大学课程注册、虚拟学习课程、申请奖学金、申请贷款等大学服务。通过 goKampus,学生只需拍下成绩单的照片即可申请大学,并立即获得 goKampus 合作大学的批准。

在新加坡,Cialfo 与剑桥大学、牛津大学、宾夕法尼亚大学、芝加哥大学以及新加坡管理大学等 650 家大学建立了合作伙伴关系,通过分析学生的学术概况并筛选出他/她最有可能被录取的大学,帮助新加坡学生在海外大学获得学位。Skills Union 则已与南洋理工大学和伦敦拉文斯本大学在内的机构合作,提供经过认证的主动学习课程。

职业教育

职业教育既瞄准毕业生人群,也瞄准企业员工。对于大学生来讲,在毕业之前提升技能可以找到更好的工作。对于企业来讲,员工职业技能的提高有利于帮助企业创造更多的业绩。

在越南,Virtual Internships 更关注大学生的职业技能,与大学、K-12 学校、基金会、政府和公司等机构组织合作,为学生和员工提供技能提升课程、导师辅导等服务,旨在帮助年轻人提高职业数字技能。同样关注大学生职业技能提升的,还有印尼教育科技公司 Binar Academy。该公司旨在为高中和大学生提供适应数字经济发展所需的必要技能。目前,该公司声称已经教育了 8000 多名学生,并为他们提供了必要的工作技能,从而使得他们去年的收入增长了 80%。

新加坡教育科技公司 ProSpark 于 2018 年推出,通过 B2B 学习管理系统帮助企业培训员工,提高员工职业技能。Gojek、Kopi Kenangan 和 PasarPolis 等都是 ProSpark 的客户。泰国教育科技公司 Conical 则提供类似“云大学”的学习管理平台,允许企业员工可以在其中学习技能,包括业务敏锐度,数据分析和人员管理。

学前教育

学前教育是以学龄前儿童为对象的教育,包括家庭中的学前教育和学前教育机构(托儿所、幼儿园)中的教育。在东南亚,专注学前教育的科技公司比较少。但随着东南亚经济的增长,家长对学前教育的重视也会培育出一个大市场。

目前,泰国教育科技公司 Taamkru 为新加坡、越南和泰国的学龄前儿童提供游戏化课程计划。对于年龄更小的用户来讲,娱乐化、游戏化也是教育科技公司常用的技巧,将孩子们对游戏的热爱与科技的力量结合起来。据报道,使用该应用超过 15 天的学生的测试成绩平均提高了 26.8%。

教育工具

在各类教育科技公司蓬勃发展的同时,一些玩家也在提供辅助教育的工具和解决方案,或者在提供 K12 教育服务的同时更强调通过技术的手段改善学习体验。

比如,上面提及的新加坡教育科技公司 Geniebook,强调利用 AI 技术来为学生量身制定学习方案以提高学习成绩。与之相似的是新加坡教育公司 Flying Cape,通过其专有的 SMART 诊断评估工具提出的量身定制的建议,帮助孩子确定合适的课程。还有,总部位于越南和旧金山的语言学习应用程序 ELSA 利用其专有的语音识别 AI 技术帮助用户学习英语,提供实时的反馈以及纠正发音错误。

除了用技术改善学生学习体验,还有玩家注重改善学校和教师的教育体验。印尼教育科技公司 GREDU 成立于 2016 年,通过其集中管理系统,其平台可帮助管理员处理文档、编制教学大纲、管理教学计划、改进大数据管理并提高透明度。GREDU 还促进了管理人员、教师、学生和家长之间的沟通,以改善整体教育体验。而另一家印尼教育科技公司 Quintal 为学校管理系统提供一站式解决方案,可以处理从学生考勤系统到学费支付等各种行政相关工作。

教育贷款

尽管东南亚教育需求不断增长,但该地区的高等教育入学率并不高。与东亚地区 90% 的大学入学率相比,东南亚地区的入学率仅为 40%。这背后关键的原因在于,一些东南亚欠发达国家的高等教育资金仍然严重不足。由于无法获得传统信贷以及没有充足的教育储备金,很多学生被迫辍学。与此同时,疫情加剧了家长的失业危机,很多家长无法支付高等教育的费用。

于是,专做教育贷款的公司出现了,比如印尼教育贷公司 Pintek,致力于向教育机构和学生提供信贷,服务超 2750 家教育机构和 100 家教育中小微企业,以及 65 万多名学生;印尼校园贷 Cicil 为印尼用户提供小额贷款,这些贷款用于支付学费和购买学校设备;新加坡教育贷公司 ErudiFi 通过提供“先学习,后付费”模式帮助经济欠佳的学生获得优质教育,并把业务覆盖到印尼和菲律宾市场,品牌名称分别为 Danacita 和 Bukas。

观察东南亚教育科技创投生态

据谷歌、淡马锡和贝恩发布的 2021 年东南亚互联网经济报告指出,大多数教育科技公司都处于早期阶段(种子轮到 B 轮)。上述提及的大部分教育科技公司,如 T-Lab、Geniebook、eJOY、Edupia、Binar Academy 和 Skills Union 等等都处于早期阶段。另外,Zenius、Koobits、XSeed 和 Topica 等则是有着 10 年经验的创业公司,也在继续凸显发展潜力。

该报告还指出,早期阶段的教育科技公司融资占 2018 年至 2021 年上半年融资的 43%。从融资交易数量来看,83% 也来自早期阶段的教育科技公司。然而,教育科技公司的平均融资规模较小,种子轮融资大概在 80 万美元,A 轮融资大概在 320 万美元,B 轮融资大概在 550 万美元。但也有个别突出的大融资事件,比如专注华文教育的新加坡公司 LingoAce 在 2021 年拿到了 1.6 亿美元的融资。

从国家来看,教育科技公司主要集中在新加坡、印尼和越南市场。据 7 点 5 度不完全统计,约 38% 的新加坡教育科技公司在 2021 年拿到了融资,印尼和越南的教育科技公司融资均占 28% 左右。从投资者角度来看,美国资本、中国资本和东南亚本地资本都对东南亚教育科技公司表现出了极大的投资兴趣。Tiger Global、GGV Capital、GSV Ventures、Northstar、红杉资本、顺为资本、East Ventures 和 Insignia Ventures Partners 等都是该赛道较为活跃的投资者。除了顺为资本,阿里巴巴集团的 eWTP 科创基金通过其新加坡公司 Redefine Capital Fund 对越南教育科技公司 Edupia 进行投资,也算是中国资本对东南亚教育科技赛道的再次投资。

此外,EduSpaze 是新加坡第一个、也是东南亚第一个区域性的教育科技加速器,由新加坡企业发展局(Enterprise Singapore)支持,2019 年 11 月正式开始营运。目前,EduSpaze 投资过的教育科技公司包括:新加坡沉浸式学习创业公司 ACKTEC Technologies、印尼教育科技公司 Binar Academy、新加坡教育科技公司 Flying Cape 等。

在资本的支持下,不少东南亚教育科技公司也得到了进一步的发展。2021 年,印尼在线教育辅导平台 Ruangguru 获得由美国投资公司 Tiger Global Management 领投的 5500 万美元新融资,GGV Capital 跟投。目前,Ruangguru 的东南亚用户超 2200 万。该公司所有产品类别的净推荐值(NPS)都实现了最高增长,从而带动收入也实现多倍增长,实现盈利。而线上教育平台 Snapask 在 2020 年获得 3500 万美元的 B 轮融资,由新加坡 Asia Partners 和韩国 Intervest 领投,中国活水资本跟投。在接受 7 点 5 度采访时,其创始人 Timothy Yu 曾透露 Snapask 的纯利为 15%-20%。而 Snapask 从进入东南亚市场到实现盈利,也用了三到四年的时间。对于盈利,Timothy Yu 认为时机也很重要,“早进入市场就能早点抓住盈利的机会”。以马来西亚为例,由于Snapask 进入场早,竞争对手不多,Snapask 实现盈利的时间也就更快。另外,新加坡由于学生人口少,但是家庭收入高,也能较快实现盈利。

但据谷歌、淡马锡和贝恩发布的 2021 年东南亚互联网经济报告指出,尽管东南亚教育科技显示出健康的增长潜力,但报告指出很多投资者采取“观望”态度,因为教育科技公司的规模化之路仍不明朗。从目前来看,虽然东南亚有着庞大的人口市场和强劲的教育需求,但仍然未诞生一家教育科技独角兽企业,玩家们仍需要继续努力。

不过,可以观察到的是,东南亚教育科技公司实现规模化的路径大概有两条,一是教育内容规模化:从 K12 延伸到 STEM 教育,再到高等教育和职工教育等;二是教育市场的规模化:从本国到东南亚各国,再到全球市场。但痛点在于,东南亚是一个碎片化的市场,每个国家的教育体系不一样,不是所有模式都可以直接进行“复制”和“粘贴”。

除了要实现规模化,东南亚教育科技公司在创新层面仍需加快脚步。东南亚早期风投 East Ventures 还观察到,中国教育科技公司在 AI 技术的运用上有很强的竞争力,但很多东南亚公司仍然在追赶的路上。与此同时,很多东南亚教育科技玩家也更愿意向中国教育科技玩家学习,并把一些方案应用到东南亚市场,比如一对多的直播课在东南亚的反响很好。在新加坡,尤其是与编程、计算机科学有关的课程必须进一步提出创新解决方案才能提高竞争力。

直面东南亚教育科技的挑战

除此以外,东南亚教育科技还面临很多挑战。想要入场东南亚科技教育赛道的玩家,都应该了解这些潜在的痛点。

第一,在东南亚欠发达地区,付费能力低仍然是教育科技公司向下沉市场扩张的主要障碍。比如,在印尼的 34 个省中,只有 5 个省决定提高 2021 年的最低工资,有 21 个省的最低月工资标准低于 200 美元;随着国家经济的快速增长,越南政府在过去几年提高了最低工资以应对通货膨胀。该国在四个地区设定了不同的最低工资标准,以河内市和胡志明市为代表的第一区的最低月工资标准也仅为 181 美元;而菲律宾的每日最低工资也因地区而异,2021 年菲律宾最低日薪在 6.57 美元~11.17 美元。

在这些低收入地区,额外的教育支出对很多家庭来讲是一种负担,一些家庭甚至无法获取能连接线上教育平台的设备。新加坡教育科技公司 Akadasia 的联合创始人兼 CEO Neelesh Bhatia 指出,教育科技依赖网络设备, 但在低收入和中低收入国家,只有五分之一的家庭可以上网,二分之一的家庭可以使用广播或电视。

第二,在东南亚偏远地区,网速也成为阻碍用户使用教育科技的重要因素。据 Plug and Play APAC 发布的市场调查报告显示,由于互联网连接不畅或电脑不可用,印尼只有 34% 的学生用电脑来做作业。而据全球电信营运商分析公司 OpenSignal 在 2021 年的报告显示,马来西亚在 2021 年第四季度的网络平均下载速度从全球第 61 位跌至第 70 位。东南亚各国网速的差异,城市与农村网速的差异,在一定程度上影响教育科技公司的发展。

第三,在东南亚农村地区,师资缺乏让很多学龄人群无法获得优质的教育,且教师对数字技能的缺乏也会影响教学的质量。Business Times 曾指出,在一些东南亚国家,由 1 名教师教授五年级学生所有科目或者大部分科目的现象仍然存在。尽管教育科技公司的出现可以在某种程度缓解师资紧张的问题,用技术提高教学效率和增加用户覆盖面积,但教育科技公司本身也需要招收训练有素的优质教师来辅助公司的发展。

一项针对全球 82 所私立国际学校的全球调查发现,即使是一流的学校,在疫情期间也没有为教育科技做好充足的准备。根据调查,41.5% 的学校表示在提供以教育技术为动力的远程学习方面遇到了重大挑战。比如, 越南国际学校 Green Shoots 到了学生无法使用学习设备的问题,以及教师缺乏使用技术提供学习材料方面的技能。在教育科技公司未来的发展计划上,招纳以及培育一批优秀的教师队伍变得非常重要。

针对上述挑战,一些教育科技公司也给出了解决方案,主要包括改善互联网连接和开发可以在最便宜的手机上运行的课堂软件。比如,印尼教育科技公司 Zenius 和印度教育科技公司 BYJU 都销售离线产品,无需互联网连接即可在家中访问线上教育平台。据互联网媒体 Entrackr 报道,BYJU 在 2019 年 90% 的收入来自销售 SD 卡嵌入式平板电脑,学校对这类平板电脑进行了大批量的采购。

为了解决上网设备缺乏的问题,公益组织也“出手”了。新加坡公益组织 Engineering Good 收集和翻新二手笔记本电脑,并把这些设备分发给有需要的人,比如有线上学习需求的学生、需要与海外亲人保持联系以及有线上工作需求的成人。截至 2021 年 10 月,Engineering Good 已分发了 5000 多台笔记本电脑。目前,该组织平均每月分发 150~200 台笔记本电脑,以满足用户对网络设备的需求。

就技术采用而言,东南亚教育科技仍处于起步阶段,人工智能、机器学习、API 等方面有巨大的机会。教育公司技术的进步有助于解决人口增长带来的成本问题和教学效率问题,在推动学生知识技能和劳动技能提高之后,还可以进一步推动经济的发展。更重要的是,就业务生命周期来看,东南亚教育科技是一个庞大而多元的行业,赢家不止一个。但哪些公司会成为主要的佼佼者,我们拭目以待。