“上市即暴富的年代已一去不复返”

12月12日,冲击了三次IPO的花房集团终于在香港联交所主板成功上市。

挂牌交易当天,花房集团开盘价为3.29港元,较发行价2.8港元上涨17.5%,当日最高涨幅达到28.57%。

花房集团由花椒直播与六间房在2018年合并而来。随着花房集团冲击上市成功,花椒直播也成为了行业内最后一个上市的老牌直播平台。

对于行业而言,花椒的上市是喜讯。但背后,花椒直播不得不面对直播平台低迷的股价、不被看好的盈利模式以及失去资本和市场光环等现状。

花椒直播还能讲好新故事吗?

三次冲击IPO

随着上市钟声的敲响,三次冲击IPO的花房集团终于成功登陆港交所主板。

敲响上市钟声的是花房集团CEO于丹。360集团创始人、花房集团董事长周鸿祎并没有来到敲钟上市的现场,只是通过VCR送上了祝福和期待。

相较于2018年上市的映客、虎牙,2019年上市的斗鱼,以及很早就背靠上市公司的陌陌和YY,花椒直播的上市时间来得晚,甚至有业内人士认为错过了好的时机。

但也有直播行业资深人士认为:“至少目前还在牌桌上,就还会有翻盘的机会。”他表示,花椒直播的上市对于行业而言是欣慰的,至少它没有像其他平台那样,在一轮轮行业冲击中倒下。

花椒直播于2015年5月上线,是360创始人周鸿祎在内部孵化出来的一款移动端产品。面市之初,因为自带互联网大厂光环,以及周鸿祎本人在个人微博、花椒直播间里亲力亲为宣传,很快成为明星平台。

2018年,在移动端市场站稳脚跟的花椒直播宣布与PC端的老牌直播平台六间房重组,从“花椒”和“六间房”中各取一字组成了新公司的名字:花房集团就此成立。

这一举措虽然在当时被部分人士解读是“抱团取暖”,但从战略意义和市场角度来看,花椒直播结此举完成了在PC端的布局,为未来发展和IPO打下了基础。

2019年,花椒直播与六间房正式完成重组合并。

2018-2019年重组合并带来的支出与折损、2020年应对市场环境的精力转移,让花椒直播的IPO耽误了三年时间。与它处在同一梯队的虎牙、映客、斗鱼,在此期间已经陆续上市。算上陌陌、YY,花椒直播就成为了老牌直播平台中唯一还未上市的平台。

进入2021年,花椒直播就正式开启了一轮又一轮的IPO冲击。

2021年10月25日,花房集团首次发起IPO冲击,正式向港交所递表,之后在2022年4月29日再次递表,但都没有通过上市聆讯。发起第三次冲击港股后,花房集团最终通过上市聆讯。

从时间上看,花房集团每次都是招股书刚过期便再次更新启动,从中不难看出其对于IPO的执念。

如今,随着交易所钟声的敲响,花椒直播久经折腾的IPO之路也终于落下帷幕,这个与陌陌、YY、虎牙、映客、斗鱼齐名的老牌直播平台,虽然未能在鼎盛时期跻身上市公司之列,但终是追上了大家的步伐,登上了新舞台。

花房集团赚钱吗?

花房集团的上市,再次引起了行业内外对娱乐直播是否能持续挣钱的讨论。

尤其是花房集团旗下的六间房,曾经在2015年以25亿元的价格被宋城演艺收购后,变相完成过IPO。但当时六间房的营收数据并不理想,不少人认为宋城演艺这场收购过度溢价。在之后的发展中,六间房也没有达到预期的增长表现。

根据花房集团提交的招股书,先来看看花房集团有哪些业务,赚钱能力如何?

花房集团旗下有着两大核心产品——2006年就开始运营的六间房,2015年在360内部孵化出来的花椒直播。此外,集团旗下还有专注于语音社交的奶糖和在海外娱乐直播市场占据一定份额的HOLLA。

具体营收方面,花房集团2019-2021年三年的总营收为111.14亿,直播总营收109.66亿,花椒APP(奶糖除外)贡献的营收为82.27亿元。

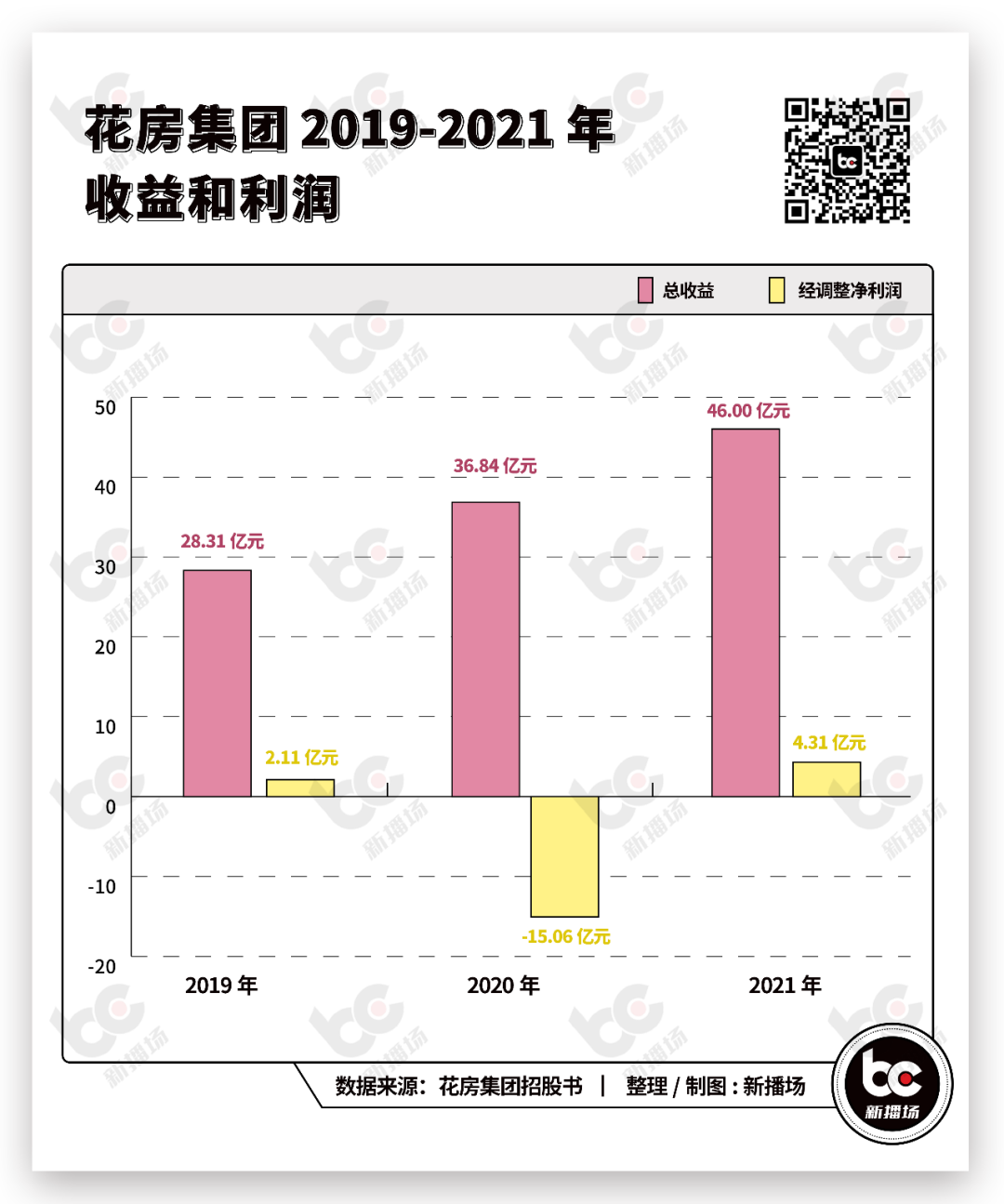

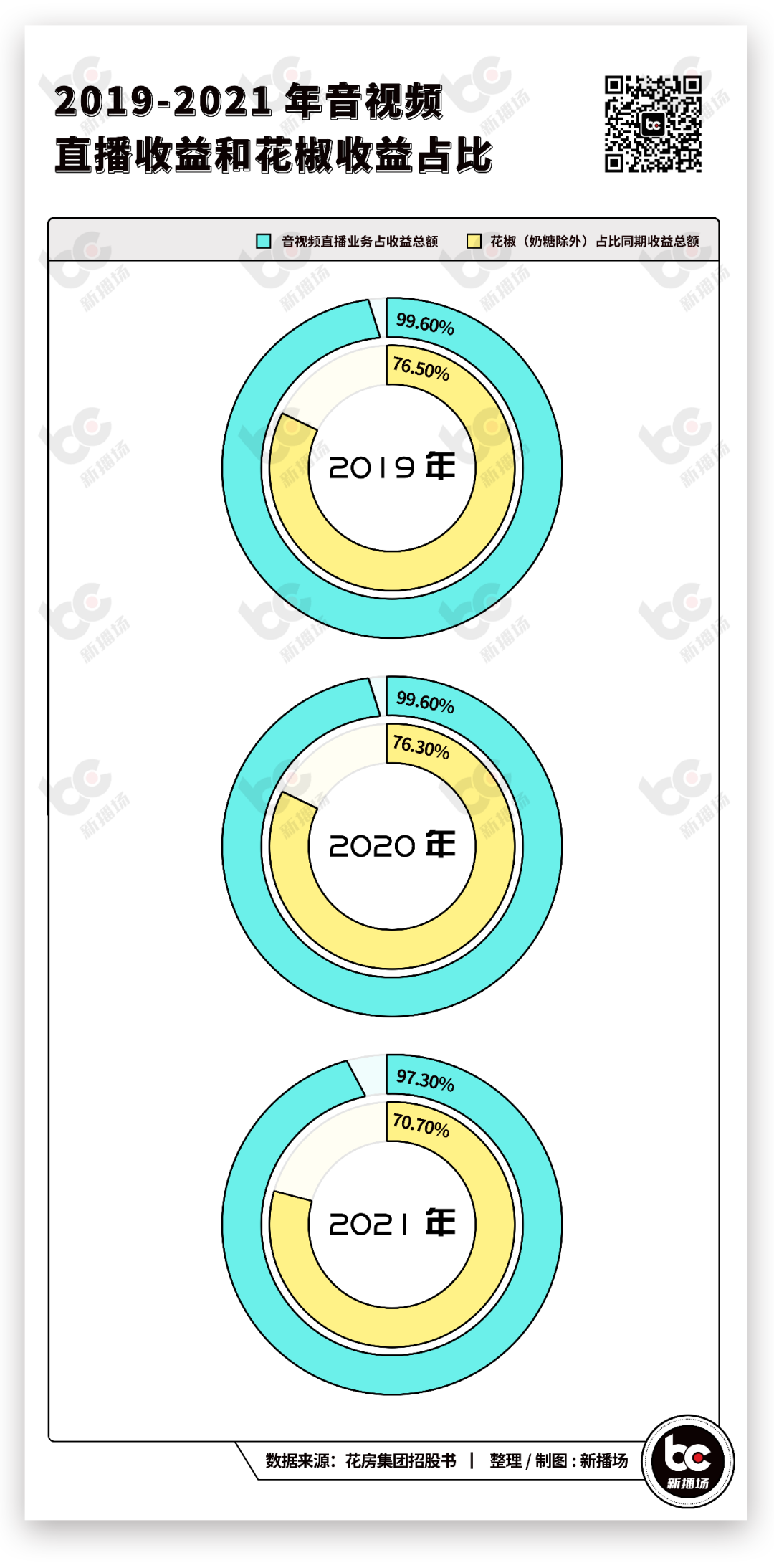

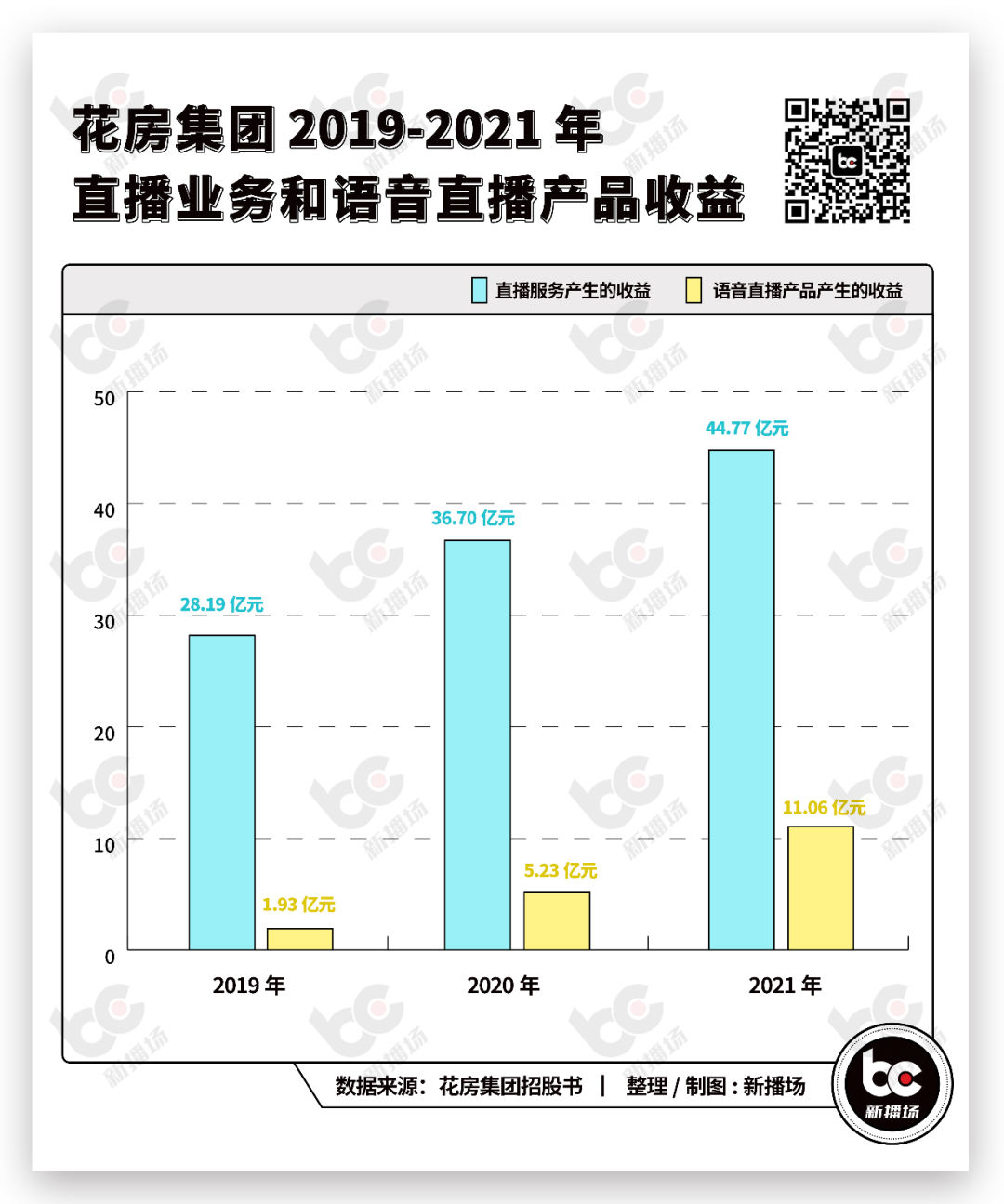

其中,2019-2021财年总营收分别为28.31亿、36.84亿和46亿元,经调整后的净利润分别是2.11亿、-15.06亿和4.31亿元。其中直播服务产生的收益对应为28.19亿、36.7亿和44.77亿元,音视频直播业务占比收益总额分别达到了99.6%、99.6%和97.3%。

其中,招股书中提及,2020年的亏损主要是由于花椒六间房合并产生的商誉确认减值亏损人民币17.77亿元的影响。

从数据上来看,花房集团一直处在增长态势,直播业务表现平稳。

营收占比方面,花椒直播是营收主力,语音直播APP奶糖增长明显。

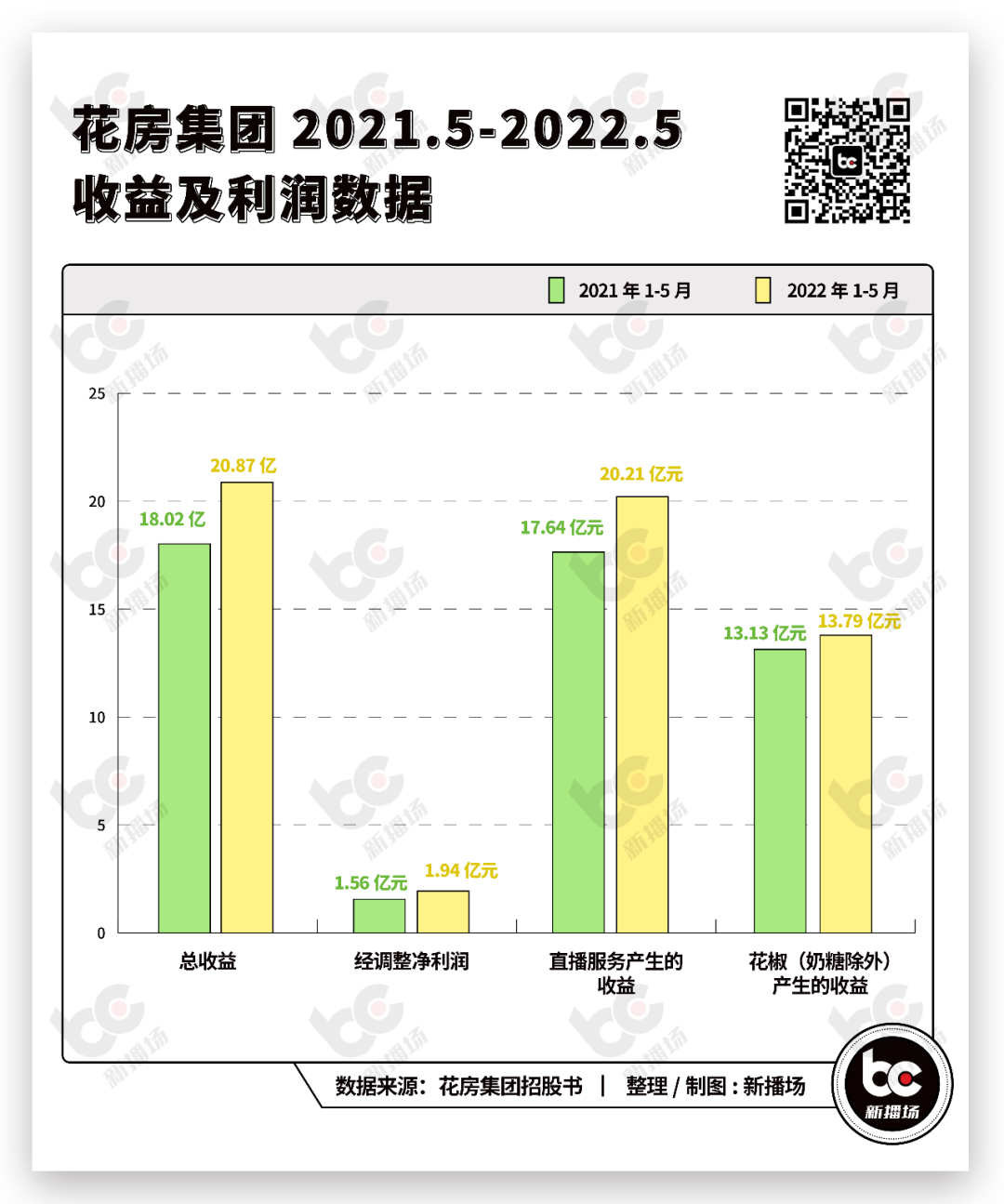

最新数据显示,今年前五个月花房集团总营收为20.87亿元,对应的直播服务产生的收益为20.21亿元,集团调整后净利润为1.94亿元,均超过了去年同期表现。

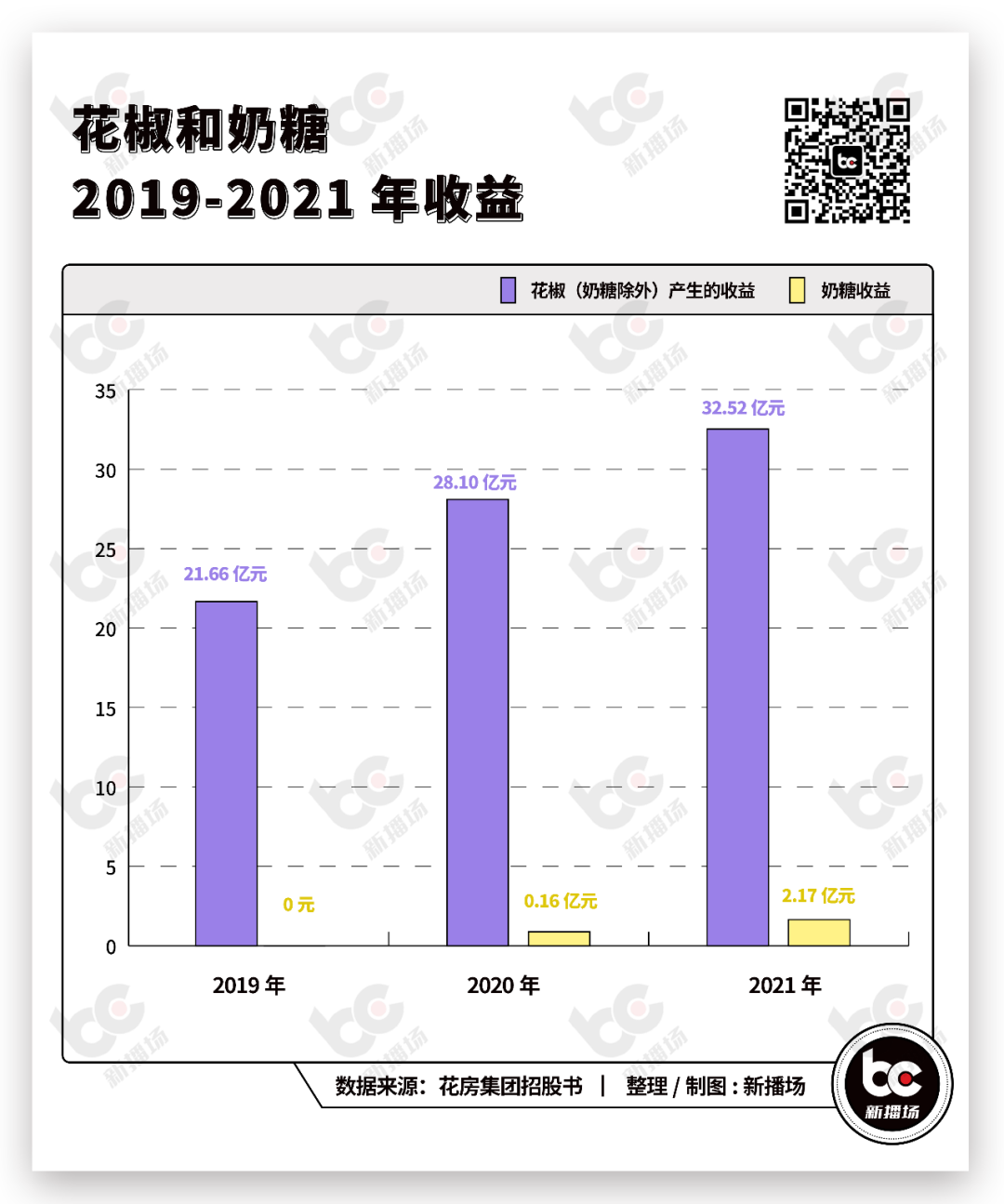

这其中,花椒APP贡献占比最高。据招股书显示,花椒APP(奶糖除外)产生的收益在2019-2021年分别是21.66亿、28.1亿和32.52亿元,占比同期收益总额的76.5%、76.3%和70.7%。

花椒收益持续增长,但在同期收益总额占比中却降低,得益于花房集团在多元化业务上的推进。

先是在2019年5月推出了语音社交产品奶糖,丰富了产品矩阵;后又在在2020年10月完成了对HOLLA集团的收购,扩展了海外业务。

招股书中也提到,“语音直播产品产生的收益大幅增加”,在2019-2021年分别为:1.93亿、5.23亿和11.6亿元。其中,奶糖收益增长更为明显,2020年只有1460万元,到2021年就达到了2.17亿元,在2022年前五个月则为1.14亿元,因此,奶糖也在招股书中被频繁提及。

未来有什么新故事?

然而,即便营收层面表现出持续的增长态势,新产品快速盈利和海外业务的扩张,让花房集团逐步走出单一盈利模式的困局,却依旧不能掩盖其错失上市最佳时机的事实。

2018年6月,在宋城演艺发布与花椒与六间房合并重组的公告中,六间房的整体估值为34亿元,密境和风的整体估值为51亿元,双方作价估值85亿元。

而如今上市后的花房集团,其总体市值在28-36亿元,行业估值为7.83-10.07亿,与当前的映客估值接近,但相较于之前的85亿而言严重缩水。

股价方面,对比当前已经上市的老牌直播平台股价,定价属于中上等。但对比老牌直播平台上市时的发行价,股价是偏低的。

而且,虽然跨过了IPO这道坎,站上了新的舞台,但花椒直播不得不面对的增长问题,并不比IPO轻松。更重要的是,要做好下一步增长、讲出新故事并不容易。

花房集团面临的挑战之一是稳住秀场直播的基本盘。

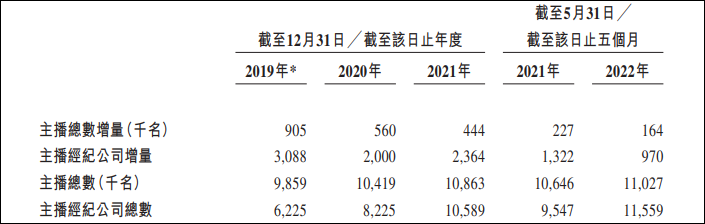

招股书中提到,截至2022年5月31日,花房集团主播总数达1102.7万人,主播经纪公司(即公会)总数达11559家。

然而,可以看到花房集团的主播增量、公会增量数据同比都出现下滑:

2021年前5个月,主播增量为22.7万,而2022年该数据为16.4万,同比下降了27.75%;

2021年前5个月,公会增量为1322家,而2022年该数据为970家,同比下降了26.63%。

而且,花椒直播还面临着平台公会核心经营阵地转移、原有头部主播流失等难题。

虽然花房集团在招股书中明确提及,集团并不依赖前十大主播中的任何单一主播或少数主播,并用历来记录的数据进行论证。但头部公会、头部主播对于直播平台,除了贡献收入外,也有背书和宣传效果,对于平台行业影响力有着正向作用。

挑战之二是挖掘秀场直播之外的新增长点。

如今,行业内的直播平台都在布局多元业务,摆脱对于直播业务的过度依赖。花房集团如今拥有音频直播赛道的奶糖以及海外市场的HOLLA等平台,并且在积极布局元宇宙等赛道。

但市场里强敌环伺,花房集团如何找到自己的优势和亮点,仍未可知。

秀场直播平台新的故事要怎么讲,不只是刚上市的花椒所要面临的难题,也是其他一众上市直播平台一直在努力攻克的困局。

上市当天,花房集团CEO于丹发了一封内部信,信中说到:“上市是公司发展的一个里程碑,但上市即暴富的年代已一去不复返。”

上市不是终点,而是起点,花房集团未来的路还很长。

本文来自微信公众号“新播场”(ID:New_bc),作者:阿力古,美编:十一,36氪经授权发布。